L’internationalisation du virus va clairement peser sur l’activité mondiale, au moins au

premier semestre. Le début de cette année 2020 est dominé par deux thèmes, de natures très différentes mais qui, finalement, finiront par des politiques monétaires accommodantes et de l’endettement supplémentaire :

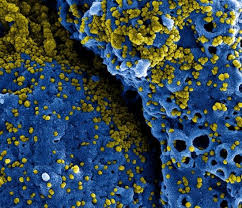

d’une part la prise de conscience de la nécessité de transition vers une économie plus verte moins consommatrice de carbone et, plus récemment, par l’actualité autour de l’épidémie du coronavirus et de ses conséquences sur l’économie mondiale.

De ce point de vue, l’inquiétude soudaine des investisseurs est liée au fait que le virus n’est plus seulement une affaire chinoise.

Cette « internationalisation » du virus a déclenché une vague de consolidations boursières un peu partout. Celle- ci est d’autant plus vive que les marchés étaient en effet globalement assez complaisants et nous semblaient vulnérables à la moindre mauvaise nouvelle : indicateurs de sentiment trop euphoriques, valorisations élevées… Bref, « pricés » pour un scénario parfait comme nous le soulignions dans notre dernière publication. Un grain de sable est donc venu et a enrayé cette belle mécanique en surrégime !

Découvrez-en d’ avantage dans l’ analyse approfondie d’ OFI AM :

“Une baisse inédite depuis l’été 2011” rédigé par Jean-Marie MERCADAL, Directeur Général Délégué en charge des Gestions chez OFI Asset Management.

A l’heure où nous écrivons ces lignes, la baisse des principaux indices actions US et européens atteint désormais en extrêmes près de 25 %, en moins de 2 semaines. Cela situe ainsi cette correction parmi les plus sévères de l’histoire boursière de l’après-guerre. Les derniers mouvements comparables en termes d’ampleur et de rapidité remontent à l’été 2011 (crainte de dislocation de l’Euro) et avant, à septembre 2008 (faillite de Lehman Brothers et doutes sur la solidité du système financier international). La seule réelle différence, c’est que cette foisci, la correction a débuté alors que les marchés étaient au plus haut et « baignaient » dans une certaine euphorie, ce qui les fragilisait d’autant. Aujourd’hui, la crise est d’un autre ordre. Les conséquences de l’épidémie sur la croissance mondiale sont difficiles à estimer, mais il est clair que l’impact sera sévère. A ce stade, nous ne disposons pas d’assez d’éléments pour donner des pronostics fiables. Mais nous pouvons donner quelques observations sur quelques points essentiels : 1. La valorisation des marchés actions a baissé significativement. Le PER 2019 (donc sur des résultats connus de l’année dernière) de l’indice S&P 500 était à près de 20 en janvier (ce que nous trouvions excessif). A l’heure où nous écrivons ces lignes, il est de 15,5. Bien entendu, les résultats 2020 seront impactés par le ralentissement lié au virus, mais nous n’en connaissons pas l’ampleur, et il y aura aussi une forme de rattrapage quand le virus s’estompera. Il vaut donc mieux raisonner sur des bénéfices connus à ce stade. Le raisonnement est similaire en Europe : le PER 2019 de l’indice Eurostoxx est passé de 16 à 12,5. 2. Parallèlement, les taux d’intérêt ont fortement baissé et on assiste à une mondialisation des taux d’intérêt vers 0 %. Le dernier pays à opérer ce mouvement, et non des moindres : les États-Unis

La FED avait décidé la semaine dernière de procéder à une détente « surprise » de 50 bp de son principal taux directeur, avec un chemin assez bien balisé pour amener le niveau des Fed Funds à 0,5 % dans les prochains mois… La réaction des investisseurs a été à la hauteur de cette décision et le rendement des T Notes 10 ans est ainsi passé en quelques séances de près de 2 % à 0,35 % à l’heure actuelle, ce qui est un mouvement inédit d’une rapidité extrême. La réaction a été moins vive naturellement en zone Euro car les taux directeurs sont déjà en territoire négatif, mais le rendement du Bund a toute de même rebaissé, passant de -0 ,40 % à -0,82 % !!! Les dividendes actions apparaissent ainsi encore plus attractifs en relatif. 3. La crédit décroche logiquement ce matin parallèlement aux craintes de ralentissement économique. De plus, la forte baisse des prix du pétrole accentue les craintes sur le « High Yield US ».

Autant nous étions prudents en début d’année, soulignant que les marchés étaient vulnérables à la moindre mauvaise nouvelle, autant nous pensons aujourd’hui qu’il y a des opportunités d’investissement, principalement sur les actions et le High Yield européen dans une optique de moyen terme. La crédit CT constitue également un placement intéressant dans les conditions actuelles en alternative au monétaire. En effet, les conditions d’une reprise rapide, une fois le virus maitrisé, nous semblent en place : taux encore plus bas, pétrole pas cher et valorisations correctes. Il reste que les marchés risquent d’être encore volatils dans les prochaines semaines et qu’il conviendra de faire attention à la liquidité. C’est la raison pour laquelle nous préconisons d’investir en plusieurs fois.