La reprise budgétaire mondiale en 2021 qui a suivi le choc Covid-19 de 2020 a fortement ralenti, affectée par la hausse des prix des matières premières, la hausse de l’inflation plus généralement, l’augmentation des coûts d’emprunt, le ralentissement de la croissance du PIB réel et la guerre en Ukraine, dit Fitch Ratings.

Ralentissement des améliorations de 2021

La crise du Covid-19 a entraîné un nombre record de 51 déclassements de 33 souverains en 2020. Fitch Ratings a dégradé plusieurs obligations plus d’une fois, et il y a eu six dégradations à plusieurs crans. Les mesures de notation ont été principalement motivées par des détériorations budgétaires, presque tous les États souverains enregistrant des déficits plus importants, ce qui a entraîné des ratios d’endettement plus élevés. La note souveraine moyenne est inférieure de 0,4 cran à celle de fin 2019.

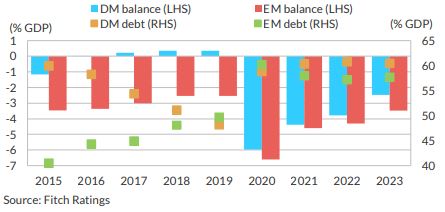

Les recouvrements budgétaires ont commencé en 2021 dans les marchés développés (DM) et les marchés émergents (EM). Les déficits en pourcentage du PIB ont été plus faibles qu’en 2020 pour les trois quarts des États souverains – la part la plus élevée depuis 2004. Les ratios d’endettement ont également diminué pour la plupart des États souverains en 2021, bénéficiant de reprises de la croissance en plus des déficits plus faibles.

L’indice budgétaire Fitch (FFI, Fitch Fiscal Index) combine les quatre variables budgétaires du modèle de notation souveraine, ce qui permet de comparer les positions budgétaires entre les États souverains à un moment donné. Les médianes mondiales des FFI pour 2022 et 2023 confirment la poursuite – mais beaucoup plus lente – des reprises budgétaires. Sur le rythme de 2022-2023, la situation budgétaire mondiale médiane reviendrait à son niveau d’avant la pandémie en 2029.

Les performances et les perspectives budgétaires mondiales sont affectées par la hausse des prix des produits de base, de l’inflation et des coûts d’emprunt, ainsi que par le ralentissement de la croissance du PIB réel et la guerre en Ukraine. En outre, l’atténuation des risques climatiques, les transformations numériques, les investissements dans les infrastructures et les questions d’égalité des revenus façonnent les plans budgétaires, principalement du côté des dépenses et principalement des marchés développés (DM).

Contrairement aux banques centrales, les autorités budgétaires n’interpréteront pas nécessairement une inflation plus élevée et une croissance plus faible comme entraînant des orientations politiques opposées. Les dépenses de relance liées à la COVID-19 peuvent pivoter pour faire face aux défis de l’inflation. La plupart des États souverains notés Fitch ont déjà adopté des politiques budgétaires pour aider les ménages et les entreprises à faire face à des prix plus élevés. Fitch s’attend à davantage de telles politiques si l’inflation reste élevée.

Les taux d’intérêt directeurs augmentent, et Fitch estime que cela marque la fin de l’ère des coûts d’emprunt très bas du gouvernement. Ce sont toutefois les taux d’intérêt réels qui comptent, et en particulier les taux réels par rapport à la croissance du PIB réel – la relation qui détermine la dynamique de la dette. En outre, il faudra du temps pour que les taux plus élevés soient pleinement reflétés dans les charges de services d’intérêts, en fonction des profils d’échéance de la dette.

Le choc budgétaire

Avec l’apparition du Covid-19, les positions budgétaires mondiales se détériorent rapidement à mesure que les gouvernements adoptent d’importants programmes de dépenses et, dans une moindre mesure, des réductions d’impôts pour compenser les effets économiques de la pandémie sur les ménages et les entreprises.

En utilisant le FFI, les pressions budgétaires en 2020 ont indiqué 71 crans de dégradations sur les 119 souverains notés, soit 0,6 cran par souverain en moyenne. Les plus fortes détériorations budgétaires ont été enregistrées aux Maldives, à Aruba et aux Seychelles, et les plus faibles (en fait de légères améliorations) ont été enregistrées au Lesotho, au Turkménistan et au Pakistan.

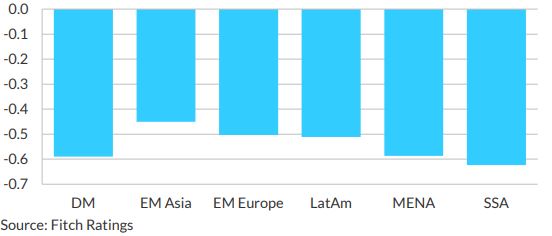

Les médianes par catégorie de notation et par région confirment la cohérence du choc budgétaire de 2020. La catégorie « AAA » et l’Asie émergente ont connu les plus petites détériorations, mais elles n’étaient pas significativement différentes des catégories « AA » et « C / D » ou de l’Afrique subsaharienne, où les détériorations étaient les plus importantes.

Variation médiane de l’IFF en 2020 par catégorie de notation

Variation médiane de l’IFF en 2020 par région

Redressement budgétaire 2021

Les reprises budgétaires de 2021 ont été presque aussi généralisées que le choc de 2020. Les FFI de plus de 80 souverains se sont améliorées, et l’amélioration globale médiane a été la plus importante depuis 2004. Près d’un quart de la détérioration mondiale des FFI en 2020 a été récupérée en 2021.

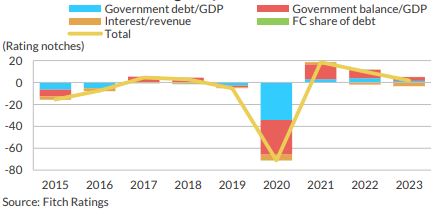

L’un des aspects les plus notables de l’inversion de la performance budgétaire entre 2020 et 2021 a été l’absence d’amélioration réelle des ratios dette/PIB. Le FFI permet de décomposer la variation du score budgétaire global en variables constitutives (voir le graphique ci-dessous, qui additionne les variations pour tous les États souverains). Alors que la pression sur les notations en 2020 était presque également répartie entre des déficits publics plus importants et une dette publique plus élevée, la reprise en 2021 a été largement tirée par la réduction du déficit, la réduction de la dette y contribuant peu.

Somme des changements globaux FFI par variable

Cela correspond au ratio médian mondial dette/PIB, qui est passé de 56% du PIB en 2019 à 69% en 2020, mais qui est ensuite tombé à seulement 68% en 2021. Le déficit budgétaire médian s’est creusé, passant de 1,6% du PIB en 2019 à 7,2% en 2020, puis s’est réduit à 4,8% en 2021. La dette et les déficits restant supérieurs aux niveaux de 2019, il est évident que la reprise budgétaire en 2021 n’a été que partielle.

Soldes des marchés développés par rapport aux marchés émergents

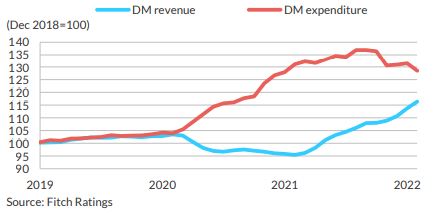

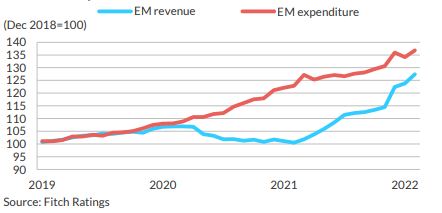

Il y avait d’importantes différences dans les réponses politiques des marchés développés (DM) et des marchés émergents (EM) à la pandémie qui ont façonné les recouvrements budgétaires ultérieurs. Les graphiques ci-dessous montrent les recettes et les dépenses médianes des DM et des marchés émergents dérivées des sommes nominales sur 12 mois des données du gouvernement central pour 51 États souverains (sélectionnées en fonction de la disponibilité des données budgétaires mensuelles). Les sommes sur 12 mois sont fixées à 100 en décembre 2018 pour accentuer la façon dont les tendances des revenus et des dépenses d’avant Covid-19 en 2019 ont été interrompues au début de 2020.

Rendement financier mensuel de marchés développés (DM)

Performance financière mensuelle des marchés émergents

Les dépenses du DM ont augmenté considérablement au-dessus de la tendance de 2019 en 2020 et 2021 avant de commencer à baisser, tandis que les revenus ont diminué en 2020 et ont commencé à se redresser rapidement au début de 2021. En revanche, les dépenses des marchés émergents en 2020 ne se sont pas autant écartées de leur tendance de 2019, et l’écart budgétaire croissant en 2020 était principalement dû à la baisse des recettes. Les revenus des marchés émergents ont diminué moins que ceux des marchés émergents en 2020 et se sont redressés plus rapidement en 2021.

Les recouvrements de revenus en 2021 dans les DM et les EM ont été plus forts que ce que Fitch et la plupart des gouvernements avaient prévu, et nous attribuons cela à plusieurs facteurs:

- Dans de nombreux pays, les reprises économiques ont été tirées par le secteur des biens, le secteur des services étant davantage touché par les restrictions à la mobilité. Une reprise à forte intensité de biens est susceptible d’être une reprise plus intensive en matière fiscale, car les biens sont plus faciles à taxer et moins sujets à des activités informelles (en dehors du filet fiscal).

- Les restrictions de mobilité découragent les transactions en face à face et encouragent l’utilisation des paiements électroniques. Moins de transactions en espèces facilitent une plus grande conformité fiscale.

- Dans de nombreux pays, les reprises économiques ont été tirées par le secteur des biens, le secteur des services étant davantage touché par les restrictions à la mobilité. Une reprise à forte intensité de biens est susceptible d’être une reprise plus intensive en matière fiscale, car les biens sont plus faciles à taxer et moins sujets à des activités informelles (en dehors du filet fiscal).

- Les restrictions de mobilité découragent les transactions en face à face et encouragent l’utilisation des paiements électroniques. Moins de transactions en espèces facilitent une plus grande conformité fiscale.

- La hausse des prix des produits de base est généralement bénéfique pour les recettes publiques des pays exportateurs de produits de base.

- Une inflation plus élevée affecte à la fois les recettes et les dépenses. Étant donné que de nombreux pays viennent de traverser de longues périodes de faible inflation, il n’est pas facile de prévoir si les recettes ou les dépenses augmenteront plus rapidement, du moins à court terme.

La reprise stagne en 2022

La reprise budgétaire partielle de 2021 se poursuivra à un rythme beaucoup plus lent en 2022 et 2023. Fitch prévoit que plus de 80 États souverains connaîtront une amélioration de l’FFI pour la deuxième année consécutive en 2022 – l’amélioration budgétaire la plus généralisée sur deux ans depuis 2005-2006 – mais les changements sont faibles. D’ici la fin de 2023, nous prévoyons que moins de la moitié de la détérioration budgétaire mondiale en 2020 (mesurée par la médiane FFI) aura été inversée.

Médianes fiscales mondiales

Sur le rythme de reprise de 2022-2023, il faudrait attendre 2029 pour que la situation budgétaire mondiale médiane revienne à son niveau de 2019. Compte tenu de l’opinion de certains observateurs selon laquelle il y a eu « trop d’austérité » après la crise financière mondiale et que l’erreur ne devrait pas se répéter après la crise du Covid-19, il est possible que la FFI ne se rétablisse pas d’ici 2029. Un ralentissement du cycle économique rendrait la reprise encore moins probable.

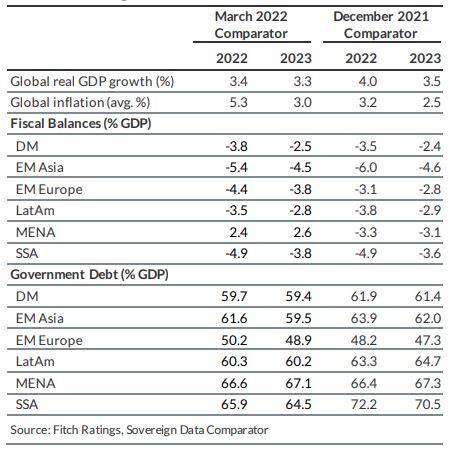

Fitch publie des prévisions annuelles des principales variables macroéconomiques et de crédit pour les États souverains notés sur une base trimestrielle. Les mises à jour de mars 2022 ont tenu compte de la guerre en Ukraine et de la hausse des prix mondiaux du pétrole, et les révisions du solde budgétaire dans les pays émergents d’Europe et du Moyen-Orient et d’Afrique du Nord (MENA) sont allées dans des directions différentes (voir tableau ci-dessous). Les déficits des marchés émergents en Europe devraient être plus élevés, mais la prévision médiane du solde budgétaire de la région MENA est passée d’un déficit à un excédent en raison de la hausse des prix du pétrole.

Au niveau mondial, nous prévoyons que la croissance médiane sera plus faible et l’inflation médiane plus élevée, et que le déficit budgétaire médian prévu pour 2022 passera de 3,8% à 4,2% du PIB. Malgré l’affaiblissement de l’équilibre budgétaire, la flambée de l’inflation entraîne une révision à la baisse du ratio dette publique/PIB mondial.

Médianes des prévisions mondiales et régionales

En utilisant le FFI pour traduire les résultats budgétaires en notations, la reprise budgétaire incomplète implique que la moyenne des États souverains mondiaux devrait être inférieure d’environ un tiers d’un cran en 2022 par rapport à 2019. La note mondiale moyenne est actuellement inférieure de quatre dixièmes d’un cran à celle de fin 2019.

La fin de la baisse des taux d’intérêt

Dans un contexte de hausse des taux d’intérêt mondiaux, la charge des services d’intérêt sera un moteur plus important de la performance budgétaire du FFI bien qu’avec deux mises en garde. Premièrement, il faut du temps pour que les taux d’intérêt plus élevés du marché influent sur les taux d’intérêt effectifs du gouvernement (le taux moyen qu’un gouvernement paie sur l’ensemble de son encours de la dette), car seule la dette nouvellement émise est soumise au coût d’emprunt plus élevé. Deuxièmement, les États souverains des marchés émergents confrontés à des taux plus élevés sur les marchés intérieurs peuvent généralement emprunter davantage sur les marchés développés, assumant le risque de change mais payant généralement des taux d’intérêt plus bas.

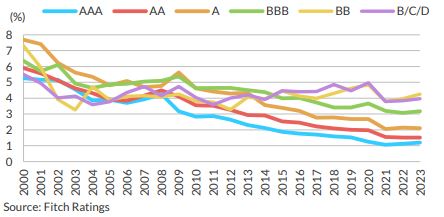

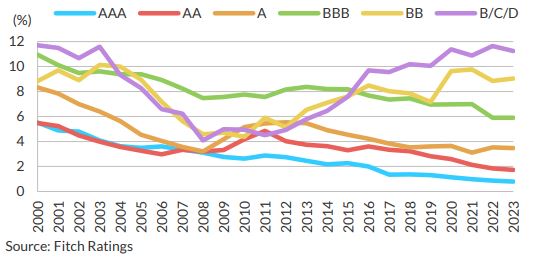

Pour les États souverains du DM, les taux d’intérêt bas et en baisse et les charges des services d’intérêt (paiements d’intérêts/recettes) ont été des caractéristiques importantes du paysage budgétaire au cours des dernières années et un point critique dans le débat sur le fardeau de la dette publique soutenable. En 2012, la charge médiane des services d’intérêts du DM était de 5,1% ; en 2019, il était tombé à 3,1% en raison d’une réduction du ratio d’endettement (54% du PIB à 48) et du taux d’intérêt effectif (3,4% à 2,0%).

La baisse constante du taux d’intérêt effectif médian du DM devrait prendre fin en 2022, Fitch prévoyant un taux effectif de 1,4%, identique à celui de 2021 et 2023. Les paiements d’intérêts souverains du DM devraient être stables à 1% du PIB et à 3% des recettes, deux niveaux historiquement bas de plusieurs décennies.

Taux d’intérêt effectifs médians par catégorie

Les taux d’intérêt qui ne baissent plus – et qui soutiennent la réduction du fardeau des services d’intérêt – sont nouveaux dans un contexte contemporain pour les marchés développés, mais pas pour les marchés émergents. La fin de la baisse des taux d’intérêt a eu lieu il y a plus de dix ans pour les États souverains de la catégorie « BB » et ceux qui ont obtenu une note inférieure (voir le graphique ci-dessus). Sans la baisse constante des taux d’intérêt effectifs, l’augmentation du fardeau de la dette publique des marchés émergents s’est également traduite par une augmentation du fardeau du service de la dette (voir le graphique ci-dessous).

Charges de service d’intérêt médian par catégorie

Une inflation plus élevée s’installe

Les Perspectives de l’économie mondiale de mars mettent en évidence la reprise de l’inflation des services aux États-Unis et la hausse de l’inflation des salaires. En outre, il existe un risque croissant que les attentes d’inflation ne soient pas ancrées par rapport à la cible d’inflation de 2% de la Réserve fédérale. Ces considérations témoignent de la possibilité d’une inflation plus élevée pendant une période prolongée.

La politique monétaire est généralement associée à la réaction du secteur officiel à une inflation plus élevée, mais il y a aussi une politique budgétaire à considérer. En mars, 66 des 120 États souverains notés Fitch avaient introduit des mesures budgétaires pour amortir l’impact de la hausse des prix sur les ménages, un nombre presque égal optant pour le contrôle des prix (29) et les subventions (28), et un nombre légèrement plus faible déployant de nouvelles subventions (23) et réduisant les impôts indirects (21). L’inflation continuant de dépasser les attentes dans de nombreux pays, nous nous attendons à ce que des mesures budgétaires supplémentaires soient introduites et que le fardeau budgétaire de l’inflation augmente. Compte tenu des préoccupations potentielles d’instabilité sociale liées à la hausse des prix, Fitch estime que le risque de mesures supplémentaires est plus élevé dans les marchés émergents, bien que les recherches antérieures n’aient pas confirmé que cela avait été le cas jusqu’à présent, car les réponses budgétaires du DM à l’inflation étaient aussi courantes que celles des marchés émergents.

Toutes choses étant égales par ailleurs, une inflation plus élevée devrait signifier des taux de change plus faibles et une pression budgétaire supplémentaire sur les marchés émergents en raison de l’augmentation du service de la dette en devises. Avec la hausse des taux d’intérêt de la Réserve fédérale et le renforcement du dollar américain par rapport au yen et à l’euro, on pourrait s’attendre à ce que les devises des marchés émergents soient soumises à une pression plus forte qu’elles ne l’ont été depuis le début de l’année. Les indices de change du dollar nominal pondérés en fonction des échanges de la Réserve fédérale confirment que le dollar est plus fort par rapport aux devises DM que par rapport aux devises émergentes jusqu’à présent cette année. Pour les marchés émergents, il s’agit d’un risque sérieux à surveiller, et dans certains cas, c’est déjà un problème, car le taux de change de tous les États souverains n’est pas aligné sur l’indice de la Réserve fédérale et il est peu probable que les devises émergentes surperforment ceux des DM pendant une période de resserrement financier mondial.

Plus grande divergence budgétaire

Les effets budgétaires de la pandémie ont été plus prononcés chez les États souverains dont la situation budgétaire était plus faible – où les reprises ont également été plus lentes (selon la FFI) – ce qui a contribué à une plus grande divergence des résultats budgétaires mondiaux. Cela est confirmé, par exemple, par un écart croissant entre les FFI les plus fortes et les plus faibles qui a commencé en 2020 et se poursuit en 2022.

Le FFI moyen des cinq positions budgétaires les plus fortes en 2019 (Macao, Estonie, Luxembourg, Suisse et Azerbaïdjan) équivalait à environ quatre crans plus élevés que la moyenne des cinq positions budgétaires les plus faibles (Liban, Japon, Sri Lanka, Égypte et Grèce). En 2022, l’écart était passé à plus de cinq crans entre les plus forts (Koweït, Abu Dhabi, Azerbaïdjan, Luxembourg et Arabie saoudite) et les plus faibles (Sri Lanka, Liban, Japon, Ukraine et Grèce).

Avec trois des positions budgétaires les plus solides en 2022 étant les souverains du Conseil de coopération du Golfe, les effets de la hausse des prix du pétrole sont clairs. Mais la reprise budgétaire des États souverains non exportateurs de pétrole ayant des positions fortes était déjà évidente en 2021, lorsque les FFI pour l’Estonie, le Luxembourg, la Suisse, l’Azerbaïdjan et Singapour se classaient au premier rang. Les souverains les plus faibles se sont légèrement affaiblis en 2021.

Une plus grande divergence budgétaire est compatible avec une plus grande divergence des notations. Avant la pandémie, le nombre moyen (mensuel) à long terme d’États souverains notés « CCC » ou moins était inférieur à trois, alors qu’il est passé à 10 au cours des 24 derniers mois. Les conditions actuelles du crédit mondial et celles prévues pour l’année prochaine laissent présager des tensions budgétaires et de notation à venir.

« Global Fiscal Recovery Interrupted » (version en anglais):