Septembre 2022 : Retrouver dans cet article les principaux thèmes macroéconomiques et

leurs implications sur l’allocation d’actifs. Par Fidelity

Les principaux thèmes macroéconomiques

La croissance mondiale connaît un très net ralentissement. L’Europe est pénalisée par l’interruption de son approvisionnement en gaz, tandis que la Chine se remet difficilement des confinements imposés par sa politique « zéro Covid ». Après la publication d’un IPC américain plus faible que prévu pour le mois de juillet, le marché s’est mis à espérer un changement de cap imminent de la Fed. Toutefois, selon nous,

la prudence reste de mise. Bien que le durcissement des politiques monétaires soit probablement proche de son pic, les banques centrales auront du mal à vraiment soutenir la croissance ou les marchés tant que l’inflation restera élevée.

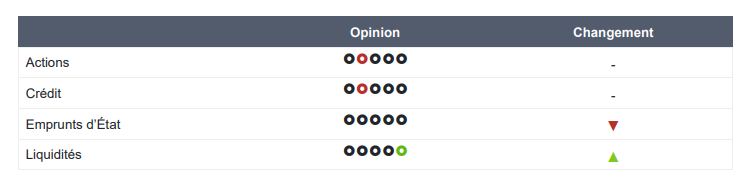

Malgré le rebond récent des actifs risqués, nous ne pensons toujours pas que les fondamentaux aient suffisamment évolué pour accroître le niveau de risque. Nous continuons à sous pondérer les actions et le crédit et surpondérons de manière significative les liquidités. Au cours du mois, nous avons révisé à la baisse notre opinion à l’égard des obligations d’État à « neutre » pour mieux refléter la détermination des banques centrales face aux anticipations modérées des marchés.

Sur les marchés actions, nous sommes à nouveau neutres vis-à-vis des marchés émergents après les avoir surpondérés. Cette décision s’explique par l’accès de faiblesse des données et les difficultés persistantes du secteur immobilier en Chine, qui assombrissent désormais les perspectives du pays. Nous surpondérons les actions américaines car les États-Unis devraient servir de positionnement défensif en cas de persistance de la volatilité et d’assouplissement du ton de la Fed. Nous continuons à sous-pondérer l’Europe car les perspectives de croissance de la région semblent toujours aussi sombres.

Sur les marchés du crédit, nous sommes désormais neutres à l’égard du haut rendement car, tactiquement, cette classe d’actifs pourrait bénéficier d’un affaiblissement des anticipations de nouvelles hausses des taux de la Fed. Nous lui préférons néanmoins le crédit IG. Concernant les emprunts d’État, nous continuons à surpondérer les Gilts britanniques et les Bunds allemands par rapport aux bons du Trésor américains. En effet, la crise du gaz et les différents dossiers politiques auront probablement un impact particulièrement marqué sur la croissance en Europe, ce que les courbes de taux respectives ne reflètent pas encore.

Enfin, sur les marchés des changes, nous sommes désormais neutres vis-à-vis de toutes les devises. Si les fondamentaux du dollar restent favorables, sa valorisation élevée le rend vulnérable à tout assouplissement de la part de la Fed en cas de baisse inattendue de l’inflation américaine.

Perspectives macroéconomiques

La Réserve fédérale « poursuivra sa politique jusqu’à ce que le travail soit fait »

À Jackson Hole, la semaine dernière, le président de la Fed Jerome Powell a réitéré que la politique devra rester restrictive pour faire baisser l’inflation de manière significative et a de nouveau laissé augurer un relèvement des taux de 75 pb lors de la réunion du FOMC de septembre. Ce faisant, il s’est rangé du côté des partisans d’une lutte acharnée contre l’inflation, dans le sillage de plusieurs membres de la Fed qui ont cherché à calmer les anticipations prématurées d’un assouplissement de la politique monétaire. Jerome Powell a rappelé les leçons tirées des années 1970/80, en particulier le risque d’assouplir la politique trop tôt et de laisser s’ancrer des anticipations d’inflation élevées. Compte tenu de l’assouplissement des conditions financières cet été, rien de surprenant à ce qu’il ait insisté sur la nécessité de « garder », même au risque de dégrader la situation économique. Un relèvement des taux de 75 pb lors de la réunion du FOMC fin septembre est selon nous fort probable. La Fed a déclaré que l’ampleur de l’ajustement des taux dépendra des données, mais la probabilité d’un assouplissement est selon nous très faible.

Si ces tendances clarifient quelque peu la trajectoire de la politique de la Fed, elles vont encore compliquer le dilemme de la BCE lorsqu’elle se réunira le 8 septembre à l’occasion de sa prochaine décision monétaire. Face à l’imminence d’une récession, sous l’effet d’une nouvelle hausse des prix du gaz naturel et de la diminution de l’offre russe, la BCE devra remplir son mandat en matière d’inflation ou infliger un coût économique supplémentaire à la zone euro. Parallèlement, elle cherche à résorber les divergences de sa politique avec celle de la Fed, ce qui a des répercussions sur l’euro. Et ce qui compte vraiment d’un point de vue purement politique, c’est le risque d’une erreur de pilotage de la stratégie monétaire qui réduirait l’accès aux liquidités des pays de la périphérie. Pour y remédier, la BCE a annoncé en juillet la mise en place d’un instrument de protection de la transmission (de sa politique) afin de contenir les spreads souverains . Toutefois, ceux entre d’une part l’Italie et l’Espagne et d’autre part l’Allemagne n’ont cessé de se creuser depuis l’annonce.

Les risques continuent d’augmenter dans le monde entier

Les fondamentaux macroéconomiques se sont détériorés partout au mois d’août, malgré une embellie des performances des actifs risqués et des publications de résultats relativement solides. Nous pensons qu’une récession se profile pour les pays développés, notamment ceux pour lesquels le conflit russoukrainien a propulsé les prix du gaz vers de nouveaux sommets, et pourrait bientôt déclencher une augmentation historique du coût de la vie au Royaume-Uni et en Europe. Nos analyses laissent également augurer un risque croissant de récession aux États-Unis, ce que reconnaît la Réserve fédérale, et nous attribuons désormais une probabilité de 70 % à un « atterrissage brutal » d’ici la fin de l’année. Bien que les données brutes de l’économie américaine restent supérieures aux attentes, en particulier sur le marché du travail, la forte baisse des ventes de logements tend à montrer que les efforts de la Fed pour refroidir l’économie portent leurs fruits. De plus, on observe un ralentissement marqué des recrutements depuis juillet, ce dont témoignent les enquêtes menées dans le secteur ainsi que les commentaires des dirigeants des sociétés de recrutement. Nous nous attendons donc à ce que cette tendance freine l’inflation et les prévisions d’inflation.

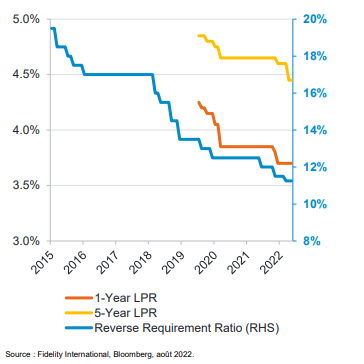

Graphique 1 : Chine vs pays occidentaux : la divergence monétaire

Le rebond de la Chine, après l’arrêt des confinements imposés par sa politique « zéro Covid », s’est également heurté à des obstacles : la production industrielle s’est en effet contractée au cours de l’été, sans compter le boycott sur les remboursements des prêts immobiliers et les suspensions des travaux de construction qui font craindre une nouvelle rechute du marché immobilier chinois. Selon nous, le risque – faible mais tangible – existe que la crise du secteur immobilier se propage et déclenche une crise systémique plus large via les interconnexions entre l’immobilier et le secteur bancaire chinois. Le gouvernement chinois a renforcé ses politiques de soutien fin août, en réduisant contre toute attente à trois reprises ses taux directeurs et en annonçant la mise en place d’une facilité de prêt spéciale pour accélérer l’achèvement des projets immobiliers. Malgré ces mesures de soutien, la reprise restera probablement timide jusqu’à ce que les ménages chinois retrouvent la confiance qui était la leur avant la crise. Le récent regain de tensions géopolitiques lié au voyage à Taïwan de la présidente de la Chambre des représentants des États-Unis, Mme Pelosi, pèse aussi sur le sentiment des marchés.

Perspectives

Selon nous, aux États-Unis, le taux terminal est maintenant susceptible d’atteindre 4 % au cours du cycle actuel, puisque la Fed devrait poursuivre son cycle de relèvement. La résilience plus forte que prévu des données américaines et l’assouplissement des conditions financières n’ont pas refroidi les velléités de la Fed, ce qui augmente les risques d’un « atterrissage brutal ». L’anticipation d’un assouplissement de la politique de la Fed a été stoppée net par le président Powell, la crise énergétique, l’augmentation du coût de la vie en Europe et au Royaume-Uni et les difficultés de la Chine en raison de sa politique « zéro Covid », nous prévoyons une période de volatilité accrue. Les actifs risqués seront mis à rude épreuve dans cet environnement en raison des tendances pesant sur les fondamentaux et les valorisations.

La recherche macroéconomique, au cœur de I’allocation d’actifs

Les indicateurs de Fidelity

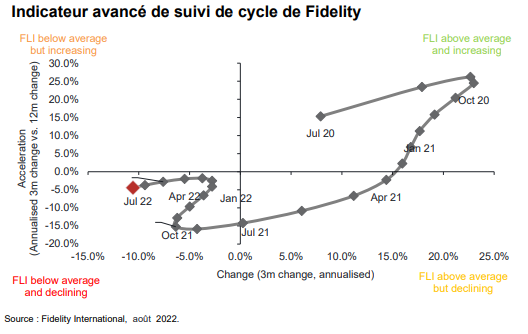

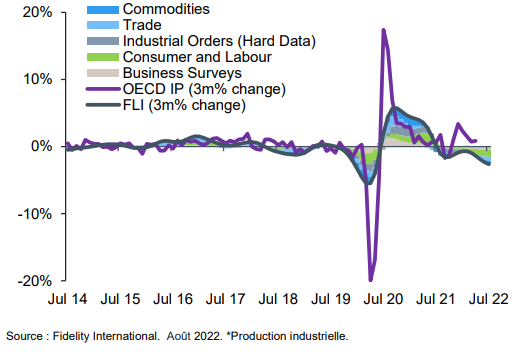

L’indicateur avancé de suivi du cycle de Fidelity (le FLI) s’est encore détérioré en juillet, s’enfonçant davantage dans le quadrant « inférieur gauche » (inférieur à la moyenne et en baisse). C’est le 12è mois consécutif que le FLI indique une activité inférieure à la moyenne et en baisse, en raison d’une détérioration généralisée dans tous les sous-secteurs. Les signaux du FLI confortent notre conviction d’un atterrissage brutal, lié à l’imminence probable de récessions en Europe et aux États-Unis et à un ralentissement de la croissance en Chine.

Indicateur FLI : variation en % sur 3 mois par rapport à l’indicateur PI de l’OCDE

Les commandes industrielles ont encore été la seule composante dans le quadrant « supérieur gauche »(inférieur à la moyenne et en amélioration). Le ratio stocks/ventes aux États-Unis continue à enregistrer une croissance soutenue, même s’il reste pratiquement inchangé par rapport à l’année dernière. Parallèlement, le ratio stocks/ventes au Japon et les nouvelles commandes étrangères en Allemagne se sont détériorés d’une période sur l’autre, effaçant les progressions observées aux États-Unis. Les commandes industrielles pourraient encore se détériorer si les craintes de récession finissent par s’imposer.

La dynamique du secteur de la consommation et du travail a encore ralenti pour le 11è mois consécutif, s’enfonçant davantage dans le quadrant « inférieur gauche ». La confiance des consommateurs reste très affectée, même si une légère amélioration a été constatée par rapport au mois précédent. Le marché du travail reste dynamique, mais les premiers signes d’une baisse des tensions sont désormais visibles. Les inscriptions au chômage aux États-Unis ont continué à augmenter légèrement et les offres d’emploi en France ont encore fortement diminué.