Juin 2022. Trésor Eco publie les enjeux et risques des cryptos-actifs. Les crypto-actifs, communément définis comme l’ensemble des actifs numériques reposant sur la technologie de la blockchain, se sont largement développés depuis plusieurs années, et désignent désormais une multitude d’actifs hétérogènes, dont le fonctionnement et les enjeux sont extrêmement divers. Par Grégoire DE WARREN

Les crypto-actifs

S’ils ne servent qu’assez marginalement de moyen de paiement, les crypto-actifs constituent une classe d’actifs pouvant offrir du rendement et de la diversification, au risque d’une forte volatilité. Ils sont également utilisés comme véhicules de transferts de fonds, notamment pour les transactions internationales. Un écosystème financier important s’est développé, favorisant l’arrivée des investisseurs institutionnels sur ce marché, en complément des investisseurs particuliers. Les crypto-actifs sont également au cœur du projet de finance décentralisée qui permettrait, selon ses promoteurs, de réduire les frictions liées à l’intermédiation.

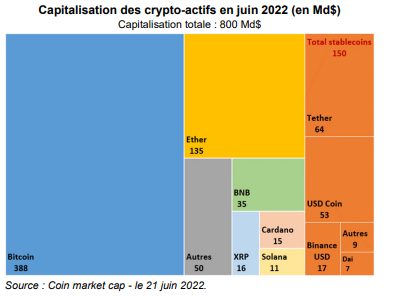

Pour autant, le marché des crypto-actifs, qui a connu plusieurs épisodes de contraction depuis mai 2021, et dont la taille de marché a été divisée par trois depuis novembre 2021, est confronté à des limites persistantes – frais élevés et lenteur des transactions, coût énergétique, sécurité défaillante – qui entrave son développement. Par ailleurs, l’écosystème présente des vulnérabilités, liées à sa forte concentration, à des risques de liquidité élevés, et à une forte exposition au risque de marché, faisant peser des risques sur la stabilité financière, bien que la taille du marché reste modeste en comparaison des principales autres classes d’actifs (environ 800 Md$ en juin 2022 contre environ 25 000 Md$ pour la seule bourse de New York ou 11 000 Md$ pour le marché de l’or).

L’encadrement du secteur, tel qu’engagé via la loi Pacte au niveau national, le règlement Mica en cours de finalisation au niveau européen, et différentes réglementations prudentielles, est indispensable pour offrir un cadre propice aux développements du secteur et des technologies liées, tout en protégeant les investisseurs et la stabilité financière, et en luttant contre le blanchiment d’argent et le financement du terrorisme.

1- Le marché des crypto-actifs évolue très rapidement

1.1 Les utilisateurs, le nombre et les types de crypto-actifs se sont multipliés depuis 2020

Les crypto-actifs désignent l’ensemble des actifs numériques qui reposent sur la technologie du registre distribué incluant un protocole informatique crypté sous forme de blockchain2. Ils recouvrent une multitude d’actifs avec des fonctionnements de plus en plus diversifiés et pour certains complexes, répondant à des objectifs et des enjeux divers. Plus de 16 000 cryptoactifs étaient en circulation début 2022, et environ 1 000 nouveaux étaient créés chaque mois. Les crypto-actifs impliquent un nombre croissant d’acteurs, avec environ 200 millions de détenteurs de cryptoactifs fin 2021 (dont 80 millions détenant du bitcoin), près du double par rapport à début 2020.

On peut classer les crypto-actifs en trois grandes catégories, aux frontières parfois poreuses.

Tout d’abord, les coins sont des jetons numériques émis à partir de leur propre blockchain. Initialement conçus pour constituer un moyen d’échange numérique décentralisé, pouvant circuler sans l’intermédiation des banques et indépendamment des régulateurs, ils servent d’instrument de liquidité au sein de l’écosystème des crypto-actifs. Chacun de ces cryptoactifs, tel le bitcoin (BTC), l’ether (ETH), le litecoin (LTC), le cardano (ADA), le solana (XMR) ou encore le ripple (XRP) pour les plus connus, obéit à une règle d’émission propre à son protocole sous-jacent et répond à un fonctionnement spécifique.

Comment se forme la valeur du bitcoin ou de l’ether ?

Pour la plupart, les crypto-actifs ne s’appuient sur aucun sous-jacent physique (comme des matières premières ou un bien immobilier) ou économique (comme une fraction du capital d’une entreprise dans le cas d’une action), mais sur un protocole à partir duquel ils sont émis. Ils ne procurent pas non plus de flux de revenus, traditionnellement utilisés pour estimer la valeur d’un actif financier (dividende pour les actions, coupon et principal pour les obligations). Par ailleurs, contrairement, par exemple, à l’or, à l’argent ou encore à une œuvre d’art, qui ont des utilisations industrielles, patrimoniales, esthétiques ou encore médicales, leur conférant une valeur intrinsèque, les crypto-actifs ne peuvent pas être valorisés par rapport à des fondamentaux. Leur cours est donc intrinsèquement instable.

- Côté offre, le nombre de crypto-actifs disponibles sur le marché dépend de la règle d’émission du code source du protocole sous-jacent ou de l’application émettrice. Par exemple, la règle d’émission du bitcoin, qui correspond à une fonction de production à rendements décroissants, a permis l’émission d’environ 19 millions de bitcoins entre sa création en 2009 et 2022, pour un montant maximal de 21 millions qui serait atteint en 2140. En réalité, une faible proportion de ces bitcoins est en circulation (environ 20 % du total), et la faible liquidité du marché contribue à la forte volatilité du prixa. Au contraire, la création d’ethers n’est pas limité et est potentiellement infinie (actuellement 9 milliards d’ethers en circulation environ). D’autres protocoles, ainsi que certaines plateformes émettrices de crypto-actifs, conduisent à la destruction progressive d’une partie de leurs crypto actifs, afin de limiter l’offre et de soutenir le cours – c’est le cas par exemple de Binance Coin (BNB).

- Côté demande, l’attrait d’un crypto-actif dépendra de l’évolution de la confiance des investisseurs dans la croissance de son cours, de son usage potentiel en tant qu’instrument transactionnel (particulièrement pour le bitcoinb), de sa liquidité, de son attrait en tant qu’actif permettant une diversification de portefeuille, du développement des possibilités d’utilisation, ainsi que de la pertinence de la blockchain sous-jacente et plus généralement de la technologie du registre distribué.

La deuxième catégorie de crypto-actifs est celle des tokens, qui sont des jetons numériques reposant sur une blockchain préexistante (notamment la blockchain Ethereum4), émis en général par l’intermédiaire d’une application. Il existe de multiples formes de tokens aux propriétés et fonctionnalités différentes, la plupart définies par des contrats auto-exécutables (smart contracts) déployés sur une blockchain, qui exécutent automatiquement des actions définies lorsque certaines conditions préétablies sont remplies5. La plupart des jetons permettent de régler des transactions ou des frais d’échange au sein d’une application (par exemple, le token Uni permet de régler les transactions au sein de l’application Uniswap) ou d’un protocole de finance décentralisée (tel que le token Maker pour le protocole MakerDao), contribuant ainsi à son développement. Ils sont en général émis contre la fourniture par un investisseur de liquidités au sein de l’application (yield farming), et sont ensuite transférés via des plateformes d’échange (exchange).

Parmi l’ensemble des tokens, il est possible de distinguer notamment :

Les utility tokens, qui fournissent un accès à un service ou à un produit (droit de propriété, droit d’accès à des avantages ou à des communautés, droit de gouvernance – vote concernant l’évolution des règles au sein d’une application, etc.). Les jetons non-fongibles (« non fongible tokens » ou NFT) sont les plus connus (cf. Encadré 2).

Les security tokens, qui représentent et reproduisent sur une blockchain le fonctionnement de titres financiers au sens classique tels que les actions, obligations, dettes ou titres de propriété. Le smart contract contient alors toutes les informations nécessaires sur l’émetteur, le produit de financement, la documentation juridique, le droit de propriété, les conditions de négociation du titre, le paiement des dividendes ou des intérêts, etc. Ces security tokens ne représentent qu’une simple évolution technique des produits financiers classiques.

Enfin, les stablecoins sont des types de tokens dont la valeur est adossée à d’autres actifs (asset referenced tokens) ou à une ou plusieurs monnaies (e-money tokens). L’ancrage est assuré de différentes manières : soit par la constitution d’un fonds de réserve (tels que pour le Tether (USDT) ou pour l’USD Coin (USDC), les deux principaux stablecoins, qui sont adossés au dollar), permettant de garantir le peg ; soit par des mécanismes décentralisés (tels que Dai de Maker Dao, dont la parité avec le dollar est assurée par des réserves constituées d’autres crypto-actifs, qui évoluent grâce à des smart contracts) ; ou encore par des systèmes algorithmiques, où des possibilités d’arbitrage permettent de créer ou de détruire l’offre disponible afin d’assurer automatiquement la stabilité du cours, tels que pour Neutrino USD (USDN). Les stablecoins jouent un rôle pivot dans le développement de l’ensemble des crypto-actifs, permettant d’assurer le règlement d’une grande part des transactions au sein de l’écosystème des crypto actifs (environ 75 % des transactions impliquent un stablecoin) et de faciliter les passerelles vers les monnaies traditionnelles.

Les non-fungible tokens (NFT)

Les NFT (non-fungible token ou « jeton non fongible ») sont des utility tokens qui permettent de représenter un objet numérique (une image, une vidéo, une musique, etc.) associé à un actif non fongible, c’est-à-dire doté de caractéristiques uniques, telles qu’un numéro de série, un nom, ou des caractéristiques de personnages ou de jeux. Les NFT sont donc toujours uniques, car ils ne peuvent pas être répliqués ou subdivisés, et inviolables, grâce à leur parfaite traçabilité via la blockchain. Ils offrent de nombreuses possibilités d’usage, laissant entrevoir l’émergence de nouveaux marchés, en particulier dans les domaines de la culture en permettant d’émettre et d’échanger des objets numériques via la blockchain, du luxe en pouvant agir comme un certificat d’authenticité, ou encore des jeux vidéo en représentant des objets ou des personnages dans l’univers du gaming. En France, de nombreux acteurs spécialisés dans les NFT se sont développés et ont pu réaliser des levées de fonds importantes, comme par exemple Sorare – jeu de fantasy football, The Sandbox – jeux vidéo au sein d’un métavers en 3D, ou encore Arianee – protocole permettant d’associer tout objet de luxe ou de mode à un NFT pour en préserver la rareté.

Le marché des NFT est alimenté par les émissions réalisées par des célébrités, des clubs de sport, des entreprises de mode ou de la grande consommation. Ils constituent pour ces acteurs un vecteur de communication permettant d’impliquer leur clientèle par le biais de contreparties (droit de gouvernance, produits dérivés, participation à des évènements, etc.). À plus long terme, les perspectives d’utilisation des NFT sont importantes, comme outil de levée de fonds et comme instrument d’authenticité et de garantie de la propriété dans des mondes virtuels, avec des possibilités de monétisation et des interactions croissantes avec la vie réelle.

Des interrogations persistent cependant concernant les garanties en matière de droit de propriété liées aux NFT. En effet, les droits de reproduction comme les droits de propriété intellectuelle sur le support numérique sous jacent sont extrêmement hétérogènes et encore mouvants. De plus, si le fait que les NFT reposent sur la blockchain permet de garantir leur propriété dans le monde numérique, ce n’est pas le cas pour le monde réel et rien n’empêche à ce stade de créer et vendre un NFT représentant une œuvre d’un créateur. Alors que le marché des NFT s’est contracté en 2022, aux alentours des 50 Md$, après une croissance exponentielle en 2021, la mise en place d’une jurisprudence adaptée en matière de propriété intellectuelle, notamment concernant l’articulation des droits entre l’œuvre physique et l’œuvre virtuelle, constitue un enjeu pour le développement et la stabilisation de ce marché.

1.2 Le marché des crypto-actifs connaît de fortes fluctuations

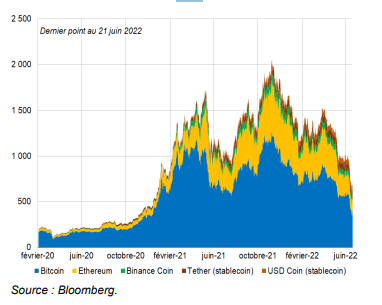

La capitalisation totale du marché des cryptos-actifs, en forte croissance au cours des dernières années, a subi depuis mai 2021 plusieurs épisodes de contraction significatifs. Après un premier pic à 700 Md$ début 2018, exclusivement porté par la croissance du bitcoin, le marché s’est de nouveau envolé à partir de fin 2020 et a atteint près de 3 000 Md$ en novembre 2021.

Cette croissance s’est inscrite dans un contexte macroéconomique favorable, portée d’abord par des politiques monétaires accommodantes favorisant l’accès à la liquidité et la recherche de rendement, puis par l’augmentation de l’épargne en Europe et aux États-Unis pendant la pandémie. Ceci a conduit à l’entrée de nouveaux investisseurs particuliers, presqu’exclusivement concentrés sur le bitcoin, puis progressivement d’investisseurs plus sophistiqués, fortement diversifiés en crypto-actifs et positionnés sur

des produits dérivés plus complexes.

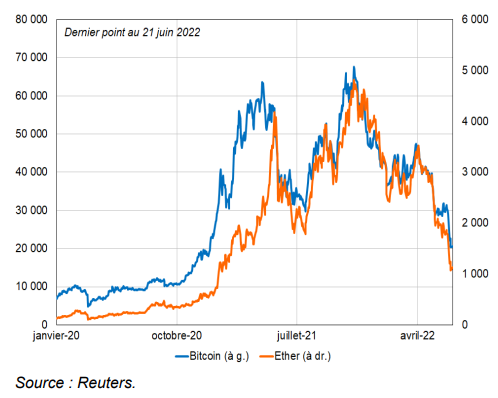

Le marché des crypto-actifs a cependant connu trois épisodes de reflux significatifs en un an (en mai 2021 ; entre novembre 2021 et janvier 2022 ; à partir d’avril 2022), le bitcoin se situant désormais aux alentours de 20 000 $, soit un niveau inférieur à celui atteint début 2021, en raison notamment des inquiétudes sur le durcissement de leur cadre réglementaire (avec l’interdiction du minage et des investissements et paiements en crypto-actifs en Chine en mai 2021 puis en Russie en janvier 2022) et du resserrement des politiques monétaires qui a affecté l’ensemble des marchés financiers (cf. Graphique 1). D’autres craintes relatives à la stabilité financière, aux enjeux en matière de blanchiment d’argent et de financement du terrorisme, et enfin au coût énergétique des crypto actifs ont aussi pu affecter leur développement. Ce repli est exacerbé par la forte volatilité de ce marché, elle même renforcée par sa faible liquidité (environ 46 Md$ et 32 Md$ de volumes d’échange en moyenne par jour pour le bitcoin et l’ether). La taille du marché se situe aux alentours de 800 Md$ en juin 2022, alors qu’il s’approchait des 3 000 Md$ en novembre 2021.

Graphique 1 : Cours du bitcoin et de l’ether ($)

1.3 Les usages des crypto-actifs évoluent mais ils restent peu utilisés pour les paiements

Les crypto-actifs, y compris le bitcoin, ne sont encore que marginalement utilisés en tant que moyens de paiement, bien qu’ils aient été initialement développés en ce sens. La plupart des principales plateformes de paiement (Visa, Mastercard, Google Pay, etc.) intègrent les crypto-actifs au sein de leurs solutions de paiement et différentes entreprises, tels qu’Uber, envisagent d’accepter les crypto-actifs comme moyens de paiement. Pour autant, dans les faits, les entreprises restent confrontées à la forte volatilité des cours et au manque de liquidité, si bien que les cas d’utilisation significatifs restent marginaux en comparaison des flux de paiement dans le monde. Par ailleurs, la plupart des paiements réalisés en crypto-actifs s’appuient encore en pratique sur une transaction sous-jacente réalisée en monnaie traditionnelle avant d’être convertie en crypto-actifs par une plateforme d’échange. Par exemple, dans le cas de Paypal, le client pourra payer en crypto-actifs mais le commerçant recevra des dollars, la conversion étant assurée par les plateformes d’échange de crypto-actifs partenaires (Coinbase en l’occurrence).

En termes de composition, alors qu’il représentait encore 70 % de la capitalisation totale du marché des crypto-actifs début 2021, le bitcoin n’en représente plus qu’environ 45 % en juin 2022, contre un peu moins de 20 % pour l’ether et environ 15 % pour l’ensemble des stablecoins (cf. Graphique 2). Les valeurs des principaux crypto-actifs restent très fortement corrélées entre elles (corrélation stable entre l’ether et le bitcoin, autour de 0,8), ce qui limite l’intérêt de la diversification et explique, entre autres, que les investisseurs restent encore largement concentrés sur le bitcoin.

Graphique 2 : Capitalisation des principaux crypto-actifs (M$)

En revanche, les crypto-actifs sont largement utilisés par les investisseurs traditionnels en tant qu’actifs spéculatifs, permettant de générer des niveaux de rendement élevés8. En plus du rendement potentiel, les crypto-actifs ont historiquement servi d’actifs de diversification au sein de leur portefeuille. Le bitcoin a longtemps été considéré par la « communauté cryptoactifs » comme une valeur refuge, permettant de se couvrir contre le risque d’inflation et d’effondrement du système financier, et ce bien que les flux entrants, la profondeur du marché et la liquidité restent très faibles par rapport aux actifs sûrs traditionnels tels que l’or ou les US Treasuries.

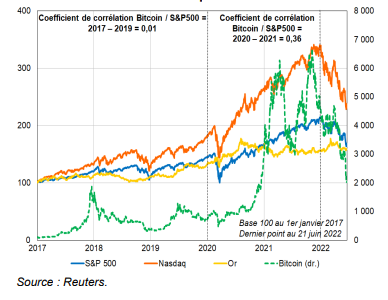

En pratique, sur la période 2017- 2019, le cours du bitcoin a été surtout influencé par des facteurs idiosyncratiques et faiblement corrélés avec les indices boursiers traditionnels, mais depuis 2020 la corrélation entre les crypto-actifs et les marchés financiers augmente, soutenue par l’amplification puis la normalisation des politiques monétaires accommodantes. Le coefficient de corrélation du bitcoin avec les principaux indices boursiers a fortement augmenté, désormais estimé à 0,3 avec le S&P 500 et 0,4 avec l’Euro Stoxx 6009. La corrélation entre le bitcoin et le Nasdaq est particulièrement marquée lors du retournement des cours fin 2021 et depuis le mois d’avril 2022 (cf. Graphique 3).

Graphique 3 : Cours du bitcoin comparé au S&P 500, au Nasdaq et à l’Or

Si les analyses quantitatives sur le renforcement des positions des principaux acteurs financiers sont limitées, de multiples études qualitatives indiquent une augmentation de l’exposition globale des acteurs aux crypto-actifs, en particulier les fonds d’investissement, fonds de pension, hedge funds, family offices, et gestionnaires de portefeuille10. La plupart des principales institutions financières (Goldman Sachs, Morgan Stanley, BlackRock, etc.), ont également dû lancer des entités spécialisées pour répondre à la demande de leur clientèle. Certaines entreprises non financières, tels que MicroStrategy ou Tesla, ont également fait le choix de détenir directement des crypto-actifs, avec de fortes répercussions sur le sentiment du marché sur ces actifs.

L’institutionnalisation de ces investissements a été rendue possible par le développement d’un ensemble de produits et véhicules financiers liés. Plusieurs fonds indiciels cotés (exchange traded fund ou ETF) spécialisés sur les crypto-actifs ont été lancés en 2021, atteignant rapidement une taille significative (environ 15 Md$ pour l’ensemble des ETF) même si elle reste marginale par rapport à l’ensemble du marché des ETF dans le monde. De même, plusieurs instruments de gestion passive se sont développés aux États-Unis puis en Europe, prenant la forme de produits négociés en bourse (exchange-traded product, ou ETP) et directement indexés sur les cours des crypto-actifs.

Dans le même sens, une classe importante de produits dérivés avec des crypto-actifs en sous-jacents a émergé (options, contrats à terme, contrats de différence, couverture de taux, etc.). Les échanges de dérivés du bitcoin sur une plateforme réglementée comme le Chicago Mercantile Exchange représentent désormais 14 % de la position ouverte et 4 % du volume des transactions qui y sont enregistrées, alors même que la plupart des transactions de crypto-actifs s’effectuent sur des plateformes non réglementées. La position ouverte totale sur le bitcoin, correspondant à la somme totale investie sur les produits dérivés d’un actif, s’élevait à 1 400 Md$ en novembre 2021.

Plusieurs évènements ont permis d’illustrer les possibilités d’utilisation des crypto-actifs dans des pays confrontés à des difficultés financières. Depuis l’invasion de l’Ukraine par la Russie, les crypto-actifs ont pu être utilisés en tant qu’instrument de couverture contre l’inflation, de contournement des problèmes d’accès à la liquidité quand les retraits bancaires sont fortement limités, ou encore de facilitation des levées de fonds et de transactions internationales face à la lenteur et aux risques de blocage des paiements transfrontaliers. Par ailleurs, le bitcoin a été instauré en tant que monnaie nationale au Salvador en 2021 puis tout récemment en République centrafricaine, dans des contextes spécifiques (respectivement volonté de dédollarisation de l’économie et d’affranchissement par rapport au franc CFA), avec des résultats médiocres pour l’instant.

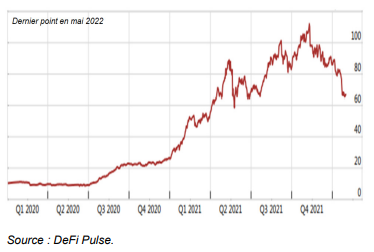

Enfin, les crypto-actifs sont au cœur de la finance décentralisée, la DeFi12, qui couvre l’ensemble des activités de financement alternatif réalisées de manière autonome et décentralisée, sans l’intervention d’un intermédiaire financier ou d’un tiers de confiance et sans procédure de contrôle, à l’aide d’un smart contract reposant sur une blockchain13. Ces différents services novateurs permettent la réalisation automatique de prêts, d’échanges, de stratégies d’investissement, d’assurances ou de paiements en crypto-actifs. Les crypto-actifs servent par ailleurs de collatéral au sein des applications de finance décentralisée, indispensables à la réalisation des transactions et à la liquidité du système. La DeFi, qui ouvre de multiples perspectives (gains d’efficacité, instantanéité, absence de procédure de contrôle, rapidité des transactions, diminution des frais liés à l’intermédiation, traçabilité) conduit ainsi à multiplier les transactions de cryptoactifs en dehors du système financier traditionnel.

Graphique 4 : Valeur totale des actifs au sein de la DeFi (en M$)

Le développement des crypto-actifs reste contraint par des limites techniques et des risques élevés

2.1 Les crypto-actifs exposent les investisseurs à des risques financiers et individuels élevés

L’écosystème des crypto-actifs est particulièrement mouvant et peu encadré – les multiples fraudes et manipulations de marché auraient représenté 14 Md$ en 202114. Au sein de la seule DeFi, environ 2,5 Md$ auraient été perdus en 2021 à la suite de piratages ou de manipulations de protocole exploitant des défaillances. Dans le même sens, la principale plateforme de NFT, Opensea, a déclaré en janvier 2022 que plus de 80 % des NFT développés via son outil de création gratuit de NFT étaient des plagiats ou des faux. Les risques individuels liés aux cyberattaques (hameçonnage, usurpation d’identité, ransomware, etc.) sont également élevés, alors que chaque cyberattaque réussie génèrerait une perte médiane de 30 % des dépôts de l’utilisateur ciblé.

Les risques financiers sont également importants, surtout pour des investisseurs particuliers peu familiers de la complexité de l’écosystème, du fait de l’accessibilité des interfaces utilisées . Le recours élevé aux effets de levier, le profil plus risqué des acteurs, la faible transparence de la plupart des plateformes d’échange, la forte recherche de rendement ou encore la « gamification » de la finance, qui renforce l’intérêt des investisseurs particuliers pour ces actifs complexes, conduisent à augmenter le niveau de risque. Ces fraudes et risques financiers sont encouragés par l’absence d’audit et de contrôle encadrant le secteur ainsi que par l’absence de recours en cas de préjudice.

Retrouver l’intégralité de l’article ci-dessous