LONDRES, LE 28 JANVIER 2022 : Une étude menée par Columbia Threadneedle Investments en 2021auprès de ses clients révèle que les professionnels de l’investissement ne tolèrent pas les faiblesses en matière d’investissement responsable (IR).

L’investissement responsable est perçu comme quelque chose de plus important qu’une simple stratégie d’investissement

L’investissement responsable selon l’enquête :

- 86% des investisseurs s’accordent sur le fait que l’IR est une obligation fiduciaire.

- La majorité estime qu’il est crucial lorsque l’on cherche à atteindre des résultats financiers au seides portefeuilles (77%).

- La quasi-totalité des participants (91%) s’accorde sur le fait que l’IR apporte une valeur ajoutée et qu’il leur permet de répondre aux préférences en évolution de leurs propres clients (89%).

- Les investisseurs pensent également que l’engagement des actionnaires entraîne une amélioration de la gouvernance et des résultats en matière de durabilité au sein des portefeuilles (91%)

- D’un point de vue thématique, l’eau au niveau mondial (86%), le changement climatique (83%) etla biodiversité (77%) sont les intérêts dominants des investisseurs.

C’est le reporting ESG au niveau des fonds qui apporte le plus de crédibilité aux gestionnaires d’actifs

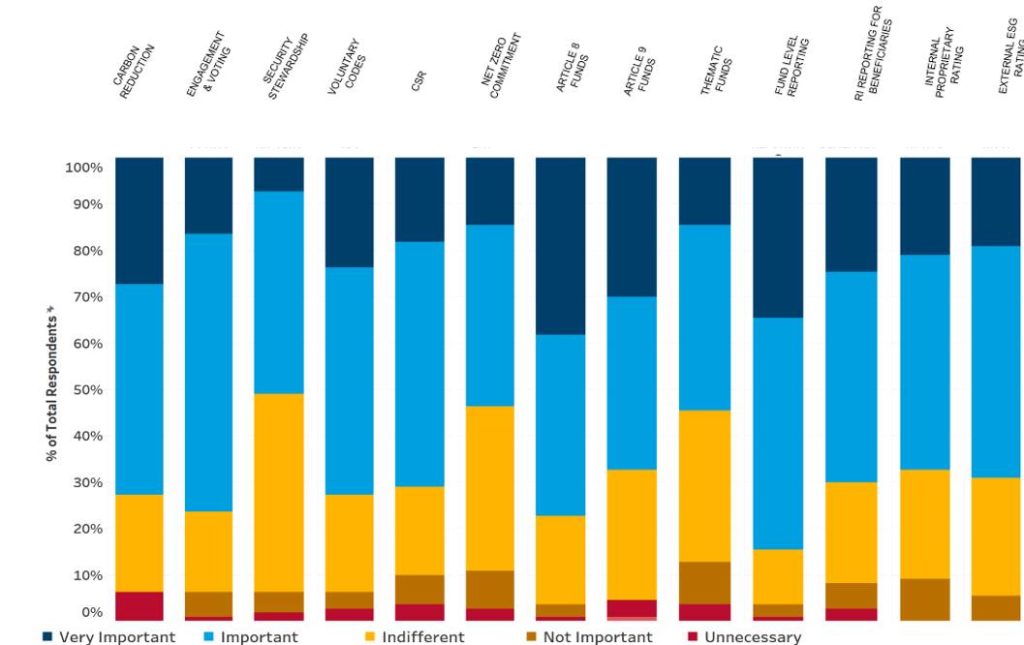

En ce qui concerne les attentes et le fait de déterminer la crédibilité des gestionnaires d’actifs dans l’IR, de nombreux facteurs sont considérés comme importants. Nous retrouvons en haut de la liste le reporting au niveau des fonds (85%) qui comprend une gamme d’indicateurs environnementaux, sociaux et de gouvernance (ESG). Un historique avéré de dialogue efficace avec les entreprises et de vote (76%),l’adhésion en tant que signataire à des codes volontaires et de normes industrielles clefs(73%) et la capacité à apporter son soutien à la réduction des émissions de carbone au sein de portefeuilles(73%) sont également considères comme essentiels.

Q : Lorsque vous examinez la crédibilité d’un gestionnaire d’actifs en matière d’IR, lesquels de ces facteurs sont les plus importants ?

Les investisseurs sont prêts à désinvestir des fonds article 6

De toute évidence, la gestion de stratégies d’IR dédiées joue également un rôle crucial dans l’établissement de la crédibilité du gestionnaire d’actifs. Dans les régions où le Règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers (SFDR) s’applique, cela signifie principalement offrir des fonds article 8 et article 9.

Les participants à l’enquête demandent que leurs allocations d’investissement reflètent les éléments suivants :

- Seul un tiers prévoit de détenir des investissements dans des fonds article 6 d’ici la fin de 2022.

- Presque trois quarts des participants soutiendraient une conversion de leurs fonds article 6 existants en fonds article 8 et article 9. En effet, près d’un sondé sur deux est prêt à désinvestir si les gestionnaires d’actifs ne les convertissent pas. En revanche, seuls 8% des participants s’opposeraient à une conversion de ce type, tandis que 19% d’entre eux ont déclaré ne pas avoir d’opinion.

- La demande est particulièrement forte pour les fonds article 8 en actions (86%) et obligataires (81%). Il existe un intérêt moins marqué pour les stratégies multi-actifs (70%) ou les équivalents axés sur l’exclusion (52%). La situation est similaire en ce qui concerne les fonds article 9.

Michaela Collet Jackson, Head of Distribution, EMOA chez Columbia Threadneedle Investments commente ces résultats : « En tant que grand cabinet de gestion d’actifs d’envergure mondiale, nous reconnaissons notre responsabilité et l’opportunité qui se présente à nous d’entraîner des changements positifs par le biais de nos activités et d’apporter notre propre contribution à un avenir plus durable. Notre enquête montre à quel point l’investissement responsable est devenu important pour répondre aux besoins des clients. Il est clair que les professionnels de l’investissement éviteront désormais les gestionnaires d’actifs (voire désinvestiront de ceux-ci), qui ne répondent pas à leurs attentes en matière d’IR, que ce soit en termes d’offre de produits, d’approche d’investissement ou de reporting destiné aux clients. Il s’agit d’un message fort. »

Les professionnels de l’investissement considèrent également de plus en plus leur propre intégration IR comme une priorité de leur entreprise. Un tiers des participants avait déjà bien progressé dans l’intégration de l’IR au sein de leur entreprise (défini comme intégré à 75% à 100%). Quatre-vingts pour cent d’entre eux prévoient d’atteindre ce stade d’ici la fin de 2022.

« L’investissement responsable figure au cœur des priorités de Columbia Threadneedle pour l’entreprise et les clients. L’acquisition de l’activité européenne de gestion d’actifs de BMO étant à présent finalisée, nous sommes en mesure de proposer une capacité d’IR de premier ordre fondée sur la création de valeur au moyen d’une recherche intensive, l’instauration de changements concrets en agissant comme un actionnaire actif et sur l’établissement de partenariats avec les clients pour mettre au point des solutions d’IR innovantes. Je remercie nos clients d’avoir participé à notre enquête et me réjouis par avance de collaborer avec eux pour soutenir leurs objectifs en évolution en matière d’investissement responsable. »