La reprise économique mondiale perdure, mais la route devient semée d’embûches.

L’inflation recule lentement, mais la croissance économique reste historiquement faible et les risques financiers ont augmenté par Pierre-Olivier Gourinchas, conseiller économique et directeur de recherche du FMI.

Retrouvez également l’ensemble du rapport ” A rocky Recovery” World Economic Outlook du FMI.

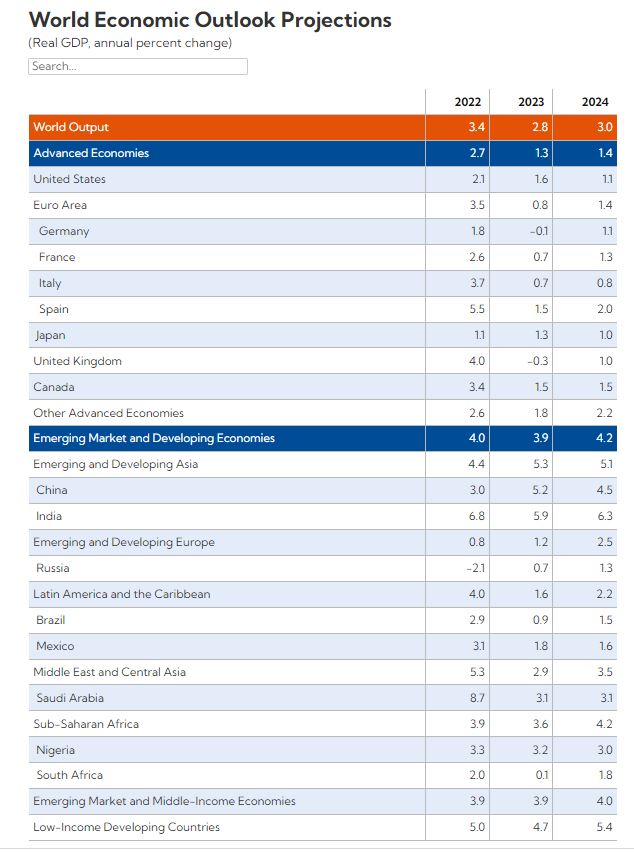

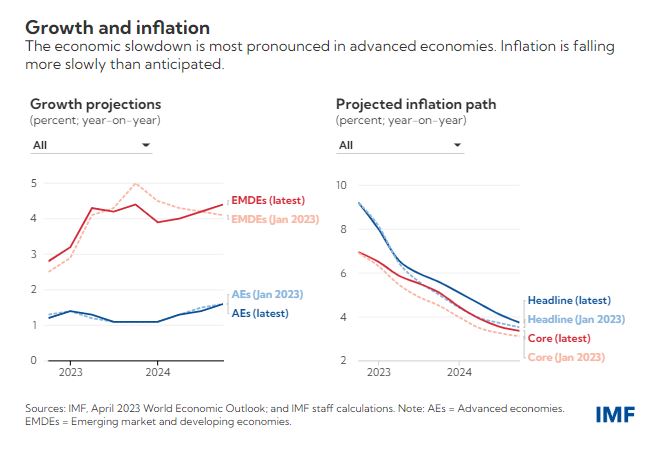

La prévision de référence prévoit une baisse de la croissance de 3,4 % en 2022 à 2,8 % en 2023, avant de se stabiliser à 3,0 % en 2024. Les économies avancées devraient connaître un ralentissement de la croissance particulièrement prononcé, passant de 2,7 % en 2022 à 1,3 % en 2023. Dans un scénario alternatif plausible avec davantage de tensions sur le secteur financier, la croissance mondiale chute à environ 2,5 % en 2023, la croissance des économies avancées tombant en dessous de 1 %. L’inflation globale globale dans le scénario de référence devrait tomber de 8,7 % en 2022 à 7,0 % en 2023 en raison de la baisse des prix des matières premières, mais l’inflation sous-jacente (de base) devrait diminuer plus lentement. Le retour de l’inflation à la cible est peu probable avant 2025 dans la plupart des cas.

Le taux d’intérêt naturel est important à la fois pour la politique monétaire et budgétaire car il s’agit d’un niveau de référence pour évaluer l’orientation de la politique monétaire et d’un déterminant clé de la soutenabilité de la dette publique. Le chapitre 2 vise à étudier l’évolution du taux d’intérêt naturel dans plusieurs grandes économies de marché avancées et émergentes. La dette publique en pourcentage du PIB a grimpé en flèche dans le monde pendant la COVID-19 et devrait rester élevée. Le chapitre 3 examine l’efficacité de différentes approches pour réduire les ratios dette/PIB. Les perturbations de la chaîne d’approvisionnement et les tensions géopolitiques croissantes ont placé les risques, les avantages et les coûts potentiels de la fragmentation géoéconomique au centre du débat politique. Le chapitre 4 étudie comment une telle fragmentation peut remodeler la géographie de l’investissement direct étranger et comment elle peut affecter l’économie mondiale.

La reprise progressive

La reprise progressive de l’économie mondiale après la pandémie et l’invasion de l’Ukraine par la Russie reste sur la bonne voie. L’économie rouverte de la Chine rebondit fortement. Les perturbations de la chaîne d’approvisionnement se dissipent, tandis que les perturbations des marchés de l’énergie et de l’alimentation causées par la guerre s’estompent. Simultanément, le resserrement massif et synchronisé de la politique monétaire de la plupart des banques centrales devrait commencer à porter ses fruits, l’inflation revenant vers les cibles.

Nous prévoyons dans nos dernières Perspectives de l’économie mondiale que la croissance atteindra un creux de 2,8 % cette année avant de remonter légèrement à 3 % l’année prochaine, soit 0,1 point de pourcentage de moins que nos projections de janvier. L’inflation mondiale baissera, bien que plus lentement que prévu initialement, passant de 8,7 % l’an dernier à 7 % cette année et à 4,9 % en 2024.

La reprise progressive de l’économie mondiale après la pandémie et l’invasion de l’Ukraine par la Russie reste sur la bonne voie. L’économie rouverte de la Chine rebondit fortement. Les perturbations de la chaîne d’approvisionnement se dissipent, tandis que les perturbations des marchés de l’énergie et de l’alimentation causées par la guerre s’estompent. Simultanément, le resserrement massif et synchronisé de la politique monétaire de la plupart des banques centrales devrait commencer à porter ses fruits, l’inflation revenant vers les cibles.

Nous prévoyons dans nos dernières Perspectives de l’économie mondiale que la croissance atteindra un creux de 2,8 % cette année avant de remonter légèrement à 3 % l’année prochaine, soit 0,1 point de pourcentage de moins que nos projections de janvier. L’inflation mondiale baissera, bien que plus lentement que prévu initialement, passant de 8,7 % l’an dernier à 7 % cette année et à 4,9 % en 2024.

Le ralentissement économique

Le ralentissement économique de cette année est concentré dans les économies avancées, en particulier la zone euro et le Royaume-Uni, où la croissance devrait chuter à 0,8% et -0,3% cette année avant de rebondir à 1,4 et 1% respectivement. En revanche, malgré une révision à la baisse de 0,5 point de pourcentage, de nombreux marchés émergents et économies en développement se redressent, avec une croissance de fin d’année en accélération à 4,5 % en 2023 contre 2,8 % en 2022.

L’instabilité bancaire récente

L’instabilité bancaire récente nous rappelle cependant que la situation reste fragile. Une fois de plus, les risques baissiers dominent et le brouillard entourant les perspectives économiques mondiales s’est épaissi.

Premièrement, l’inflation est beaucoup plus rigide que prévu, même il y a quelques mois. Alors que l’inflation mondiale a diminué, cela reflète principalement la forte inversion des prix de l’énergie et des denrées alimentaires. Mais l’inflation sous-jacente, qui exclut l’énergie et l’alimentation, n’a pas encore culminé dans de nombreux pays. Nous prévoyons que l’inflation sous-jacente de fin d’année à la fin de l’année ralentira à 5,1 % cette année, une révision à la hausse importante de 0,6 point de pourcentage par rapport à notre mise à jour de janvier, et bien au-dessus de l’objectif.

De plus, l’activité montre des signes de résilience, les marchés du travail restant très solides dans la plupart des économies avancées. À ce stade du cycle de resserrement, nous nous attendrions à voir davantage de signes de ralentissement de la production et de l’emploi. Au lieu de cela, nos estimations de production et d’inflation ont été révisées à la hausse pour les deux derniers trimestres, suggérant une demande globale plus forte que prévu. Cela pourrait nécessiter un resserrement supplémentaire de la politique monétaire ou le maintien du resserrement plus longtemps que prévu actuellement.

Faut-il s’inquiéter du risque d’une spirale salaires-prix incontrôlée ? A ce stade, je reste sceptique. Les gains de salaires nominaux continuent d’être à la traîne des hausses de prix, ce qui implique une baisse des salaires réels. Assez paradoxalement, cela se produit alors que la demande de main-d’œuvre est très forte, les entreprises affichant de nombreux postes vacants, et alors que l’offre de main-d’œuvre reste faible – de nombreux travailleurs n’ont pas complètement réintégré la population active après la pandémie. Cela suggère que les salaires réels devraient augmenter, et je m’attends à ce qu’ils le fassent. Mais les marges des entreprises ont bondi ces dernières années – c’est le revers de la médaille de prix fortement plus élevés mais de salaires légèrement plus élevés – et devraient être en mesure d’absorber une grande partie de la hausse des coûts de main-d’œuvre, en moyenne. Si les anticipations d’inflation restent bien ancrées, ce processus ne devrait pas échapper à tout contrôle. Cela pourrait cependant prendre plus de temps que prévu.

Ça n’allait jamais être facile

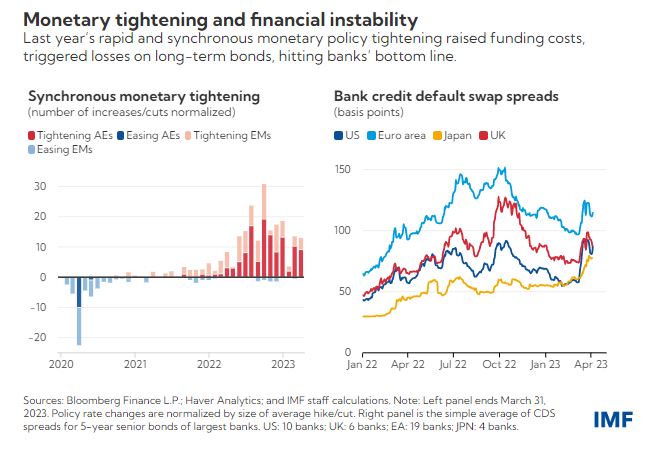

Plus inquiétants sont les effets secondaires que le resserrement brutal de la politique monétaire de l’année dernière commence à avoir sur le secteur financier, comme nous l’avons averti à plusieurs reprises . La surprise est peut-être que cela a pris si longtemps.

Après une période prolongée d’inflation modérée et de taux d’intérêt bas

Après une période prolongée d’inflation modérée et de taux d’intérêt bas, le secteur financier était devenu trop complaisant vis-à-vis des asymétries d’échéances et de liquidités. Le resserrement rapide de la politique monétaire de l’an dernier a entraîné des pertes considérables sur les actifs à revenu fixe à long terme et a augmenté les coûts de financement.

Après une période prolongée d’inflation modérée et de taux d’intérêt bas, le secteur financier était devenu trop complaisant vis-à-vis des asymétries d’échéances et de liquidités. Le resserrement rapide de la politique monétaire de l’an dernier a entraîné des pertes considérables sur les actifs à revenu fixe à long terme et a augmenté les coûts de financement.

La stabilité de tout système financier repose sur sa capacité à absorber les pertes sans recourir à l’argent des contribuables. La brève instabilité du marché des titres d’État au Royaume-Uni l’automne dernier et les récentes turbulences bancaires aux États-Unis soulignent qu’il existe d’importantes vulnérabilités tant parmi les banques que parmi les intermédiaires financiers non bancaires . Dans les deux cas, les autorités financières et monétaires ont pris des mesures rapides et énergiques et, jusqu’à présent, ont évité une nouvelle instabilité.

Nos Perspectives de l’économie mondiale explorent un scénario dans lequel les banques, confrontées à la hausse des coûts de financement et à la nécessité d’agir avec plus de prudence, réduiraient davantage leurs prêts. Cela conduit à une réduction supplémentaire de 0,3 % de la production cette année.

Pourtant, le système financier pourrait bien être encore plus mis à l’épreuve. Les investisseurs nerveux recherchent souvent le prochain maillon faible, comme ils l’ont fait avec le Crédit Suisse, une banque européenne globalement systémique mais en difficulté. Les institutions financières ayant un effet de levier excessif, un risque de crédit ou une exposition aux taux d’intérêt, trop dépendantes du financement à court terme ou situées dans des juridictions disposant d’une marge de manœuvre budgétaire limitée pourraient devenir la prochaine cible. Il en va de même pour les pays dont les fondamentaux perçus sont plus faibles.

Un durcissement brutal

Un durcissement brutal des conditions financières mondiales – un événement dit « d’aversion pour le risque » – pourrait avoir un impact dramatique sur les conditions de crédit et les finances publiques, en particulier dans les pays émergents et en développement. Cela précipiterait d’importantes sorties de capitaux, une augmentation soudaine des primes de risque, une appréciation du dollar dans une course à la sécurité et des baisses importantes de l’activité mondiale dans un contexte de baisse de la confiance, des dépenses des ménages et des investissements.

Dans un scénario à la baisse aussi grave, la croissance mondiale pourrait ralentir à 1 % cette année, ce qui impliquerait une quasi-stagnation du revenu par habitant. Nous estimons la probabilité d’un tel résultat à environ 15 %.

Une phase délicate

Nous entrons donc dans une phase délicate au cours de laquelle la croissance économique reste atone par rapport aux normes historiques, les risques financiers ont augmenté, mais l’inflation n’a pas encore franchi un tournant décisif.

Plus que jamais, les décideurs politiques ont besoin d’une main ferme et d’une communication claire.

Se tenir prêt à s’adapter rapidement

L’instabilité financière étant maîtrisée, la politique monétaire devrait rester axée sur la réduction de l’inflation, mais se tenir prête à s’adapter rapidement aux évolutions financières. Une doublure argentée est que les turbulences bancaires contribueront à ralentir l’activité globale alors que les banques réduisent les prêts. En soi, cela devrait partiellement atténuer la nécessité d’un nouveau resserrement monétaire pour parvenir à la même orientation politique. Mais toute attente selon laquelle les banques centrales abandonneraient prématurément la lutte contre l’inflation aurait l’effet inverse : faire baisser les rendements, soutenir l’activité au-delà de ce qui est justifié et finalement compliquer la tâche des autorités monétaires.

La politique budgétaire peut également jouer un rôle actif. En refroidissant l’activité économique, une politique budgétaire plus stricte soutiendrait la politique monétaire, permettant aux taux d’intérêt réels de revenir plus rapidement à un niveau naturel bas . Un assainissement budgétaire bien conçu contribuera également à reconstituer les réserves indispensables et à renforcer la stabilité financière. Alors que la politique budgétaire devient moins expansionniste dans de nombreux pays cette année, davantage pourrait être fait pour regagner de l’espace budgétaire.

Les régulateurs et les superviseurs doivent également agir maintenant pour s’assurer que les fragilités financières restantes ne se transforment pas en une crise à part entière en renforçant la surveillance et en gérant activement les tensions du marché. Pour les marchés émergents et les économies en développement, cela signifie également garantir un accès adéquat au filet de sécurité financière mondial, y compris les accords de précaution du FMI, l’accès à la facilité de mise en pension des autorités monétaires étrangères et internationales de la Réserve fédérale américaine ou aux lignes de swap de la banque centrale, le cas échéant . Les taux de change devraient être autorisés à s’ajuster autant que possible, à moins que cela n’augmente les risques pour la stabilité financière ou ne menace la stabilité des prix, conformément à notre cadre d’action intégré .

Nos dernières projections indiquent également un ralentissement global

Nos dernières projections indiquent également un ralentissement global des prévisions de croissance à moyen terme. Les projections de croissance à cinq ans ont régulièrement diminué, passant de 4,6 % en 2011 à 3 % en 2023. Une partie de cette baisse reflète le ralentissement de la croissance d’économies à croissance rapide telles que la Chine ou la Corée. C’est prévisible : la croissance ralentit à mesure que les pays convergent. Mais certains des ralentissements les plus récents peuvent également refléter des forces plus inquiétantes : l’impact cicatriciel de la pandémie, un rythme plus lent des réformes structurelles, ainsi que la menace croissante et de plus en plus réelle d’une fragmentation géoéconomique entraînant davantage de tensions commerciales, moins d’investissements directs et un rythme plus lent d’innovation et d’adoption de la technologie dans des « blocs » fragmentés. Un monde fragmenté a peu de chances de réaliser des progrès pour tous ou de relever avec succès des défis mondiaux tels que le changement climatique ou la préparation à une pandémie. Nous devons à tout prix éviter cette voie.

Pierre-Olivier Gourinchas est conseiller économique et directeur de recherche du FMI. Il est en congé de l’Université de Californie à Berkeley où il est professeur SK et Angela Chan de gestion globale au département d’économie et à la Haas School of Business. Le professeur Gourinchas a été rédacteur en chef de la Revue économique du FMI de sa création en 2009 à 2016, rédacteur en chef du Journal of International Economics entre 2017 et 2019 et coéditeur de l’American Economic Review entre 2019 et 2022. Il est en congé du National Bureau of Economic Research où il a été directeur du programme de finance internationale et de macroéconomie, chercheur au Center for Economic Policy Research CEPR (Londres) et membre de l’Econometric Society.