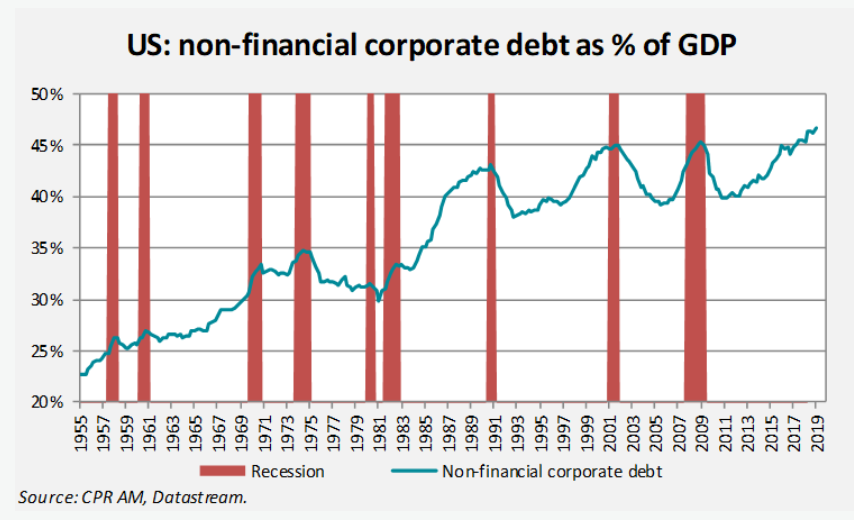

Aux Etats-Unis, le cycle économique actuel a été marqué par une très forte augmentation de l’endettement des entreprises, avec notamment une dégradation globale et progressive de la qualité de cette dette. Comme nous le verrons dans ce texte, la faiblesse des taux d’intérêt a rendu ce cycle du crédit atypique par rapport aux précédents. Toutefois, il est intéressant de constater que les marchés de la dette corporate aux Etats-Unis sont marqués par davantage de différenciation en fonction de la qualité de crédit depuis quelques mois. Cela sera assurément un dossier à suivre de très près en 2020.

Une très forte augmentation de la dette des entreprises américaines depuis la Grande Récession de 2008/2009.

Depuis 2009, les entreprises américaines ont tiré profit de la faiblesse des taux d’intérêt pour emprunter massivement, sur les marchés obligataires pour les mieux notées d’entre elles et auprès des banques pour les moins bien notées (via des leveraged loans). Cela leur a notamment permis de financer des opérations de M&A ainsi que des rachats d’actions, et dans une moindre mesure d’investir. Cette offre accrue de titres a rencontré une forte demande de la part des investisseurs car cette même faiblesse des taux d’intérêt a encouragé une recherche exacerbée de rendement. Ainsi, les politiques monétaires accommodantes et la faiblesse des taux d’intérêt sur la dernière décennie ont stimulé à la fois l’offre et la demande de titres de dette des entreprises.

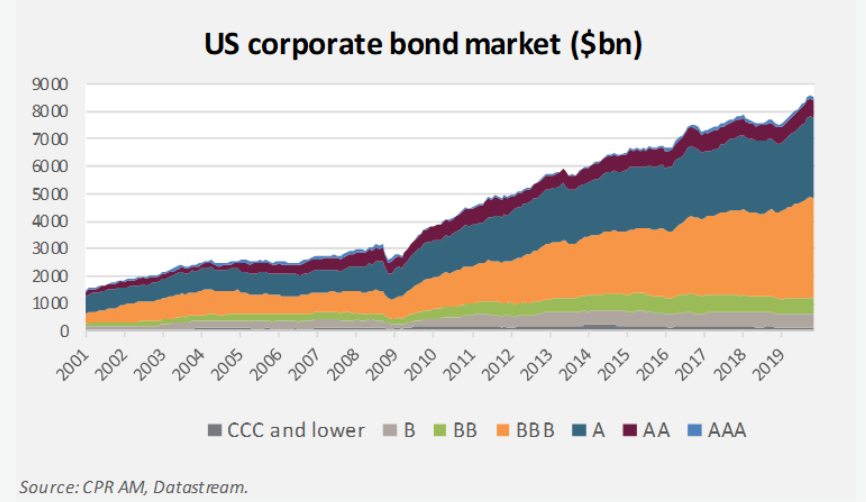

En conséquence, le marché obligataire corporate a plus que doublé aux Etats-Unis depuis la fin 2009 et la dette des entreprises non-financières a atteint 47 % du PIB, un niveau qui n’avait jamais été atteint auparavant aux Etats-Unis. La taille du marché des leveraged loans a également très fortement augmenté ces dernières années et est aujourd’hui à peu près équivalente à celle du marché des obligations high yield, un peu au-dessus de 1000 Mds $.

Par ailleurs, la très forte augmentation de la dette des entreprises s’est accompagnée d’une dégradation progressive de la qualité des différents segments :

- La part des obligations notées BBB dans le segment investment grade est passée d’environ un tiers il y a 10 ans à environ la moitié aujourd’hui, sous l’effet de l’arrivée de nouveaux émetteurs, de la dégradation d’une partie des anciens émetteurs et de nouvelles émissions d’émetteurs déjà notés BBB.

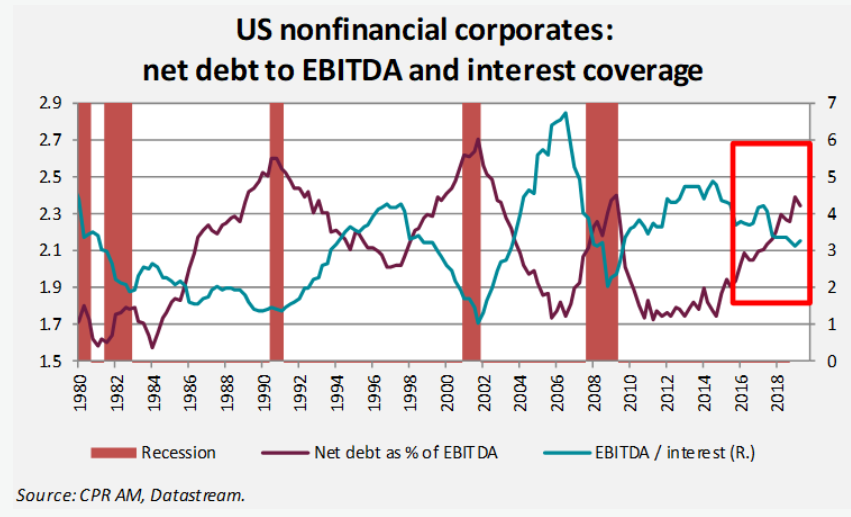

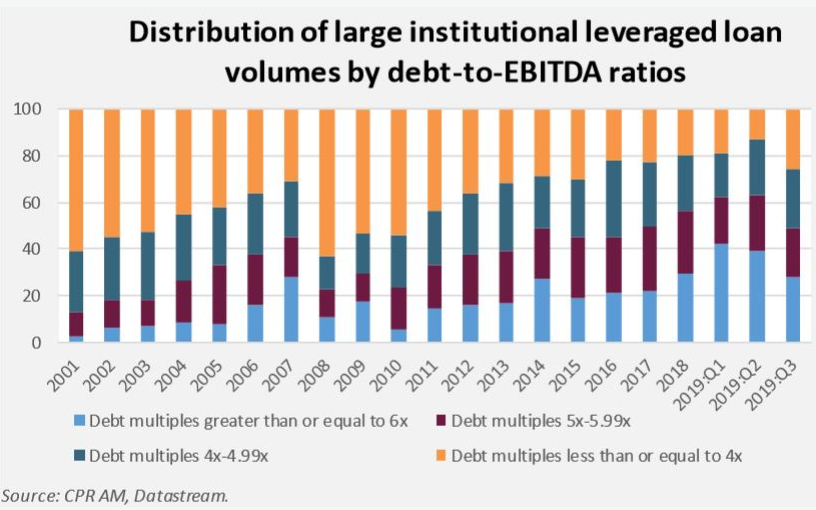

- Le levier d’endettement des entreprises (mesuré par le ratio dette sur EBITDA) empruntant via des leveraged loans a fortement augmenté ces dernières années.

Ce qui rend atypique ce cycle du crédit

Si le cycle économique actuel diffère des précédents à bien des égards, deux de ses caractéristiques ont des implications majeures pour le cycle du crédit :

- La faiblesse de la progression des salaires malgré la très nette baisse des indicateurs de chômage et de sous-emploi. Celle-ci freine le retour de l’inflation vers sa cible et retarde donc une éventuelle normalisation monétaire,

- La volonté des banques centrales d’étendre le cycle économique quoi qu’il en coûte (whatever it takes pourrait-on dire) et la faiblesse des taux d’intérêt, actuelle et attendue, qui en découle.

Dans le passé, les phases de durcissement de la politique monétaire, qui coïncidaient avec des phases d’accélération des salaires et de l’inflation, précipitaient la fin du cycle du crédit en renchérissant les coûts de refinancement des entreprises. Ainsi, les profits de ces dernières étaient amputés à la fois par la hausse des coûts salariaux et par la hausse des coûts de refinancement. La détérioration des profits et des perspectives de profits amenait les entreprises à freiner leurs investissements et leurs programmes de recrutement, ce qui précipitait la fin du cycle économique. Par ailleurs, les phases de resserrement monétaire augmentent le rendement associé aux investissements monétaires, ce qui provoque une rotation partielle des investissements de portefeuilles au détriment des segments de dette plus risqués : la tolérance au risque diminue. En résumé, sur les cycles précédents, les hausses de taux directeurs affectaient à la fois l’offre et la demande de titres de dette d’entreprise.

Sur le cycle actuel, les coûts salariaux ont crû relativement lentement pour de multiples raisons (perte de pouvoir de négociation des salariés, augmentation de la concentration des employeurs, baisse de la productivité), ce qui a relativement peu rogné les profits, et les coûts de refinancement des entreprises américaines sont restés faibles, voire très faibles, en dépit de la remontée des taux de la Fed entre décembre 2015 et décembre 2018 (au plus haut de ce cycle, les taux de la Fed étaient de 2,25/2,50%, contre 5,25% au plus haut sur le cycle précédent). Les taux d’intérêt de refinancement sont donc restés faibles dans l’absolu et la Fed a, de plus, abaissé à trois reprises ses taux directeurs en 2019. En conséquence, nous assistons donc à une phase atypique d’un point de vue historique car l’interest coverage ratio (taux de couverture de la dette), qui mesure le ratio entre les profits et le service de la dette, n’a baissé que très lentement sur les dernières années pour les entreprises nonfinancières. Les profits continuent de représenter un peu plus de 3 fois le service de la dette, malgré la très forte augmentation de la dette elle-même.

D’une certaine manière, l’augmentation de la dette des entreprises et la volonté de maximisation de la longueur du cycle de la Fed font qu’il deviendra très compliqué pour cette dernière d’envisager une nouvelle normalisation monétaire dans le futur : plus la dette des entreprises est élevée, plus le « coût » pour les entreprises d’une hausse de taux est élevé.

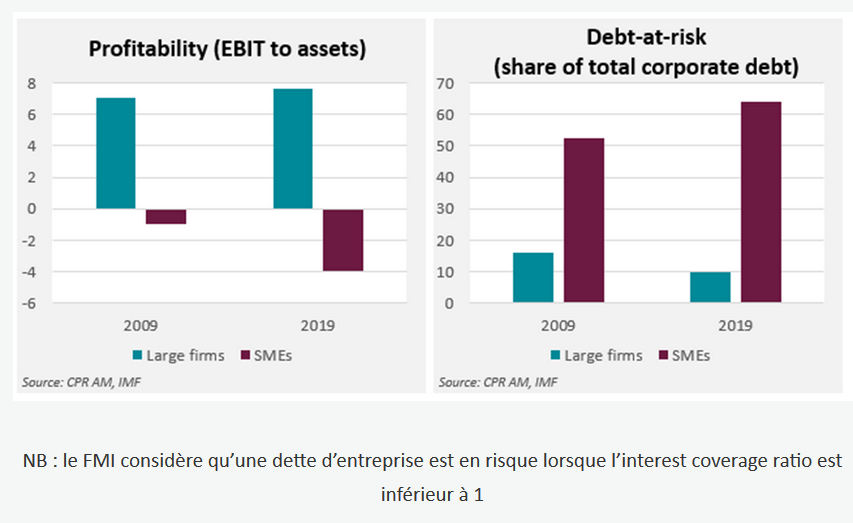

Les chiffres cités précédemment au sujet de la dette des entreprises et de l’interest coverage ratio en particulier dépeignent une réalité macroéconomique globale mais il est important d’avoir en tête que l’éventail des situations au niveau microéconomique est très large.

La situation diffère notamment en fonction des secteurs d’activité et de la taille de l’entreprise. L’interest coverage ratio est ainsi plus élevé dans les secteurs de la distribution et du transport que dans les secteurs de services ou de communication¹. Mais la différenciation en fonction de la taille de l’entreprise a été très forte sur la dernière décennie aux Etats-Unis : la part de la dette se trouvant à risque (interest coverage ratio inférieurs à 1, c’est-à-dire profits avant impôts inférieurs au service de la dette) a augmenté et est très importante pour les PME (64% de la dette) alors qu’elle a baissé et est très faible pour les grandes entreprises (10% de la dette).

On peut vraisemblablement trouver ici une explication aux destructions d’emplois sur les derniers trimestres des entreprises de petite taille aux Etats-Unis (moins de 20 employés), alors que les créations d’emplois restaient robustes sur la même période pour les grandes entreprises.

La pression financière réduite a permis à un certain nombre d’entreprises de ne pas disparaître alors que cela aurait été le cas au même stade dans les cycles précédents. Comme l’indiquait la BRI l’année dernière, le nombre d’entreprises « zombies » est en hausse (entre 6 et 12% des entreprises dans les pays développés selon les critères de définition retenus) et celles-ci survivent plus longtemps². Les entreprises « zombies » sont des entreprises incapables de couvrir le service de leurs dettes grâce à leurs profits de façon prolongée (plusieurs années). L’étude de la BRI indiquait que la plus forte prévalence d’entreprises « zombies » constituait une mauvaise allocation des ressources et pesait sur la croissance de la productivité … mais aussi que les conséquences négatives sur la croissance pouvaient mener à des taux d’intérêt plus bas plus longtemps, ce qui impliquerait un cercle vicieux.

Les risques d’une croissance plus faible

En cas de ralentissement marqué de la croissance américaine, plusieurs points de fragilité du marché de la dette des entreprises pourraient aggraver la situation. L’un d’eux concerne la taille du marché des obligations notées BBB : les montants d’obligations BBB représentent environ deux fois ceux de l’ensemble du marché high yield (HY).

La crainte ici est qu’une série de dégradations des obligations BBB en HY accroisse trop brutalement la taille du marché HY et que cela se concrétise par une remontée encore plus forte des spreads pour ce segment moins liquide, ce qui pourrait fragiliser un peu plus les émetteurs CCC. Comme l’indiquait le FMI en avril 2019, « des vagues de dégradations en HY se sont déjà produites dans le passé et n’ont pas toujours été associées avec des retournements de la conjoncture et des récessions. Cela dit, la base d’investisseur pour les obligations d’entreprises a changé : la prépondérance des fonds d’investissement et des investisseurs sensibles au rating pourrait augmenter la probabilité de ventes forcées aggravant la dynamique de marché. »

Dans son rapport sur la stabilité financière de septembre 2019, la Fed souligne de plus que le fait que la part des obligations corporate américaines détenus par des fonds d’investissement ait monté (les fonds américains détiennent un sixième des obligations corporate et achètent 20% des nouveaux leveraged loans émis) introduit des risques de liquidity mismatch pouvant amplifier la montée des spreads (par exemple, lorsque des investisseurs dans le fonds souhaitent vendre leurs parts et poussent le fonds à vendre rapidement des actifs relativement peu liquides). Sur ce dossier, les possibles prochaines dégradations des poids lourds General Electric et Ford en high yield (Ford est déjà passé en high yield pour Moody’s) feront figure de test.

Un autre facteur de risque concerne les CLO, qui sont des titrisations de leveraged loans (environ la moitié d’entre eux sont titrisés via des CLO). En effet, les tranches de CLO les plus risquées ont été très prisées ces dernières années par les hedge funds, par certains gérants d’actifs et par des fonds structurés de crédit, en bonne partie car elles offrent un rendement très intéressant dans un monde de taux très bas/négatifs dans les pays développés. Dans ce contexte, la recherche effrénée de rendement a stimulé l’octroi de prêts à des entreprises dont la qualité de crédit était de moins en moins bonne. Non seulement, le volume total de leveraged loans aux Etats-Unis a plus que doublé depuis la Récession de 2008/2009 mais la qualité des prêts est désormais nettement moins bonne.

Alors que 45 % des leveraged loans étaient accordés à des entreprises dont le ratio dette nette sur EBITDA était supérieur à 5 en 2007, cette proportion était de plus de 56% en 2018 et même de plus de 60% au début de l’année 2019. Il est particulièrement intéressant ici de noter que le prix des tranches de CLO les moins bien notées a baissé en octobre alors même que les marchés d’actions étaient en forte hausse. Cela est notamment à lier au fait que la dégradation des notes de leveraged loans a fortement accéléré ces dernières semaines. Le risque pour la croissance ici serait que des investisseurs très leveragés possédant des tranches risquées de CLO soient contraints de procéder à des ventes forcées, contaminant ainsi d’autres classes d’actifs. Par ailleurs, un asséchement de l’octroi de leveraged loans pourrait provoquer la faillite des entreprises emprunteuses et contribuer à ralentir davantage la croissance.

Au final, il apparaît que la dette corporate US sera l’un des sujets phares de 2020…. Même sans la matérialisation d’une récession aux Etats-Unis, un simple ralentissement pourrait accentuer un phénomène de plus grande différenciation des émetteurs. Le durcissement progressif des conditions de crédit devrait fragiliser les segments de moins bonne qualité. Du côté des ménages, les segments prêts auto subprime et cartes de crédit seront également à surveiller.

¹ “The Information in Interest Coverage Ratios of the US Nonfinancial Corporate Sector”, Federal Reserve, Janvier 2019.

² “The rise of zombie firms: causes and consequences”, BIS Quarterly Review, septembre 2018.