Le 8 décembre 2022 : Tandis que les pétitions de demande de destitutions pullulent avec parfois plusieurs centaines de milliers de personnes, la démission d’Emmanuel Macron figurait parmi les prévisions “choquantes” de Saxo pour 2023 avec des scénarios extrêmes également marqués par une inflation record, une crise énergétique et la guerre en Ukraine.

Démission d’Emmanuel Macron, fin du Brexit, les scénarios (im)probables de Saxo Bank !

1. Une coalition de milliardaires crée un projet Manhattan de plusieurs milliards de dollars pour l’énergie

En 2023, les propriétaires de grandes entreprises technologiques et autres milliardaires technophiles s’impatienteront devant l’absence de progrès dans le développement de l’infrastructure énergétique nécessaire qui leur permettrait à la fois de poursuivre leurs rêves et d’assurer la nécessaire transition énergétique. En s’associant, ils créent un consortium, dont le nom de code est Third Stone, dans le but de lever plus de mille milliards de dollars pour investir dans des solutions énergétiques.

Il s’agira du plus grand effort de recherche et de développement depuis le projet Manhattan, qui a permis de mettre au point la première bombe atomique. Outre les efforts de recherche et de développement visant à exploiter le potentiel des nouvelles technologies actuelles et révolutionnaires, le fonds se concentrera longuement sur l’intégration, c’est-à-dire sur la manière de combiner les sources de nouvelle génération avec les infrastructures de transport et de stockage de l’énergie qui fournissent la charge de base, le talon d’Achille des solutions énergétiques alternatives actuelles.

Impact sur le marché : les entreprises qui s’associent au consortium Third Stone et qui peuvent contribuer à la réalisation de sa vision voient leur valeur grimper en flèche dans un environnement d’investissement autrement faible.

2. Le président français Macron démissionne

Les élections législatives de juin 2022 ont vu le parti du président Emmanuel Macron et ses alliés perdre leur majorité absolue au Parlement. Confronté à une forte opposition de l’alliance de gauche NUPES et du Rassemblement national d’extrême droite de Marine Le Pen, le gouvernement n’a d’autre choix que d’adopter les principales lois et le budget 2023 par un décret accéléré – déclenchant l’article 49.3 de la Constitution. Néanmoins, contourner les législateurs ne peut être une façon de gouverner dans une démocratie. Il comprend donc qu’il sera un canard boiteux pendant les quatre prochaines années et qu’il ne pourra pas faire passer la réforme des retraites qu’il a signée. À l’instar de Charles de Gaulle en 1946 et 1969, Macron décide de manière inattendue de démissionner début 2023.

La démission de Macron ouvre la porte de l’Élysée à la candidate d’extrême droite, Marine Le Pen, provoquant ainsi une vague de stupéfaction dans toute la France et au-delà, et mettant en place le dernier défi existentiel au projet européen et à ses fondations institutionnelles chancelantes.

Un scénario peu probable ?

Pourtant les pétitions sont présentes et les 49.3 également.

Un challenge européen en remplacement de Ursula Von der Leyen ?

Une limite de plus franchit sur les manifestants Français ?

Une ultime stratégie pour marquer un temps de pause et pouvoir se représenter une 3ème fois ?

Nous devrions découvrir cela dès le Q1 2023 !

3. L’or s’envole pour atteindre 3 000 USD, les banques centrales ne parvenant pas à remplir leur mandat en matière d’inflation

En 2023, la plus solide des devises recevra un nouveau coup de pouce de trois directions. Premièrement, le contexte géopolitique marqué de plus en plus par une mentalité d’économie de guerre articulée sur l’autosuffisance et la minimisation des réserves FX de devises étrangères au bénéfice de l’or. Deuxièmement, l’investissement massif dans les nouvelles priorités de sécurité nationale, notamment les sources d’énergie, la transition énergétique et les chaînes d’approvisionnement. Troisièmement, l’augmentation des liquidités mondiales, les responsables politiques cherchant à éviter une débâcle sur les marchés de la dette alors qu’une légère récession de la croissance réelle s’installe. L’or franchit le double sommet à près de 2 075 USD comme s’il n’existait pas et s’élance pour atteindre au moins 3 000 USD l’année prochaine.

4. La création des forces armées de l’UE

L’invasion de l’Ukraine par la Russie a entraîné la plus grande « guerre chaude » en Europe depuis 1945, et les élections de mi-mandat américaines de 2022 ont vu une forte poussée de la représentation républicaine populiste de droite au Congrès, l’ancien président Trump déclarant sa candidature à la présidence en 2024. En 2023, il sera plus clair que jamais que l’Europe doit mettre de l’ordre dans la posture défensive de l’Union, étant moins en mesure de compter sur le cycle politique américain de plus en plus inconstant et faisant face au risque que les États-Unis retirent entièrement leur ancien engagement envers l’Europe, peut-être après un armistice ukraino-russe. Dans un spectaculaire élan, tous les membres de l’UE décident de créer les forces armées de l’UE avant 2028, dans le but d’établir des forces opérationnelles terrestres, maritimes, aériennes et spatiales entièrement dotées en personnel et déployables, qui seront financées par un budget de 10 000 milliards d’euros, réparti sur 20 ans. Pour financer les nouvelles forces armées de l’UE, des obligations de l’UE sont émises, dont le financement est basé sur des composantes clés du PIB de chaque pays membre. Le marché de la dette souveraine de l’UE s’en trouve considérablement renforcé, ce qui entraîne une forte reprise de l’euro grâce à l’augmentation massive des investissements.

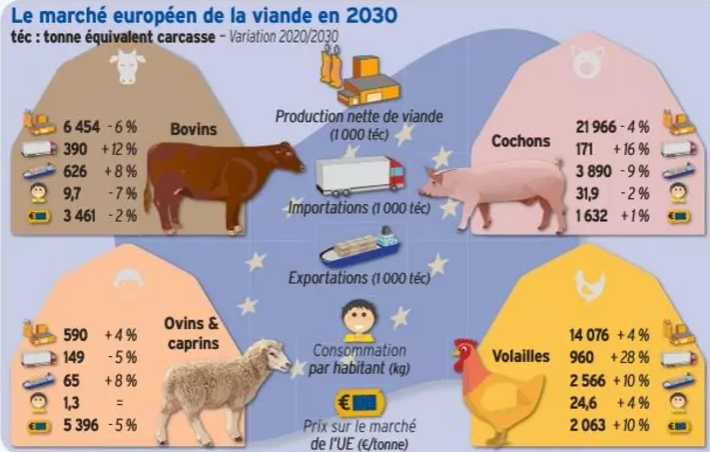

5. Un pays accepte d’interdire toute production de viande d’ici à 2030

Pour atteindre l’objectif de neutralité carbone d’ici 2050, un rapport estime que la consommation de viande doit être réduite à 24 kg par personne et par an, alors que la moyenne actuelle de l’OCDE est d’environ 70 kg. Les pays les plus susceptibles de prendre en compte l’aspect alimentaire du changement climatique seront ceux qui se fixent des objectifs légalement contraignants en matière de neutralité carbone. La Suède s’est engagée à atteindre la neutralité carbone d’ici 2045, tandis que d’autres pays comme le Royaume-Uni, la France et le Danemark visent 2050. Mais l’approche de la carotte et du bâton fonctionne rarement, et en 2023, au moins un pays cherchant à devancer les autres en prenant la tête de la course à la politique climatique la plus agressive, décidera de taxer lourdement la viande sur une échelle croissante à partir de 2025. En outre, il prévoit d’interdire totalement toute viande d’origine animale vivante produite dans le pays d’ici 2030, estimant que les viandes artificielles améliorées d’origine végétale et les technologies de production de viande en laboratoire encore plus humaines et moins polluantes devront satisfaire les appétits pour contribuer à sauver l’environnement et le climat.

6. Le Royaume-Uni organise un référendum sur l’UnBrexit

En 2023, Rishi Sunak et Jeremy Hunt parviennent à faire chuter la cote de popularité des Tories à des niveaux jamais vus, alors que leur programme fiscal brutal précipite le Royaume-Uni dans une récession écrasante, avec une montée en flèche du chômage et, ironiquement, des déficits qui s’envolent aussi à mesure que les recettes fiscales se tarissent. Des manifestations publiques éclatent, exigeant que Sunak organise des élections anticipées en raison de l’absence de mandat populaire. Au milieu de la ruine économique, les sondages, même en Angleterre et au Pays de Galles, indiquent que le bien-fondé du Brexit est remis en doute. Sunak finit par céder et déclenche des élections, démissionnant pour permettre à un nouveau profil conservateur de prendre la tête du parti meurtri. Le leader travailliste Keir Starmer, constatant le soutien populaire pour un second référendum sur le Brexit et la montée en flèche des Lib Dems dans les sondages qui réclament un nouveau référendum, se présente sur une plateforme de non-alignement sur la question du Brexit, mais soutient un second référendum pour rejoindre l’UE selon les lignes de l’accord de David Cameron conclu avant le référendum initial de 2016. Un gouvernement travailliste accède au pouvoir au troisième trimestre, promettant un référendum sur l’UnBrexit pour le 1er novembre 2023. Le vote ReJoin l’emporte.

Impact sur le marché : après une faible performance au début de l’année 2023, la livre sterling se redresse de 10 % par rapport à l’euro et de 15 % par rapport au franc suisse, grâce à l’impulsion anticipée du secteur des services financiers de Londres.

7. Un contrôle généralisé des prix est introduit pour limiter l’inflation officielle

L’inflation restera un défi à maîtriser tant que la mondialisation continuera de tourner à l’envers et que les besoins énergétiques à long terme ne seront pas satisfaits.

Presque toutes les guerres ont entraîné un contrôle des prix et un rationnement, apparemment aussi inévitables que les victimes de guerre. L’année 2022 a également vu des initiatives précoces et désordonnées pour gérer l’inflation. Les taxes sur les bénéfices exceptionnels des entreprises du secteur de l’énergie font fureur, tandis que les gouvernements n’utilisent pas l’outil classique de rationnement des approvisionnements. Au contraire, ils subventionnent activement la demande excessive en plafonnant les prix du chauffage et de l’électricité pour les consommateurs. En France, cela signifie simplement que les services publics font faillite et doivent être nationalisés. La facture est transmise au gouvernement, puis à la devise par le biais de l’inflation, et enfin, il y a l’effort probablement voué à l’échec des responsables occidentaux pour plafonner les prix de l’énergie russe à partir du 5 décembre. L’objectif est de priver la Russie de revenus et, espérons-le, de faire baisser les prix du pétrole brut à l’exportation partout dans le monde, mais il est peu probable qu’il en soit ainsi.

Dans une économie de guerre, la main du gouvernement s’étendra impitoyablement tant que les pressions sur les prix menaceront la stabilité. Les responsables politiques pensent que la hausse des prix est en quelque sorte le signe d’une défaillance du marché et qu’il faut intervenir davantage pour empêcher l’inflation de déstabiliser l’économie, voire la société. En 2023, il faut s’attendre à un élargissement des contrôles des prix et même des salaires, voire même à la mise en place d’une espèce de nouvel Office national des prix et des revenus au Royaume-Uni et aux États-Unis.

Mais le résultat sera le même que pour presque toutes les politiques gouvernementales : la loi des conséquences imprévues. Contrôler les prix sans résoudre le problème sous-jacent va non seulement générer plus d’inflation, mais aussi risquer de déchirer le tissu social par une baisse du niveau de vie due à la désincitation à produire et à la mauvaise répartition des ressources et des investissements. Seuls les prix fixés par le marché permettraient d’améliorer la productivité et l’efficacité grâce aux investissements.

8. L’OPEP+ et Chindia quittent le FMI et acceptent de commercer avec un nouvel actif de réserve

Conscients de la militarisation continue du dollar par le gouvernement américain, les pays alliés non américains s’éloignent du dollar et du FMI pour créer une union internationale de compensation (UIC) et un nouvel actif de réserve, le Bancor (code monétaire KEY), en utilisant l’idée originale de Keynes datant de l’ère pré-Bretton Woods pour faire un pied de nez aux pratiques des États-Unis en tirant parti de leur pouvoir sur le système monétaire international.

Impact sur le marché : les banques centrales des pays non alignés réduisent considérablement leurs réserves en dollar, les rendements du Trésor américain s’envolent et le dollar chute de 25 % par rapport à un panier de devises échangées avec le nouvel actif KEY.

9. Le Japon fixe la parité USD/JPY à 200 pour assainir son système financier

En 2022 et 2023, la pression sur le yen et le système financier japonais augmente à nouveau en raison de la crise de liquidité mondiale déclenchée par le resserrement brutal de la politique de la Fed et la hausse des rendements des bons du Trésor américain. Dans un premier temps, la BoJ et le ministère des Finances font face à la situation en ralentissant puis en arrêtant les interventions sur le marché des changes après avoir reconnu la menace existentielle qui pèse sur les finances du pays après avoir épuisé plus de la moitié des réserves de la banque centrale. Mais alors que la parité USD/JPY franchit les seuils de 160 et 170 et que le tollé public contre l’inflation galopante atteint son paroxysme, ils savent que la crise exige de nouvelles mesures audacieuses. Avec l’envolée de la parité USD/JPY au-delà de 180, le gouvernement et la banque centrale se mettent en mouvement.

Tout d’abord, ils déclarent un plancher sur le JPY à 200 en USD/JPY, annonçant que ce ne sera qu’une action temporaire de durée inconnue pour permettre une réinitialisation du système financier japonais. Cette remise à zéro comprend la décision de la BoJ de monétiser explicitement toutes les dettes qu’elle détient, en les effaçant. L’assouplissement quantitatif avec monétisation est prolongé afin d’alléger davantage le fardeau de la dette publique japonaise, mais avec un plan d’atténuation préétabli au cours des 18 prochains mois. ;

La dette publique doit ainsi tomber à 100 % du PIB à la fin des opérations de la BoJ, soit moins de la moitié de son point de départ. Le taux directeur de la BoJ est alors relevé à 1 % et tout contrôle de la courbe des taux est levé, ce qui permet au taux à 10 ans de passer à 2 %. Les banques sont recapitalisées si nécessaire pour éviter l’insolvabilité et les incitations fiscales au rapatriement de l’énorme épargne japonaise détenue à l’étranger voient des milliers de milliards de yens revenir sur les côtes japonaises, alors que les exportations nippones continuent d’exploser.

En conséquence, le PIB réel du Japon chute de 8 % en raison de la baisse du pouvoir d’achat, alors que le PIB nominal augmente de 5 % en raison de l’augmentation du coût de la vie, mais la réinitialisation remet le Japon sur une trajectoire stable et établit un modèle tentant de réponse à la crise pour une crise similaire qui frappera inévitablement l’Europe et même, à terme, les États-Unis.

Impact sur le marché : l’USD/JPY se négocie à 200, mais est bien parti pour baisser d’ici la fin de l’année.

10. L’interdiction des paradis fiscaux tue le capital-investissement

En 2016, l’UE a introduit une liste noire des paradis fiscaux de l’UE identifiant les pays ou juridictions jugés « non coopératifs » parce qu’ils incitent à l’évasion et à la planification fiscales agressives. Cette décision a été prise en réponse à la fuite des Panama Papers, des millions de documents qui ont révélé des fraudes fiscales commises par des personnes fortunées, notamment des hommes politiques et des stars du sport. Alors que la mentalité d’économie de guerre s’approfondira encore en 2023, les perspectives de sécurité nationale se tourneront de plus en plus vers les politiques industrielles et la protection des industries nationales. Comme les dépenses de défense, la relocalisation et les investissements dans la transition énergétique sont coûteux, les gouvernements cherchent toutes les sources potentielles de recettes fiscales disponibles et trouvent quelques fruits mûrs dans les paradis fiscaux. On estime que les paradis fiscaux coûtent aux gouvernements entre 500 et 600 milliards de dollars par an en pertes de revenus au titre de l’impôt des sociétés.

En 2023, l’OCDE lancera une interdiction totale des plus grands paradis fiscaux au monde. Aux États-Unis, le « carried interest » taxé comme une plus-value sera également transféré dans le revenu ordinaire. L’interdiction des paradis fiscaux dans l’UE et la modification par les États-Unis de la règle d’imposition du « carried interest » secoueront l’ensemble des secteurs du capital-investissement et du capital-risque, entraînant la fermeture d’une grande partie de l’écosystème et la décote de 50 % de la valeur des sociétés de capital-investissement cotées en bourse.