Le 1 Décembre 2022 : L’engouement pour les obligations vertes n’a jamais été aussi grand. En quelques années, ce marché a mûri grâce à la diversité des émetteurs privés et publics tout en répondant aux besoins des investisseurs soucieux de réduire l’empreinte carbone de leurs investissements. Par Camille Suh , Claire Nguyen-Quang

Les obligations vertes

Perçu comme un marché de niche il y a encore quelques années par les investisseurs, l’univers des Green Bonds s’est considérablement développé au cours des dix dernières années dans le sillage des Accords de Paris de 2015. Les obligations vertes sont ainsi devenues un levier important du financement de projets liés à la transition énergétique et écologique. Le marché des Green Bonds représente aujourd’hui plus de 1 000 milliards de dollars d’encours , soit environ 1% de l’ensemble des titres obligataires en circulation, tous segments confondus.

Obligations vertes : de quoi s’agit-il ?

Avant toute chose, quelques éléments de définition s’imposent. Que sont les Green Bonds ? Il s’agit tout simplement d’emprunts obligataires, donc de titres de dettes, visant à financer des projets liés au développement durable. Ces emprunts peuvent être émis par des entreprises, des États ou d’autres entités publiques. Les émetteurs s’engagent à financer par ce biais des projets concrets liés à la transition énergétique, à la préservation des ressources naturelles, à la limitation du réchauffement climatique ou à la réduction des rejets polluants.

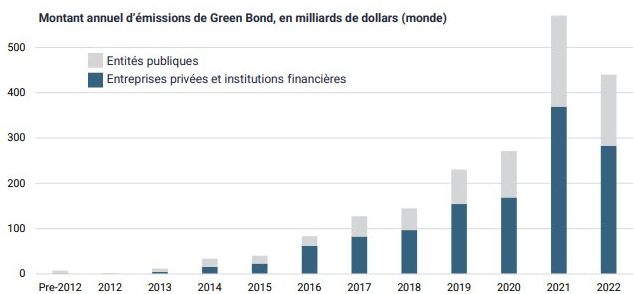

Ce marché a vu le jour en 2007, lorsque la Banque européenne d’investissement (BEI) a émis son premier « Climate Awareness Bond », visant à financer exclusivement des activités « vertes ». D’autres entités ont ensuite émis à leur tour des emprunts semblables, à commencer par la Banque mondiale, ainsi que des entités publiques et entreprises privées. De nos jours, les entreprises et les institutions financières sont devenues les principales émettrices de Green Bonds (graphique ci-dessus).

Bien que les entreprises aient un rôle prépondérant sur ce marché, les États restent eux aussi d’importants émetteurs, notamment en Europe. En 2017, la France a fait partie des premiers pays à émettre des Green Bonds souverains, avec une émission inaugurale de 7 milliards d’euros. L’Union européenne fait elle-même partie des émetteurs de Green Bonds depuis 2021, date à laquelle l’UE a réalisé une première émission de 12 milliards d’euros dans le cadre du plan « Next Generation EU ». À l’horizon 2026, la Commission européenne s’est engagée à financer la transition énergétique via l’émission d’obligations vertes pour un montant total de 250 milliards d’euros.

Une logique d’engagement et de principes

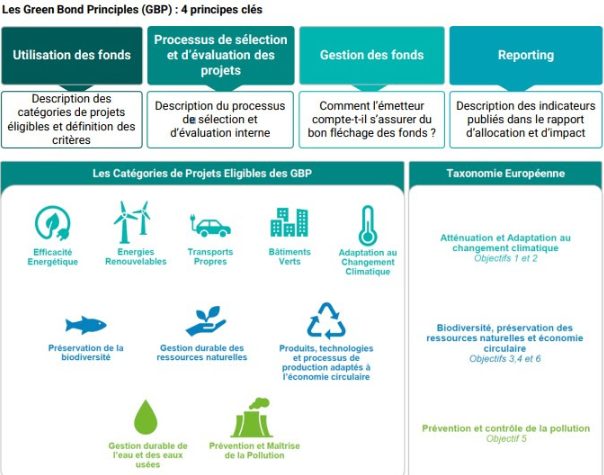

Les Green Bonds doivent respecter un cadre d’émission dans lequel l’émetteur s’engage à communiquer sur des indicateurs d’impact. Parmi ces engagements et ces indicateurs se trouvent généralement :

- une liste d’Objectifs de Développement Durable (ODD) auxquels les projets financés participent ;

- l’adéquation des projets avec les objectifs environnementaux et climatiques de l’émetteur ;

- une estimation des émissions de CO2 évitées grâce au développement de ces projets.

Avant que l’émission obligataire ait lieu, ces engagements sont contrôlés par des sociétés d’audit ESG externes, qui publient un rapport d’évaluation (« Second Party Opinion » ou « SPO »). Le but : s’assurer de leur adéquation avec les « principes des obligations vertes » (« Green Bond Principles ») qui définissent les règles de ce marché depuis 2013 (voir schéma page suivante). Un reporting est ensuite publié chaque année par l’émetteur pour suivre l’allocation et l’impact environnemental des projets financés.

On notera que l’Union européenne s’empare également du sujet pour définir de nouvelles normes en matière d’obligations vertes. Ce cadre, intitulé « Green Bond Standard » (EUGBS), a été présenté le 6 juillet 2021 par la Commission européenne. Son entrée en vigueur n’est pas encore effective, mais devrait avoir lieu entre 2023 et 2024. À terme, les « Green Bond Principles » pourraient converger vers le « Green Bond Standard » européen.

Par nature, toutes les entreprises ne peuvent pas émettre des obligations vertes. Les secteurs les plus présents sur ce segment de marché sont les services aux collectivités locales (recyclage, gestion des déchets), les producteurs d’électricité (énergies renouvelables) ainsi que les foncières, très engagées dans la rénovation de leur parc immobilier pour atteindre de meilleures performances énergétiques. D’autres secteurs sont également présents sur ce marché, notamment les banques et les opérateurs télécoms.

Un succès qui se traduit dans le « greenium »

Si les Green Bonds suscitent un tel intérêt, c’est tout d’abord parce que ces titres font l’objet d’une forte demande de la part des investisseurs. Financer des projets vertueux a du sens et permet de s’inscrire dans une logique vertueuse. Les Green Bonds permettent de réduire l’empreinte carbone des fonds obligataires en répondant à des critères environnementaux, sociaux et de gouvernance (ESG) devenus primordiaux en gestion d’actifs.

La forte demande pour ces produits s’avère avoir un léger coût pour les investisseurs. Le rendement de ces titres est en effet légèrement inférieur à celui des obligations conventionnelles comparables. Cette différence (spread) est désignée sous le terme de « greenium », contraction de green et premium. Le greenium s’avère donc négatif : les rendements des Green Bonds sont actuellement inférieurs de 2 à 10 points de base face au marché conventionnel.

Pour les émetteurs, cette situation constitue un avantage supplémentaire : outre une image positive liée à la finance verte, ces émissions leur offrent la possibilité d’emprunter à moindre coût, malgré les frais engagés pour établir la documentation réglementaire adéquate. On notera que le greenium pourrait devenir plus significatif dans les années à venir, grâce à une demande soutenue par :

- l’adoption du « Green Bond Standard » européen, qui devrait permettre un tri encore plus précis des projets « verts » à fort impact ;

- la volonté de la BCE de tenir compte de critères ESG pour le réinvestissement des titres obligataires précédemment acquis dans le cadre du quantitative easing, lorsque ces titres arrivent à échéance.

Un marché qui s’ouvre à tous les investisseurs

Par ailleurs, le succès des Green Bonds permet à ce segment de marché d’être de plus en plus diversifié. Pour les investisseurs, il est devenu possible de trouver des obligations vertes non seulement sur le segment « Investment Grade », mais aussi « High Yield ». Cette diversité permet de construire des stratégies d’investissement variées en ayant recours à des instruments décarbonés.

Le développement de ce marché est non seulement une bonne nouvelle pour les investisseurs, mais également pour les pouvoirs publics. La plupart des États européens se sont engagés à réduire drastiquement leurs émissions de gaz à effet de serre et à mettre en place des mécanismes de compensation pour atteindre la neutralité carbone à horizon 2050. Cet objectif ambitieux nécessite des investissements tant publics que privés auxquels les Green Bonds peuvent désormais répondre.

Nul doute, donc, que ce segment de marché continuera de rencontrer un fort succès dans les années et décennies à venir. Cet essor s’accompagnera du développement de segments de marché complémentaires, à commencer par les « Sustainability-Linked Bonds » (SLB) pour les entreprises n’ayant pas la possibilité d’émettre au format « Green ». Les « Social Bonds » pourront quant à eux répondre à un autre enjeu capital du développement durable : celui de l’intégration sociale.