Quelles sont les préoccupations des family offices 2024 à travers le monde ? Quels changements envisagent-ils dans leur allocation stratégique d’actifs ? Découvrez-le dans l’étude la plus complète de ce genre au niveau mondial. Le dernier rapport mondial des Family Offices est le plus grand jamais réalisé, rassemblant les perspectives de 320 family offices uniques à travers sept régions du monde. Représentant des familles avec une valeur nette moyenne de 2,6 milliards USD et couvrant plus de 600 milliards USD de richesse, ce rapport s’affirme comme l’analyse la plus autorisée de ce groupe influent d’investisseurs.

Ce rapport d’UBS est très intéressant, mais où est la dimension écologique dans les family offices ? Il serait temps qu’ils se réveillent sur l’importance du Green, nous dit Bruno Boggiani, CEO de Strateggyz – Green Finance.

Family Offices 2024 : évolution stratégique, durabilité et défis à venir

Le rapport mondial des Family Offices 2024, le plus exhaustif à ce jour, offre un aperçu détaillé des stratégies d’investissement de 320 family offices 2024 à travers le monde, représentant une richesse de plus de 600 milliards de dollars. En analysant ces entités influentes, ce rapport met en lumière les principales préoccupations, les tendances en matière d’allocation d’actifs et l’importance croissante de la durabilité dans leurs choix stratégiques. Cependant, comme le souligne Bruno Boggiani, CEO de Strateggyz – Green Finance, la question environnementale n’occupe pas encore la place qu’elle mérite au sein de ces structures.

Accédez à l’étude complète ici

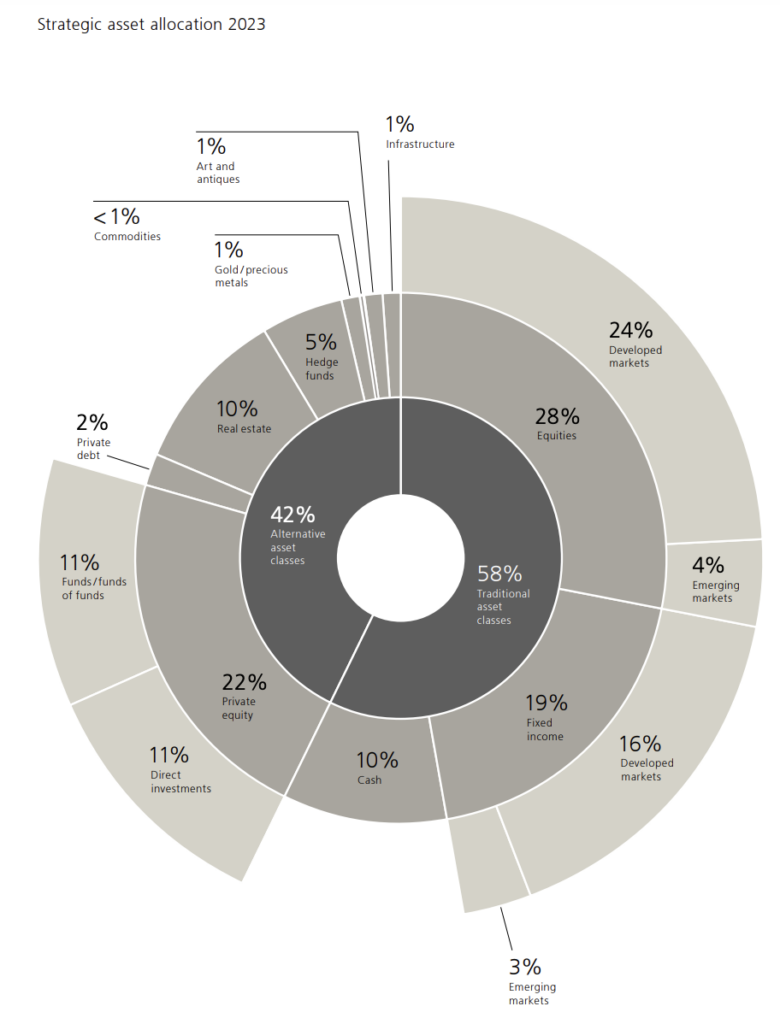

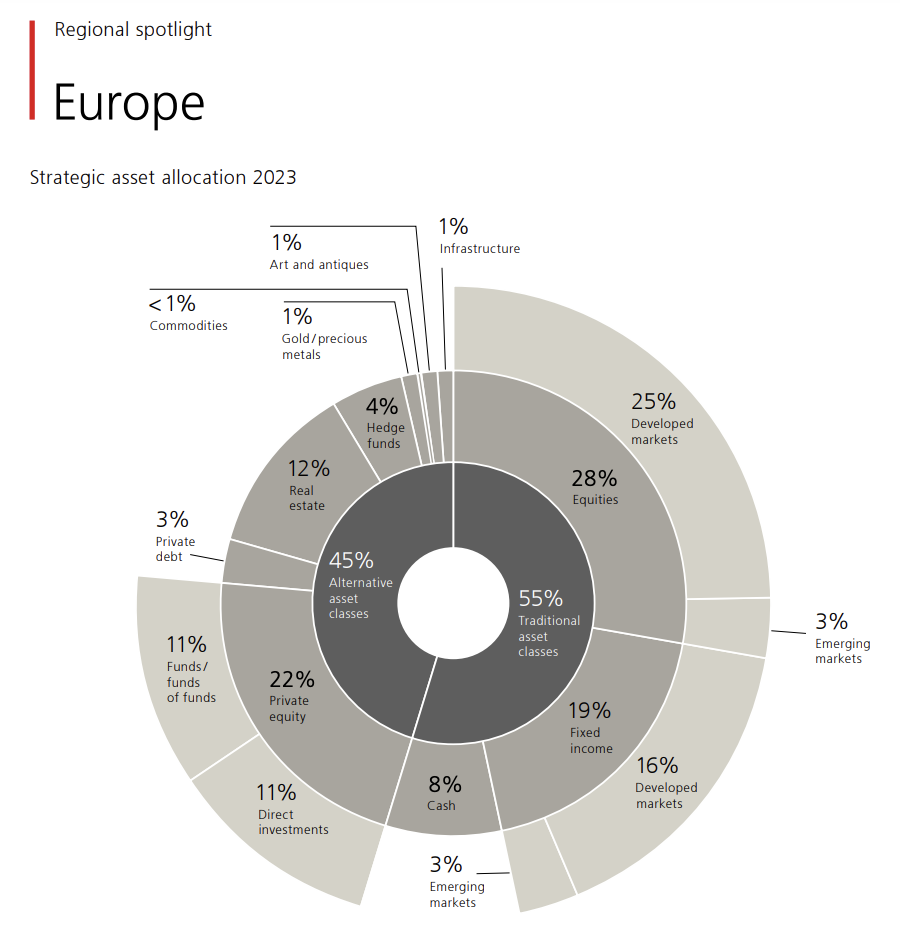

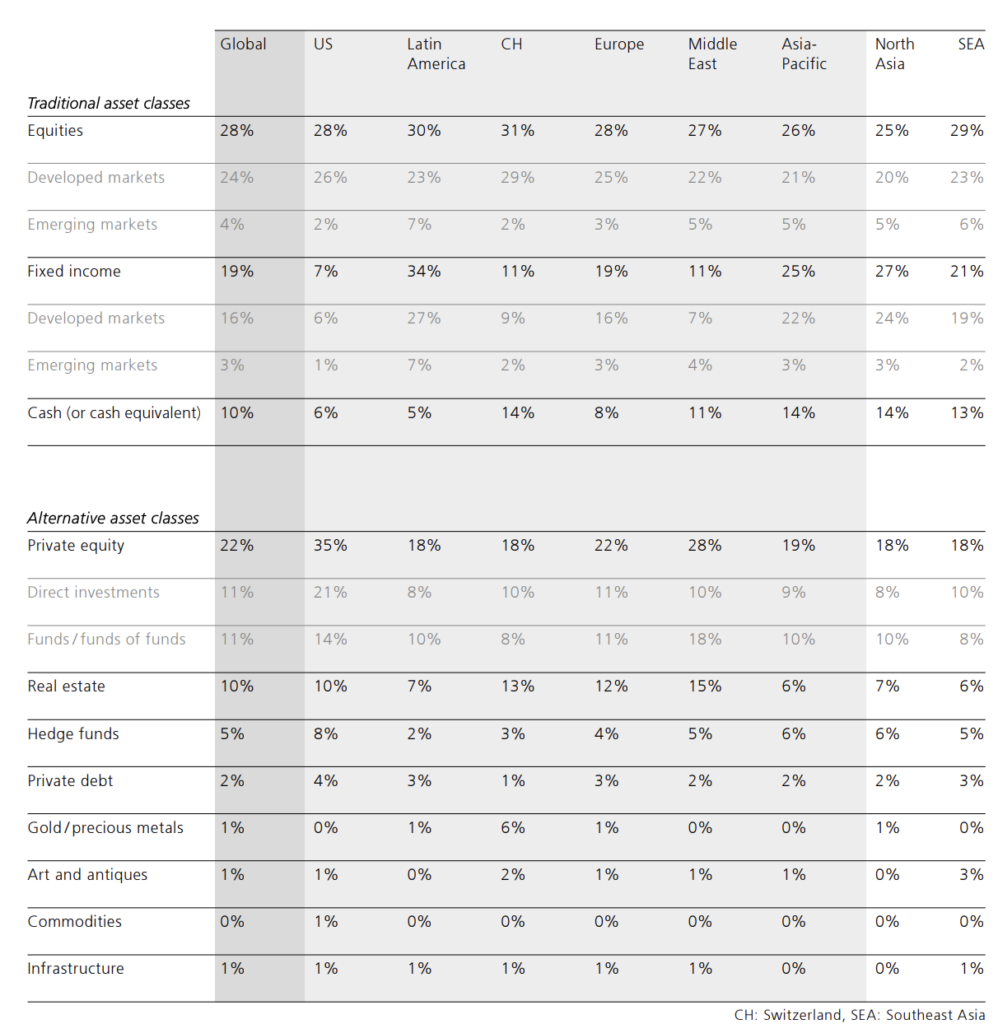

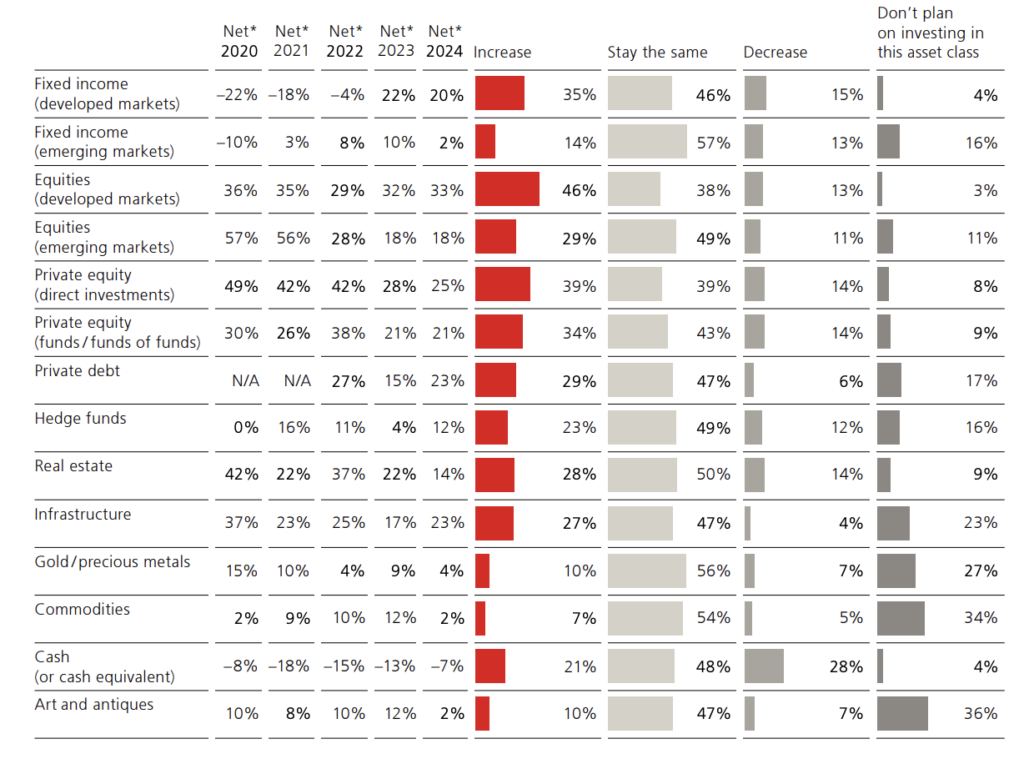

Rééquilibrage des portefeuilles : des ajustements majeurs dans l’allocation d’actifs

En 2023, les family offices ont procédé à certains des changements les plus significatifs dans leur allocation stratégique d’actifs depuis cinq ans. Face à des rendements obligataires en hausse et à une volatilité accrue sur les marchés, ces entités ont augmenté leur exposition aux obligations des marchés développés, une décision qui reflète autant une réponse aux conditions de marché qu’une réévaluation de leurs stratégies d’investissement. En revanche, l’immobilier a vu sa part diminuer, en raison notamment de la baisse des prix de l’immobilier commercial dans certaines régions. Pour 2024, moins de family offices envisagent des ajustements significatifs, suggérant une stabilisation des stratégies après les secousses de 2023.

Family Offices 2024 : risques géopolitiques et changement climatique

Les family offices expriment des inquiétudes croissantes face aux risques géopolitiques, qui dominent les préoccupations tant à court qu’à moyen terme. L’inflation et les taux d’intérêt restent des sujets de préoccupation immédiate, mais leur impact diminue sur le long terme. En revanche, le changement climatique et les niveaux élevés de dette sont perçus comme des risques majeurs pour les cinq prochaines années, marquant un tournant dans la manière dont ces structures envisagent l’avenir. Cette prise de conscience progressive indique une sensibilité accrue aux menaces environnementales et économiques globales.

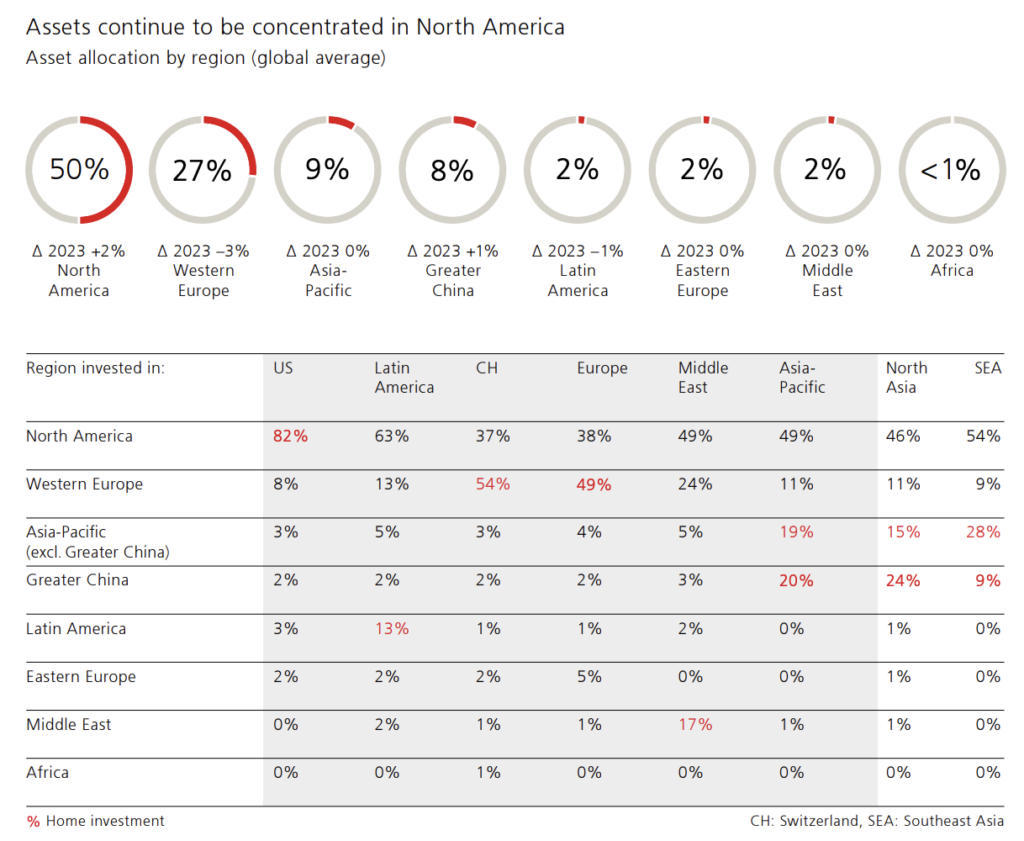

Allocations géographiques : un biais prononcé vers l’Amérique du Nord

Malgré une diversification croissante, les family offices continuent de privilégier l’Amérique du Nord dans leurs allocations géographiques. Cette région, ainsi que l’Asie-Pacifique (hors Chine), sont perçues comme les destinations les plus attractives pour les cinq prochaines années, avec plus d’un tiers des family offices prévoyant d’y accroître leurs investissements. Cependant, un biais domestique persiste, en particulier aux États-Unis, en Suisse et en Europe, où les investisseurs semblent préférer des marchés familiers malgré des opportunités globales.

Gestion active : une confiance renouvelée

Face à une divergence accrue des performances boursières, les family offices renforcent leur recours à la gestion active et à la sélection de gestionnaires pour diversifier leurs portefeuilles. Cette stratégie s’accompagne d’un intérêt croissant pour les obligations de courte durée de haute qualité, particulièrement aux États-Unis. La gestion active est perçue non seulement comme un moyen de capter des opportunités de marché, mais aussi comme un outil crucial pour naviguer dans un environnement économique incertain.

Durabilité : une priorité croissante mais encore en évolution

La durabilité s’impose progressivement comme une dimension essentielle pour les family offices, tant en termes de risque que d’opportunité. Alors que le changement climatique devient une préoccupation majeure, la durabilité est vue comme un facteur déterminant pour les portefeuilles d’investissement et les entreprises opératrices associées. Les exigences de durabilité, souvent motivées par des régulations sectorielles comme l’immobilier, poussent ces entités à rechercher des informations et des conseils plus sophistiqués. Cependant, bien que l’intérêt pour les investissements durables soit en croissance, des difficultés à mesurer l’impact freinent encore l’engagement plus profond de certains family offices.

Les family offices comme spécialistes de l’investissement

Plutôt que de s’engager dans une gamme étendue de services, de nombreux family offices se concentrent principalement sur les investissements, prenant en charge à la fois les décisions et leur exécution. Cette spécialisation permet une gestion plus ciblée des risques financiers, bien que les enjeux non financiers commencent à gagner en importance, notamment sous l’influence croissante de la durabilité. Cette évolution pourrait potentiellement redéfinir les missions de ces structures à mesure qu’elles intègrent de nouvelles préoccupations globales dans leurs stratégies d’investissement.

Philanthropie : un domaine en pleine expansion

La philanthropie devient un axe de plus en plus exploré par les family offices, en particulier dans les régions Asie-Pacifique et États-Unis. Environ un tiers des family offices cherchent à mieux comprendre et à s’engager dans des initiatives philanthropiques, intégrant parfois des approches financières innovantes telles que la finance mixte ou les financements basés sur les résultats. Cette convergence entre investissement traditionnel et philanthropie reflète une volonté croissante de combiner rendement financier et impact social.

Santé et transition énergétique : des thèmes de durabilité prioritaires

La santé, la transition vers le net zéro et les technologies vertes figurent parmi les principaux thèmes de durabilité et d’impact que les family offices souhaitent approfondir. Ces domaines offrent non seulement des opportunités d’investissement compétitives, mais permettent également de mesurer plus facilement l’impact des investissements. Cette focalisation sur des thèmes précis pourrait faciliter l’adoption de pratiques durables tout en répondant aux exigences de performance financière.

Besoin croissant de données et de conseils spécialisés

Avec la maturation du thème de la durabilité, les family offices expriment un besoin accru de données analytiques et de conseils spécialisés pour atteindre leurs objectifs en matière de durabilité et d’impact. Les difficultés à mesurer précisément l’impact des investissements restent un obstacle majeur, freinant l’allocation de fonds supplémentaires aux investissements d’impact. Par ailleurs, l’utilité des labels d’investissement durable est remise en question, ce qui souligne la nécessité d’une approche plus nuancée et d’une expertise renforcée dans ce domaine en plein essor.

A lire aussi : Tarification du carbone : les pays nordiques