QIMA, société leader du contrôle qualité et conformité dans les chaînes d’approvisionnement, vient de publier son baromètre du 1er trimestre 2022, rétrospective de l’année 2021. A travers 300 millions de données récoltées entre janvier et décembre, QIMA conclut que 2021 n’a pas été l’année du retour à la normale que beaucoup espéraient. Résurgence des variants du Covid-19, crise énergétique en Chine, étranglement du fret mondial … Ces perturbations se sont encore fait ressentir sur les supply chains mondiales, et devraient se poursuivre sur 2022. Et les infractions à l’éthique dans les usines de production ont atteint leurs plus hautes proportions depuis 2017.

QIMA, 300 millions de données de qualité et de conformité analysées par an

QIMA déploie auprès de 17 000 clients des solutions logicielles et des services d’inspection et d’audit pour les aider à sécuriser leurs approvisionnements, même lorsqu’ils viennent du bout du monde.

QIMA a ainsi récolté 300 millions de données en 2021, générant jusqu’à 160 indicateurs de qualité et conformité pour ses clients. Ces données ont été recueillies par les inspecteurs et auditeurs QIMA mandatéssur site, ou encore par les marques et les usines elles-mêmes via la plateforme collaborative QIMAone.

En 2021, QIMA a vu ses volumes d’inspections qualité et audits croître de +33%. Sur l’ensemble des contrôles qualité, 36,3% ont abouti à des refus de marchandises. Ce taux d’échec en baisse de -12,7%, montre une amélioration du niveau de qualité par rapport à l’année 2020, qui avait été chaotique sur ce plan.

29 % des usines pointées du doigt pour non-conformité éthique.

Chaque site de production audité par QIMA reçoit un score éthique compris entre 1 et 10. Ce score est établi sur des critères de conditions de travail (volumes horaires, salaires, avantages sociaux), d’âge des travailleurs (lutte contre le travail des enfants), de gestion des déchets, d’hygiène, de sécurité et de santé.

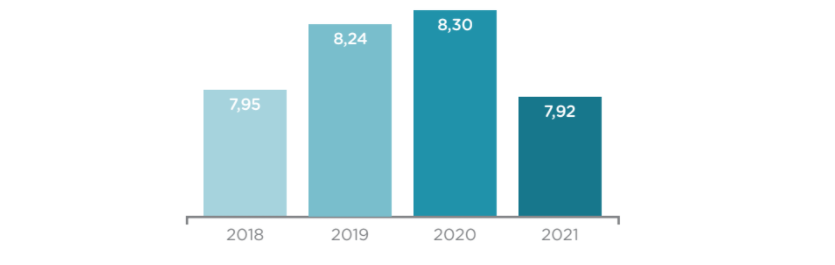

Le score éthique moyen des usines auditées par QIMA en 2021 est de 7,92/10 : un score en baisse de -0,38 points. par rapport à 2020, et qui a ainsi atteint son plus bas niveau depuis 4 ans.

Les « mauvais élèves » sont de plus en plus nombreux : 29% des usines auditées par QIMA en 2021 ont été pointées du doigt pour non-conformité éthique, nécessitant une intervention immédiate. C’est le taux le plus élevé depuis 2017. La responsabilité sociale des chaînes d’approvisionnement s’est donc détériorée à un rythme alarmant en 2021 …

Conséquence logique de la pandémie : les violations ont été particulièrement répandues dans les secteurs d’activité liés à la santé et à la sécurité, qui ont vu leurscore moyen de 2021 chuter de -7,5 % par rapport à 2020. Ces violations étaient majoritairement liées à des questions d’horaires de travail et de non-conformité des salaires.

Reprise étouffée en 2021 ; prudence pour 2022 !

L’approvisionnement en Chine a connu un très fort rebond au 1er semestre 2021. Mais il a été freiné par la crise énergétique chinoise qui a débuté en septembre, créant de fortes perturbations à la veille de la saison des fêtes. La Chine reste néanmoins incontournable et elle s’est montrée plus résiliente que ses concurrents régionaux. La demande d’inspection et d’audit en Chine s’est en effet accrue de +21,5% entre 2020 et 2021 (+13% entre 2019 et 2021). Ce rebond a concerné tous les biens de consommation produits dans le pays, à l’exception des produits électroniques frappés par la crise mondiale des semi-conducteurs. Cependant, la part de la Chine parmi les premières régions d’approvisionnement des acheteurs occidentaux est restée à son plus bas niveau en 3 ans. Les acheteurs montrent donc un optimisme prudent vis-à-vis de la Chine pour 2022.

Au Vietnam, après une hausse des inspections de +67% au 1er semestre (par rapport à 2019), la production a été frappée de plein fouet par le variant Delta en juillet 2021. Les demandes d’inspections et d’audits ont baissé en continu sur août, septembre et octobre 2021. Une fois les confinements levés, les travailleurs ont quitté les villes en masse. Aujourd’hui, 100 000 travailleurs manqueraient à l’appel dans le Sud du Vietnam. Fin novembre, 1/3 des usines fonctionnaient donc en dessous de 80% de leurs capacités. Les secteurs de la chaussure et de l’habillement sont les plus durement touchés : la demande d’inspections et d’audits au 4ème trimestre y a chuté de -29 % par rapport à 2020.

De son côté, la région Méditerranée et Moyen-Orient a enregistré une augmentation impressionnante de +81 % de demande d’audits et d’inspections par rapport à 2019 (+40 % par rapport à 2020). Beaucoup de marques européennes ont en effet rapproché leur production pour raccourcir leurs chaînes d’approvisionnement et limiter les perturbations. L’Inde, quant à elle, a terminé 2021 avec une hausse de +60% des demandes d’inspections et d’audits par rapport à 2019. Elle semble être devenue une alternative de premier plan à la Chine et ses voisins, notamment pour de nombreux acheteurs américains.

Rétrospective de l’approvisionnement mondial en 2021 : La fin de la crise est-elle pour bientôt ?

QIMA : 300 millions de données sur les supply-chains collectées par an

Les chaînes d’approvisionnement mondiales deviennent de plus en plus complexes, notamment suite aux perturbations de ces deux dernières années, et donc plus sujettes aux risques de non-conformité et de problèmes qualité.

Poussées par des consommateurs de plus en plus exigeants, les marques et les distributeurs se doivent de mieux appréhender leur environnement en maîtrisant la qualité de leurs produits et de leurs fournisseurs.

C’est dans ce contexte que QIMA a développé son baromètre trimestriel depuis plus de 10 ans sur la base de millions d’inspections et d’audits réalisés par les inspecteurs de QIMA dans le monde entier.

QIMA en 2021

- 17 000 clients

- Présence dans 95 pays

- Jusqu’à 160 indicateurs de performance qualité et conformité pour les clients

- 300 millions de données récoltées et analysées par an

- 36,3% d’inspections ayant abouti à des refus de marchandises (-12,7% par rapport à 2020)

- 7,92/10 : score éthique moyen des usines auditées par QIMA en 2021.Score obtenu à partir ces critères suivants : pratiques de travail et conditions (volume horaire, salaires, avantages sociaux), âge des travailleurs (travail des enfants), gestion des déchets, hygiène, sécurité et santé).

- Le score le plus bas depuis 4 ans.

- -0,38 points : baisse du score éthique moyen des usines entre 2020 et 2021

Score éthique moyen des usines audits par QIMA (notes : 1 à 10)

Résumé du baromètre du 1er trimestre 2022

L’année 2021 a été tumultueuse. Elle a vu les promesses de reprise faiblir avec la résurgence de l’épidémie de COVID-19, la crise de l’énergie en Chine et le chaos logistique qui est encore en cours. Alors que de nombreux médias ont décrit les problèmes des chaînes d’approvisionnement comme un « cauchemar » avant Noël, les données de QIMA pour 2021 montrent que la perturbation pourrait persister bien au-delà de la saison des fêtes.

Chine : Une reprise étouffée avec l’espoir d’une résilience en 2022

Illustrant une tendance observée dans de nombreux marchés d’approvisionnement asiatiques en 2021, l’approvisionnement en Chine a connu un rebond impressionnant au premier semestre de l’année, et s’est mis à tâtonner à partir du 3e trimestre. Néanmoins, le géant chinois se montre plus résilient que ses concurrents régionaux, avec des volumes d’inspections et audits en 2021 en hausse de +21,5 % par rapport à 2020, et de +13 % par rapport à 2019.

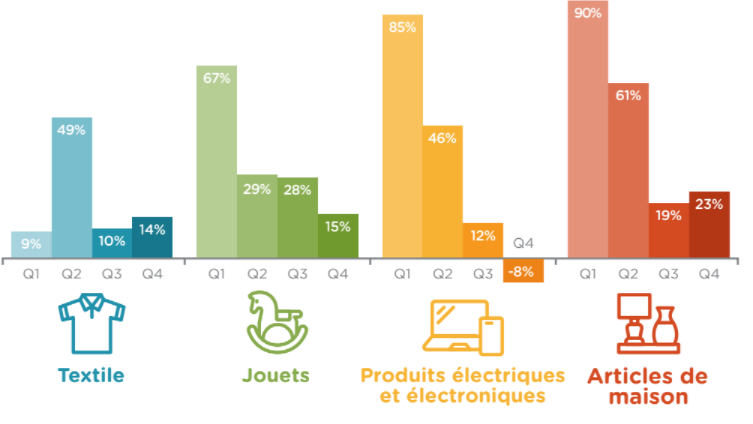

Après un premier semestre prometteur, le second semestre de 2021 s’est avéré terne pour l’industrie manufacturière chinoise : en effet, la crise de l’énergie de septembre a bouleversé les préparatifs de la

période intense précédent Noël. Cependant, la demande d’inspection et d’audit en Chine a rebondi relativement rapidement dans la plupart des principales catégories de biens de consommation, notamment le textile et l’habillement, les jouets et les articles de maison. Une exception à noter : l’industrie des produits électriques et électroniques a vu la demande d’inspection et d’audit diminuer régulièrement depuis mai 2021. En effet, de plus en plus de producteurs d’électronique ont subi les conséquences de la pénurie mondiale de semi-conducteurs.

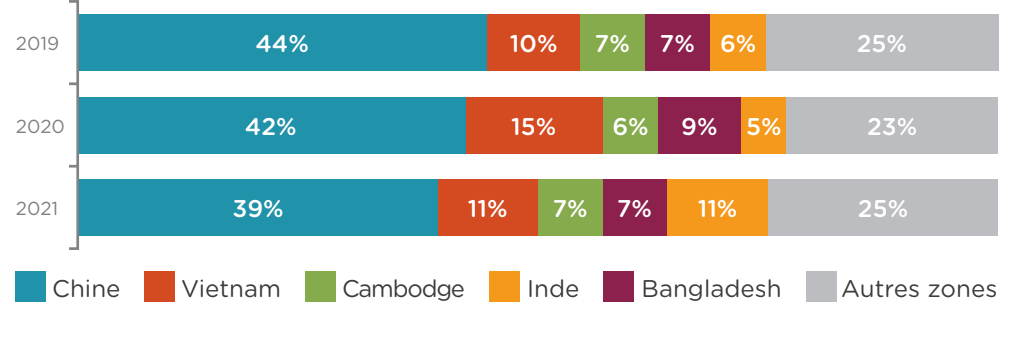

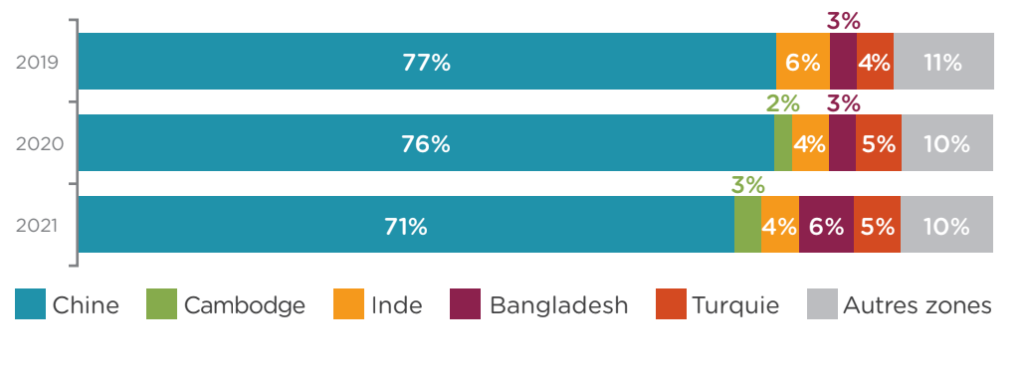

Les données de QIMA sur les inspections et les audits révèlent que les acheteurs occidentaux sont restés prudents à l’égard de la Chine tout au long de l’année 2021. Alors qu’on aurait pu s’attendre à un retour massif des acheteurs après une année 2020 très difficile pour l’empire du milieu, la part de la Chine dans les 5 premières régions d’approvisionnement des acheteurs américains et européens est restée en 2021 à son plus bas niveau depuis trois ans.

La tendance générale de l’approvisionnement en Chine en 2021 fait état d’une reprise post-pandémique qui, bien qu’elle n’ait pas complètement déraillé, a rencontré quelques obstacles. En outre, les restrictions d’électricité pourraient rester une menace dans les mois à venir, tout comme les limitations de production éventuelles dans le nord de la Chine en raison des prochains Jeux Olympiques d’hiver à Pékin. Par conséquent, il convient d’adopter un optimisme prudent sur l’approvisionnement en Chine en 2022.

Croissance des inspections et des audits en Chine en 2021 (par industries)

Top 5 des zones d’approvisionnement pour les acheteurs américains

Top 5 des zones d’approvisionnement pour les acheteurs européens

Vietnam : les hauts et les bas d’un cas d’école des disruptions liées au Covid-19

Les hauts et les bas de l’approvisionnement au Vietnam en 2021 sont la preuve de la volatilité continue du paysage mondial de l’approvisionnement. Le Vietnam fait désormais office de cas d’école des effets cumulatifs des perturbations liées à la pandémie.

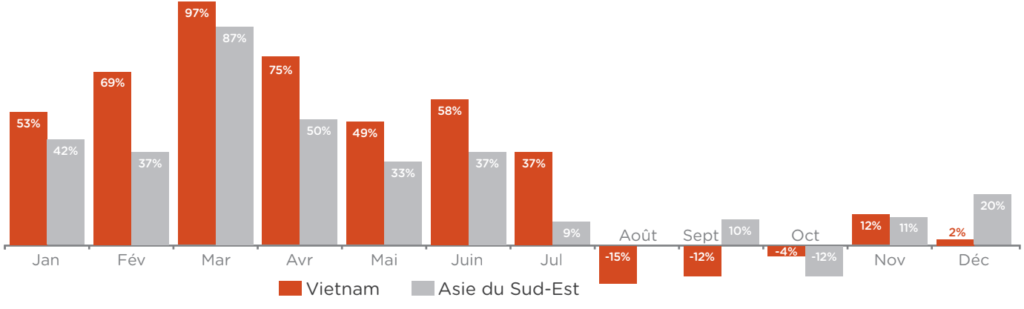

Au cours du premier semestre de 2021, le Vietnam a connu une croissance dynamique, alimentée par l’enthousiasme des acheteurs occidentaux affluant vers un pays d’approvisionnement qui leur était familier, et qui était parvenu à contenir le virus avec des confinements locaux réussis. De janvier à juillet 2021, QIMA a enregistré une forte croissance à deux chiffres des volumes de demande d’inspection et d’audit par rapport à 2019, avec une forte expansion de +67 % au premier semestre 2021 par rapport au premier semestre 2019.

Cependant, l’arrivée du variant Delta du COVID-19 à la fin du mois de juillet a provoqué un confinement qui a freiné la reprise au Vietnam, entraînant trois mois consécutifs de réduction de la demande d’inspection et d’audit. Aujourd’hui, alors qu’un trimestre est passé depuis la levée des mesures de confinement du virus en octobre, les dernières données montrent que l’industrie manufacturière vietnamienne a toujours du mal à rebondir. Les pénuries critiques de main-d’œuvre en sont la raison principale : dès que le confinement a été levé, le personnel des usines a quitté les villes en masse, entraînant des pénuries de plus de 100 000 travailleurs dans le sud du Vietnam. Fin novembre, plus d’un tiers des usines au Vietnam fonctionnaient en dessous de 80 % de leur capacité, avec des commandes retardées de plus de huit semaines.

Le secteur vietnamien de la chaussure et de l’habillement a été parmi les plus durement touchés par les confinements et les pénuries de main-d’œuvre qui ont suivi, la demande d’inspection et d’audit au quatrième trimestre ayant chuté de -29 % en glissement annuel.

À la suite de ce renversement spectaculaire, les inspections et les audits au Vietnam ont augmenté d’un petit 3 % au deuxième semestre 2021 par rapport à la période pré-pandémique. La reprise au Vietnam devrait être progressive et en 2022.

Evolution des inspections et des audits au Vietnam et en Asie du Sud-Est, 2021 vs 2019

La Méditerranée et le Moyen-Orient tirent profit de l’intérêt croissant des acheteurs européens pour le « near-shoring » (approvisionnement de proximité)

La demande d’inspection et d’audit par des marques européennes en Méditerranée et au Moyen-Orient est restée supérieure aux niveaux d’avant la pandémie pendant la majeure partie de 2021. La Tunisie, l’Égypte et la Jordanie ont bénéficié d’un afflux de nouvelles commandes. En Turquie, la reprise de la production après les mesures de confinement de 2020 a été un succès puisque la demande d’inspection et d’audit a augmenté de +11,5 % en 2021 par rapport à 2019 (+32 % par rapport à 2020).

Dans le même temps, la région Méditerranée et Moyen-Orient dans son ensemble a enregistré une augmentation impressionnante de +81 % de la demande d’audit et d’inspection des acheteurs européens par rapport à 2019 (+40 % en glissement annuel), car de plus en plus de marques ont déplacé leur production plus près de chez elles, raccourcissant leurs chaînes d’approvisionnement afin d’éviter la forte hausse des coûts d’expédition et dans l’espoir de minimiser les perturbations.

La reprise en Amérique latine et en Amérique du Sud freinée par les problèmes d’approvisionnement et le chaos logistique

La reprise post-pandémique dans les régions de proximité pour les acheteurs américains a été plus disparate, car les usines d’Amérique du Sud et d’Amérique latine continuent de lutter contre les défis croissants de la pandémie et du chaos des chaînes d’approvisionnement mondiales. La demande d’inspection et d’audit de la part d’acheteurs américains au Mexique s’est contractée par rapport à 2019 pendant cinq mois consécutifs. Les pénuries de matières premières et les problèmes logistiques ont

entraîné de graves retards et ont fait grimper les coûts de fabrication.

L’Inde en 2021 : efforts de diversification de l’approvisionnement

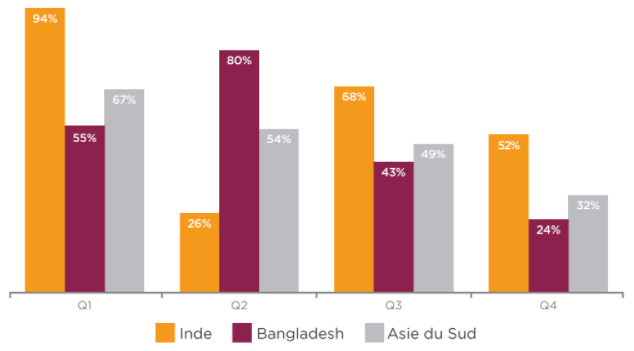

Saluée par les experts comme un marché d’approvisionnement de plus en plus attractif pour de nombreuses catégories de produits, l’Inde est devenue une alternative de premier plan à la Chine et ses pays voisins en 2021 pour de nombreux acheteurs américains.

Alors que l’ensemble de la région de l’Asie du Sud a connu une expansion à deux chiffres de la demande d’inspection et d’audit tout au long de 2021 par rapport à la période pré-pandémique ,l’Inde a confirmé sa posture de favori, surpassant ses voisins et la région dans son ensemble pendant tous les trimestres de 2021, à l’exception d’un seul. Une grande partie du succès de l’Inde peut être attribuée à l’intérêt croissant des marques américaines : la part de l’Inde parmi leurs 5 principales régions d’approvisionnement a presque doublé en 2021 par rapport à 2019.

Terminant l’année 2021 avec une hausse impressionnante de +60 % de la demande d’inspection et d’audit par rapport à 2019 (+129 % chez les acheteurs américains), l’Inde s’est avérée être un marché d’approvisionnement indispensable pour de nombreux acheteurs en 2021. Reste à savoir si le pays, maintenant confronté au variant Omicron du COVID-19, peut maintenir sa tendance positive en 2022.

Evolution des inspections et audits en Asie du Sud, 2021 par rapport à 2019

Les bouleversements des chaînes d’approvisionnement sont désastreux pour les droits de l’homme et la sécurité des travailleurs

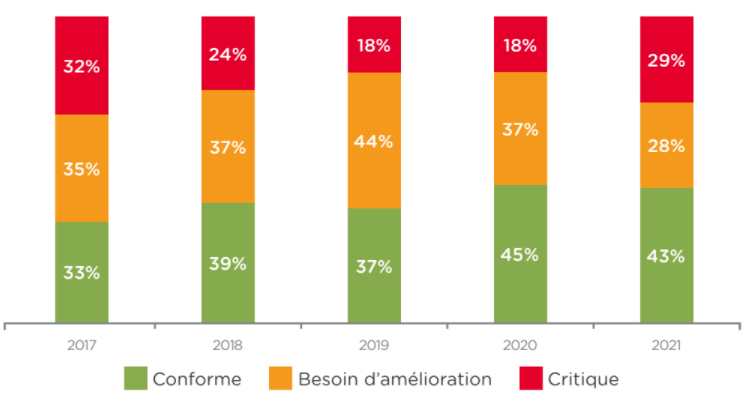

En 2021, la conformité éthique dans les chaînes d’approvisionnement mondiales s’est détériorée à un rythme alarmant. En effet, les données d’audit de QIMA montrent des scores moyens à leur plus bas niveau en quatre ans. Près d’un tiers (29 %) des usines auditées en 2021 ont été pointées du doigt pour non-conformité nécessitant une intervention immédiate : c’est le taux le plus élevé depuis 2017. Conséquence logique de la pandémie, les violations ont été particulièrement répandues dans les domaines liés à la santé et à la sécurité (où les scores moyens de 2021 ont chuté de -7,5 % par rapport à 2020) ainsi que sur les horaires de travail et la non-conformité des salaires (scores en baisse de -8 % par rapport à 2020).

L’Asie du Sud-Est connaît la plus forte augmentation des violations. Les données de QIMA montrent une détérioration des scores éthiques dans la région, le Myanmar étant parmi les pires contrevenants avec des scores éthiques de 2021 en baisse de -18 % par rapport aux moyennes de 2020.

Cette tendance, bien que décourageante, n’est pas surprenante. En effet, ces deux années passées ont fourni de multiples exemples d’infractions aux droits des travailleurs et à l’éthique, du fait d’entreprises obligées de fonctionner en « mode survie », forcées de réduire les coûts par tous les moyens dans une période d’une telle incertitude.

Évolution des classements éthiques des usines, 2017-2021

Perspectives pour 2022 : Renforcer l’agilité et la résilience de la chaîne d’approvisionnement

Malgré les nombreux espoirs placés dans l’année 2021, cette dernière n’a pas été l’année d’une reprise franche et du retour à la normale pour les chaînes d’approvisionnement. Avec l’apparition de nouveaux variants du COVID-19, des taux de vaccination inégaux entre les différentes régions d’approvisionnement, et les différentes approches pour contenir le virus, l’impact de la pandémie sur le sourcing mondial reste fort.

Ajouté aux pénuries de matières premières, aux problèmes logistiques et à la montée inquiétante des risques éthiques, le paysage mondial de l’approvisionnement pourrait rester volatil en 2022. Y naviguer avec succès nécessitera un tout nouveau degré d’agilité et de résilience de sa chaîne d’approvisionnement.