La pandémie accroît les risques pour la stabilité financière

La pandémie a considérablement amplifié les vulnérabilités existantes au sein du secteur financier, des entreprises et des emprunteurs souverains

Les réponses des autorités face à la pandémie se sont avérées essentielles pour préserver la stabilité financière

Les banques de la zone euro, bien qu’elles soient désormais mieux capitalisées, sont susceptibles de subir des pertes importantes et de nouvelles pressions sur leur rentabilité.

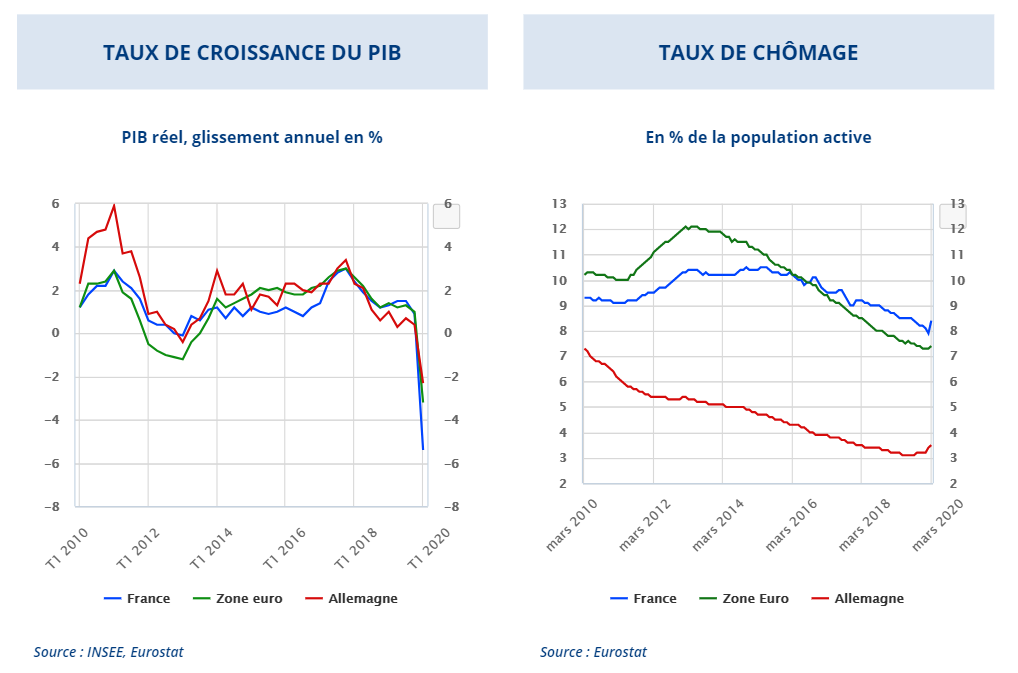

Malgré les très fortes perturbations sociales et économiques résultant de la pandémie de coronavirus (COVID-19), les réponses décisives des autorités ont contribué à empêcher une paralysie du système financier. Toutefois, bien que les taux d’infection diminuent dans de nombreux pays, l’impact sur l’économie et les marchés a mis au jour et accru les vulnérabilités existantes pour la stabilité financière de la zone euro, identifiées dans la Financial Stability Review (FSR) de mai 2020 de la Banque centrale européenne (BCE). Des risques pour la stabilité financière pourraient apparaître à mesure que ces vulnérabilités, identifiées dans des numéros antérieurs de la Revue, interagissent avec la pandémie. Il s’agit notamment de prix d’actifs valorisés à des niveaux élevés, de fonds d’investissement fragiles, de la soutenabilité de la dette souveraine et de celle des entreprises, et de la faible rentabilité des banques.

« La pandémie a provoqué l’une des contractions économiques les plus marquées de l’histoire récente, mais des mesures de grande ampleur prises par les autorités ont évité un effondrement financier », a déclaré Luis de Guindos, vice-président de la BCE. « Toutefois, les répercussions de la pandémie sur les perspectives de rentabilité des banques et les finances publiques à moyen terme devront être traitées afin que notre système financier puisse continuer à soutenir la reprise économique », a-t-il ajouté.

Lorsque le virus s’est propagé à l’échelle mondiale fin février, les marchés financiers ont enregistré des baisses spectaculaires des prix des actifs, de fortes hausses de la volatilité, une illiquidité sur certains marchés fondamentaux et un durcissement général des conditions financières. Certaines réactions des marchés ont été amplifiées par la nécessité pour les fonds d’investissement de vendre des actifs pour faire face à des cessions importantes. L’action des banques centrales à l’échelle mondiale, notamment les annonces par la BCE d’achats massifs d’actifs (dans le cadre du programme d’achats d’actifs du secteur public et du programme d’achats d’urgence face à la pandémie), a contribué à stabiliser la situation sur les marchés.

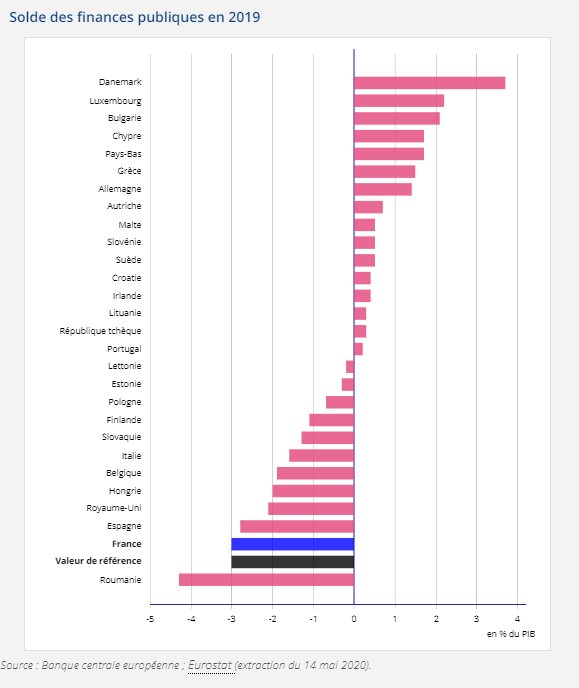

Tous les pays de la zone euro ont annoncé des trains de mesures budgétaires visant à amortir les conséquences économiques de la crise pour les ménages et les entreprises. Ces mesures budgétaires devraient soutenir la reprise économique. En particulier, elles pourraient aider les nombreuses entreprises qui sont à présent confrontées à des tensions sur leur trésorerie. Certaines entreprises plus enclines au risque, qui avaient accru leur endettement ces dernières années, seront probablement confrontées à des défis supplémentaires. À l’avenir, l’augmentation induite des niveaux de dette publique pourrait également déclencher une réappréciation du risque souverain par les intervenants de marché et placer à nouveau sous pression les emprunteurs souverains les plus vulnérables.

Bien que soutenues par une augmentation significative de leurs fonds propres et de leur liquidité depuis la crise financière mondiale, les valorisations des banques ont chuté à des planchers record et les coûts de financement ont augmenté. Cette situation reflète à la fois la détérioration des perspectives économiques et une forte progression de l’incertitude relative aux anticipations de bénéfices et à la qualité des actifs des banques de la zone euro. Reflétant les modifications des anticipations de bénéfices des entreprises et des revenus plus faibles générés sur les contrats nouveaux, le rendement des capitaux propres (ROE) des banques de la zone euro en 2020 devrait être nettement inférieur à celui d’avant la pandémie.

Les banques devraient bénéficier de l’action des autorités prudentielles dans l’ensemble de la zone euro consistant à assouplir les exigences de fonds propres et à accorder aux banques davantage de flexibilité opérationnelle pour maintenir les flux de crédits à l’économie. En outre, la supervision bancaire de la BCE a recommandé aux banques de s’abstenir temporairement de verser des dividendes ou de racheter des actions, afin de renforcer leur capacité à absorber les pertes, et d’éviter de procéder à un désendettement. Ces mesures en matière de fonds propres devraient rester en place jusqu’à ce que la reprise économique soit bien établie.

Découvrez ci-dessous un dossier complet de l’INSEE :