CDP dévoile la toute première étude sur les émissions de gaz à effet de serre financées, basée sur les données rapportées par les gestionnaires d’actifs, les investisseurs institutionnels, les assureurs et les banques dans le monde. Moins de la moitié des institutions financières font état de mesures visant à aligner leurs portefeuilles sur le scénario 2°C.

Des émissions de gaz a effet de serre 700 fois plus importantes que les émissions directes

Les émissions de gaz à effet de serre (GES) associées aux activités d’investissement, de prêt et de souscription d’assurance des institutions financières sont en moyenne plus de 700 fois supérieures à leurs émissions directes, selon le nouveau rapport de l’organisation à but non lucratif CDP, qui gère la plus grande base de données mondiale sur les performances environnementales des villes et des entreprises.

Le rapport Le temps de la Finance Verte, publié aujourd’hui, montre que la quasi-totalité des impacts et des risques climatiques liés aux institutions financières proviennent du financement de l’économie dans son ensemble. Pourtant, seulement 25% des 332 institutions financières, qui ont répondu au questionnaire 2020 du CDP sur le changement climatique, ont déclaré les émissions de leur portefeuille.

84 organisations ont déclaré l’impact de leur portefeuille, dont AXA Groupe, Société Générale, Allianz SE et Legal and General, qui représentent un total de 27 000 Mds de dollars US d’actifs sous gestion. Plus de la moitié de ces 84 institutions financières ont inclus moins de 50% de leurs portefeuilles dans leurs rapports sur les émissions financées.

Le rapport du CDP souligne que le secteur doit prendre des mesures supplémentaires

Compte tenu du nombre croissant d’institutions financières s’engageant en faveur d’une économie neutre en carbone, le rapport du CDP souligne que le secteur doit prendre des mesures supplémentaires pour aligner les portefeuilles sur cet objectif. Moins de la moitié des banques (45 %), des investisseurs institutionnels (48 %) et des gestionnaires d’actifs (46 %) déclarent prendre des mesures pour aligner leurs investissements sur un objectif bien inférieur à 2 °C, et seulement 27 % des assureurs le font pour les primes . Ces mesures comprennent, par exemple, la fixation d’objectifs de réduction des émissions financées, par l’engagement auprès des entreprises financées ou l’investissement dans les énergies renouvelables.

En plus de sous-déclarer les émissions de leur portefeuille, les institutions financières sous-estiment également les risques liés au climat. Si elles identifient plus couramment les risques opérationnels directs liés au climat, tels que les dommages physiques (41 %), la grande majorité ne déclare pas encore les risques de crédit (65 %), tels que le défaut de remboursement des emprunteurs, ou les risques de marché (74 %), tels que les actifs échoués (stranded assets) et la dévaluation des valeurs de marché.

Pourtant, ces risques de crédit et de marché ont un impact financier potentiel déclaré beaucoup plus élevé, de plus de 1 000 milliards de dollars US cumulés (contre seulement 34 milliards de dollars US pour les risques opérationnels déclarés). Cela montre que de nombreuses institutions financières ne déclarent pas encore et/ou ne gèrent pas leurs risques climatiques les plus importants – comme ceux liés aux financements.

Néanmoins, les institutions financières semblent se concentrer sur les opportunités de transition vers une économie bas carbone. 76 % d’entre elles identifient des opportunités dans les produits financiers durables, tels que les prêts liés à la durabilité (sustainability-linked loans), les obligations vertes et de transition (green and transition bonds), les fonds d’investissement durables et les solutions assurantielles, dont la valeur s’élève à 2 900 milliards de dollars US.

Les institutions financières doivent s’engager à travers la gestion de leurs portefeuilles

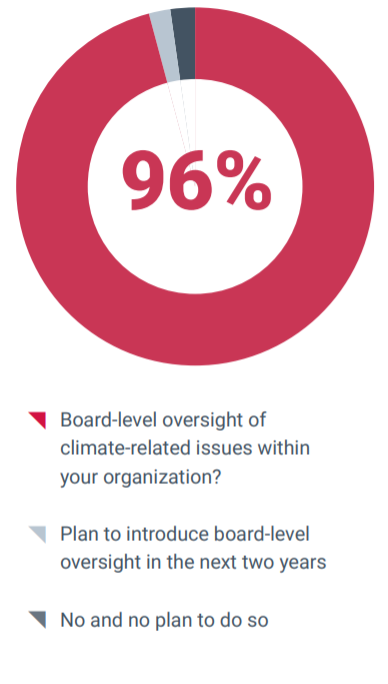

La plupart des institutions financières font d’ailleurs état d’un suivi des questions liées au climat par leur conseil d’administration, même si celui-ci reste largement axé sur les opérations directes plutôt que sur les activités de financement. Cette tendance est encore plus notable dans le secteur de l’assurance, où la supervision du conseil d’administration ne couvre l’impact du changement climatique généré par la politique de souscription que chez 31 % des assureurs.

Les institutions financières doivent s’engager à travers la gestion de leurs portefeuilles et s’assurer que les entreprises qu’elles financent sont préparées à la transition vers une économie neutre en carbone, notamment à travers la mesure et la publication de leur impact environnemental. Seuls 46% des investisseurs institutionnels et 50 % des gestionnaires d’actifs ont fait état d’un engagement, le plus souvent par l’engagement actionnarial. Les initiatives d’engagement collectives telles que la Non-Disclosure Campaign et la Science-Based Targets Campaign du CDP offrent aux investisseurs un premier pas vers le dialogue actionnarial.

Laurent Babikian, Directeur des engagements investisseurs, CDP Europe, explique : “Les institutions financières détiennent la clé de l’économie neutre en carbone et protectrice des ressources naturelles dont nous avons besoin. La totalité de l’impact environnemental du secteur financier provient de ses activités d’investissement, de prêt et de souscription de polices d’assurance, et plutôt que de contribuer à notre crise climatique, ce capital doit au contraire être exploité comme un accélérateur de changement.

Ce rapport montre l’ampleur du défi à relever

Alors que les promesses d’alignement des portefeuilles sur l’accord de Paris et la neutralité carbone se concrétisent, ce rapport montre l’ampleur du défi à relever pour atteindre ces objectifs et atténuer les risques sérieux auxquels ils sont confrontés. Les institutions financières qui entendent jouer leur rôle dans cette transition doivent rapporter pleinement l’impact de leurs financements et aligner rapidement leurs activités en fixant des objectifs fondés sur la science. Alors que l’UE et d’autres pays améliorent les règles de reporting obligatoire, le CDP – avec ses plus de 20 années d’expérience dans la fourniture de données environnementales aux marchés financiers – est idéalement placé pour évaluer le niveau d’action du secteur financier.”

Le rapport Le temps de la Finance Verte cite les meilleurs exemples de pratiques des institutions financières ayant communiqué leurs informations, notamment BNP Paribas pour les processus d’évaluation de ses portefeuilles, Allianz SE pour sa gestion des questions liées au climat, et ABN AMRO pour la mesure et la publication des émissions de ses portefeuilles.

Le rapport Le temps de la Finance Verte du CDP analyse les données environnementales structurées et comparables fournies par 332 institutions financières représentant 109 000 milliards de dollars d’actifs. Ces institutions ont répondu au premier questionnaire 2020 du CDP sur le changement climatique destiné au secteur des services financiers et aligné sur les recommandations de la TCFD.

Aller au-delà du changement climatique

Le premier questionnaire du CDP sur les services financiers était axé sur le changement climatique. Cependant, les plus grandes banques, investisseurs et assureurs sont universels, ce qui signifie qu’ils sont exposés à tous les secteurs de l’économie. La conséquence de cela est que les portefeuilles peuvent être exposés à des préoccupations environnementales qui vont bien au-delà du changement le changement climatique. Les questions sociales présentent également des risques pour les institutions financières, comme la crise du COVID-19 l’a montré avec acuité.

Les informations fournies par les institutions financières en réponse aux questions exploratoires du questionnaire 2020

questionnaire 2020 suggèrent que les questions de déforestation et de sécurité de l’eau sont actuellement évaluées par un nombre réduit d’institutions financières lorsqu’elles prennent des décisions en matière de prêt, décisions de prêt, d’investissement et de souscription d’assurance, par rapport au changement climatique.

Couverture de la surveillance par le conseil d’administration et de la responsabilité de la direction

La quasi-totalité des institutions financières ayant répondu au CDP disposent d’un système de surveillance des questions liées au climat au niveau du conseil d’administration. La surveillance est le plus souvent assurée par un comité du conseil d’administration, dans 47 % des institutions financières, ou par le chef de la direction, dans 39 % des cas. Cependant, il est intéressant d’examiner ce qui est couvert par la surveillance des conseils d’administration.

Cette tendance se retrouve dans toutes les activités du secteur, mais elle est plus marquée dans le cas des compagnies d’assurance et de la surveillance des activités de financement.

Le conseil d’administration supervise-t-il des questions liées au climat au sein de votre organisation ?

Ceci est préoccupant car les principaux risques liés au climat se produisent dans le portefeuilles de financement des institutions financières. Les conseils d’administration devraient leur accorder suffisamment de temps et d’attention, au moins autant que les préoccupations opérationnelles liées au changement climatique. En outre, la surveillance exercée par le conseil d’administration porte sur les risques et opportunités liés au climat pour les institutions financières plus souvent qu’elle ne couvre leur l’impact sur le climat.

Ce n’est pas surprenant, car le devoir premier des conseils d’administration est de servir les actionnaires.

Mais en se concentrant sur l’impact des institutions financières, les conseils d’administration peuvent négliger un aspect de la “double approche de la matérialité” à laquelle ils sont confrontés. Une “double approche de la matérialité” conduit à évaluer les questions environnementales comme matérielles si elles peuvent influencer le développement, les performances et la position de l’entreprise.

les activités de l’entreprise ont un impact environnemental ou social significatif. Prises ensemble, ces deux tendances signifient que la gouvernance au niveau du conseil d’administration des institutions financières couvre le plus souvent

les risques et les opportunités liés au climat. gaz à effet de serre gaz à effet de serre gaz à effet de serre