Octo AM : Après un premier trimestre plus que chahuté, le second trimestre 2022 débute sur une incertitude toujours prégnante… Par Matthieu Bailly, Octo Asset Management

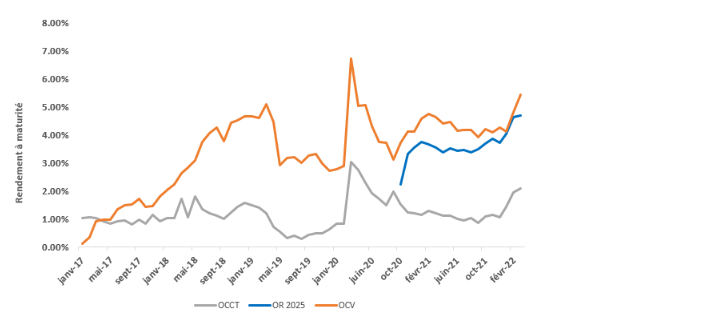

Les marchés actuels en termes de rendement

Qu’il s’agisse des échéances politiques, du conflit russo-ukrainien en cours et de ses potentiels rebondissements militaires, diplomatiques ou économiques, d’éventuels soubresauts du Covid ou même de l’évolution des statistiques économiques comme les composantes de l’inflation et ses dichotomies majeures entre Europe et USA et entre pays européens, la navigation à vue semble devenir la norme.

Alors bien sûr, nous trouverons toujours des Messieurs Diafoirus et autres Purgon pour nous expliquer précisément les raisons évidentes des chutes de valorisation déjà constatées et nous annoncer avec tout autant de précision le niveau des taux longs américains et européens dans 8 mois et 14 jours, ainsi que les jours et les heures des hausses de taux prévues de chacune des banques centrales…

Les acquis et sur les seules certitudes que l’on puisse avoir aujourd’hui :

- Les rendements sont au plus haut depuis 2014

- La qualité moyenne des sociétés européennes de notation inférieure à BB est la meilleure depuis 2018, phénomène lié directement à deux ans de prudence dans les investissements et les politiques financières

- Les déficits budgétaires et l’endettement des Etats européens sont au plus haut de la décennie, voire plus

- Les divergences de statistiques économiques USA/Europe ressemblent fort à celles de la décennie passée que ce soit en termes de croissance, d’emploi, de structure d’inflation, d’investissement, de budget, …

- La FED a annoncé clairement quelques hausses de taux, hausses que les taux longs ont déjà pricées.

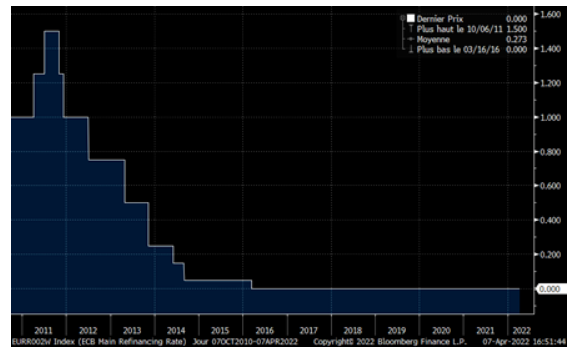

- La BCE conserve une politique davantage concentrée sur les paroles que sur les actes, pour le moment, puisqu’aucune hausse de taux n’a été actée et que son bilan s’alourdit toujours au même rythme.

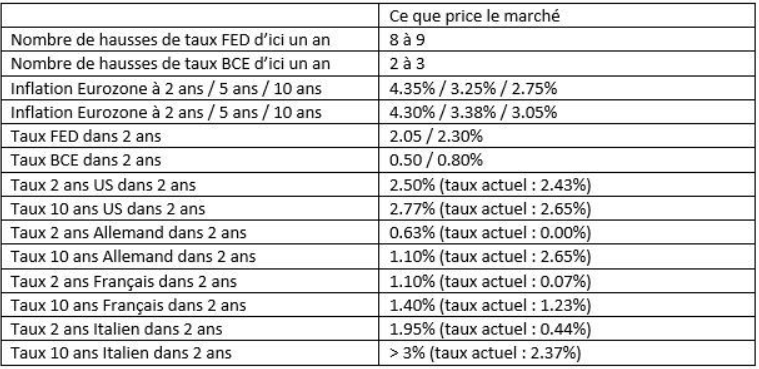

Puis, il est important de savoir ce qu’on achète en investissant dans les marchés actuels en termes de rendement et d’anticipations. Par exemple, acheter de l’inflation ne signifie pas qu’on réalise un investissement positif s’il y a simplement de l’inflation ; il faut qu’il y ait plus d’inflation que ce que ne price le marché aujourd’hui. Idem pour les hausses de taux ou les valorisations d’actions.

Voici donc, en cette période d’hésitation des investisseurs et de souhait de certains de mettre à profit quelques chutes de marché, un tableau récapitulatif :

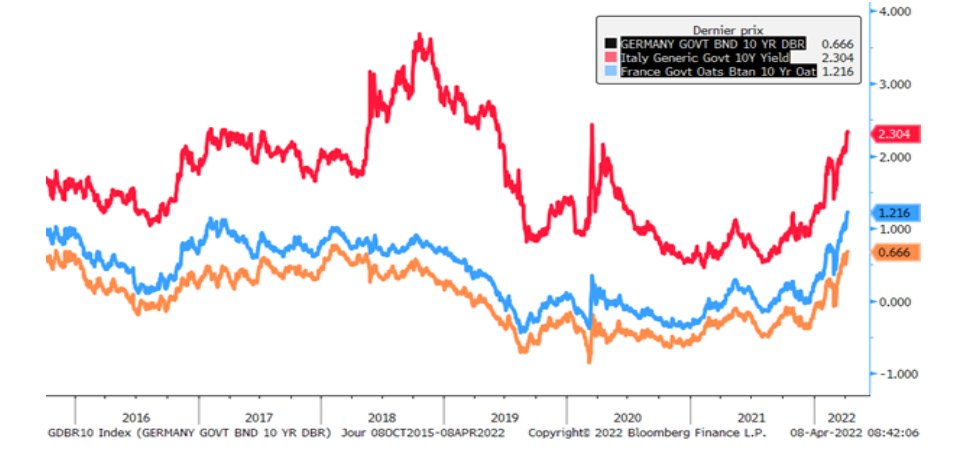

Ainsi, alors même que la FED s’apprête à fortement monter ses taux, et parce que cette action avait été pricée dès 2020-2021, tandis que la BCE reste dans l’attentisme au vu de ses équilibres économiques, budgétaires et politiques, les marchés pricent aujourd’hui une quasi stabilité des taux américains sur toute la courbe de 2 à 10 ans tandis qu’ils anticipent un « recouplage » de l’Eurozone avec les USA et une hausse significative des rendements, après 18 mois de hausse déjà notable ; rappelons ici que le taux 10 ans allemand est passé de -0.7% à +0.67% en quelques mois et que le taux italien de même maturité est passé de 0.5% à 2.3%.

Qu’on ne nous explique pas ici que les équilibres de Taylor ou toute autre formule économique justifient ces nouveaux taux plus que les anciens puisqu’il est patent que depuis plus d’une décennie, les taux européens ne reflétaient déjà aucunement ni l’économie moyenne, ni la solidité des Etats, ni telle ou telle formule de Taylor, même ajustée, comme en témoignent les graphes ci-dessous. Il s’agissait juste d’un outil de politique de sauvetage de la Zone Euro, d’abord d’un point vue purement existentiel puis du point de vue financier, budgétaire et in fine économique… Le tout au prix d’une dichotomie majeure en termes national, sectoriel et social.

Rappelons seulement que les marchés anticipent pour 2024 :

– que la BCE se retire progressivement du jeu en réduisant son bilan et en rehaussant ses taux sur les niveaux de 2012 alors même qu’elle les baissait à vitesse grand V pour sauver la Zone Euro

– que l’Italie et donc par analogie l’Espagne, la Grèce, le Portugal, voire la France subisse un déficit budgétaire de 3.5%, un ratio de Dette / PIB de 150% et un rendement des obligations italiennes entre 2% et 3%. Rappelons, à titre d’information, qu’en 2010, à l’orée de la fameuse crise des périphériques qui avait impliqué une baisse des taux directeurs en territoire négatif et un accroissement massif du bilan de la BCE, les équilibres italiens étaient les suivants : un déficit budgétaire de -3% à -4%, une dette de 120% du PIB et des rendements entre 2% et 3%…

Considérons donc que les marchés pricent de manière étonnante les taux et les actions de la BCE au regard du passé et des priorités de la BCE, plus politiques qu’économiques à l’heure où l’Europe tente de s’imposer comme une zone forte, homogène et stable. Etonnant aussi que les hausses de taux récentes, dans un contexte d’inflation importée, de déficit budgétaire massifs et de rebond de croissance finalement très limité, impactent aussi peu l’optimisme des marchés sur les actifs les plus risqués…

Tout cela pour dire au final que l’anticipation théorique des marchés se heurte encore une fois, comme pour le Covid ou la crise ukrainienne, à une réalité qui sort de l’analyse traditionnelle et qu’il est donc préférable de se concentrer sur le présent et ce qu’on peut :

1/ Contrôler, 2/ Acquérir rapidement

Quoi de mieux qu’un rendement embarqué élevé, que des entreprises aux agrégats plus compréhensibles qu’un Etat ou pire que l’Eurozone, qu’une maturité relativement courte pour limiter le risque de volatilité et d’opportunité pour faire face à ce type de conjoncture incertaine ?

Heureusement pour nous, les circonstances actuelles, entre attentisme des investisseurs, illiquidité relative due à la hausse des taux, hausse des primes de crédit pas toujours justifiées au regard de la prudence des entreprises, permettent de capter des rendements au plus haut depuis plusieurs années comme en témoignent les rendements embarqués de nos fonds : 2% pour le fonds Octo Crédit Court Terme pour la trésorerie à 6-12 mois, 4.7% pour le fonds à échéance 2025, et 6% pour le fonds Octo Crédit Value,

Ces rendements très rarement observés dans les cinq dernières années – cf graphe ci-dessous – sont couplés d’un risque de crédit et de sensibilité aux taux quasi-équivalents.