Jeudi 2 juin 2022. Seth Meyer et Tom Ross, gérants obligataires, constatent le soutien offert par la faiblesse de l’offre du marché primaire (les nouvelles émissions) d’obligations high yield, alors que la classe d’actifs est confrontée à des inquiétudes concernant l’inflation et la croissance.

Principaux points à retenir :

- 2022 s’annonce comme une année d’offre limitée sur le marché primaire. Une augmentation brutale des émissions paraît peu probable, car de nombreux emprunteurs se sont déjà refinancés.

- La faiblesse de l’activité du marché primaire présente des avantages et des inconvénients. D’un côté, elle permet d’équilibrer l’offre par rapport à la baisse de la demande, mais de l’autre, à plus long terme, elle risque de porter préjudice à la diversification, voire d’accentuer la volatilité en réduisant la confiance envers les prix du marché.

- À l’heure où les banques centrales commencent à réduire leurs achats nets d’actifs, le ralentissement de l’offre paraît survenir au moment opportun, même si le resserrement quantitatif est probablement plus préoccupant pour les obligations en Europe qu’aux États-Unis.

Plusieurs mois d’attente pour avoir un véhicule neuf ? Vous n’êtes pas seul(e). Sauf si vous êtes prêt(e) à sauter sur le modèle d’exposition de votre concessionnaire, le délai d’attente se compte désormais en mois, même pour les voitures les plus simples. Les arriérés de commande sont aggravés par les retards de production, l’offre de composants essentiels étant affectée par les confinements sanitaires et par le conflit en Ukraine. Mais les contraintes en matière d’offre ne se limitent pas à l’économie physique: ils s’observent également sur les marchés financiers. Et l’un des segments victimes depuis peu d’une offre réduite est celui des obligations high yield.

Pénurie d’offre

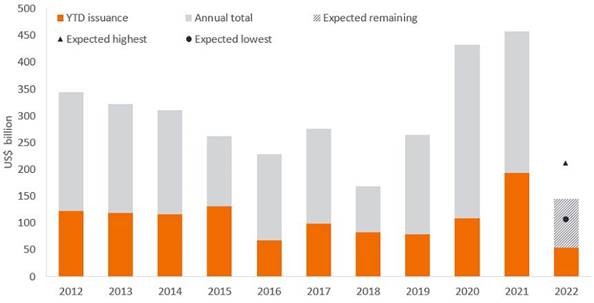

Les émissions du marché primaire des obligations high yield sont particulièrement ralenties: aux États-Unis, le volume émis pendant les quatre premiers mois de l’année n’a pas été aussi faible depuis plus de dix ans, et le total sur l’année pourrait demeurer tout aussi modéré.

Graphique 1: 2022 s’annonce comme une année d’offre limitée sur le marché primaire du crédit high yield américain

La faiblesse de l’offre est tout aussi prononcée en Europe, où seule une transaction, d’une valeur de 465 millions d’euros, a été recensée au mois d’avril. Pendant les quatre premiers mois de 2022, à peine 13 milliards d’euros d’obligations high yield non financières ont été émis, soit 73% de moins qu’en 2021 et le plus faible rythme d’émissions de titres à haut rendement européens depuis 2016.1

Ce passage de l’opulence à la privation peut sembler un peu brutal, mais en réalité, il a toujours été probable que les émissions allaient ralentir. En revanche, c’est l’ampleur de ce ralentissement qui a pris les marchés par surprise. Enfin, on oublie que 2020 et 2021 ont été des années de croissance robuste du marché du crédit high yield, et ce sous l’effet de plusieurs facteurs :

- Des émetteurs existants dans la nécessité de couvrir des déficits de revenus dus aux confinements

- Des entreprises investment grade déclassées dans l’univers high yield

- De nouveaux arrivants sur le marché, généralement dans un stade de croissance intermédiaire durant lequel il devient nécessaire de s’endetter davantage pour financer leur expansion.

Ces différents phénomènes ont contribué à l’accroissement du volume global du marché du crédit high yield, à la fois en termes de valeur nominale et de nombre de titres émis.

Graphique 2: Expansion et contraction du marché du crédit high yield

Un mouvement d’inversion commence à s’observer depuis quelques mois, ce qui, en soit, peut être vu comme une bonne chose. Plusieurs gros émetteurs de crédit high yield sont devenus des « étoiles montantes » et ont par conséquent été rehaussés dans la catégorie investment grade. Parmi les entreprises connues, c’est le cas notamment de Kraft Heinz, dans l’agro-alimentaire, ou de Freeport-McMoRan, dans le secteur de l’extraction minière.

Les entreprises intervenant sur le marché de la dette fonctionnent selon une approche opportuniste: très souvent, elles n’ont tout simplement pas besoin d’emprunter davantage, car elles ont déjà engrangé tous les financements nécessaires pendant la crise de la Covid et juste après. Après tout, il était tout à fait logique d’émettre des obligations l’an passé, quand les taux étaient faibles. À présent, les soldes de trésorerie sont relativement confortables, et en l’absence de projets d’expansion urgents, les entreprises vont probablement faire preuve de patience.

S’y ajoute un ralentissement récent de l’activité des fusions-acquisitions, qui requièrent généralement des financements. D’après nous, il s’agit en réalité d’une évolution bienvenue, car nous commencions à observer un comportement inquiétant de la part d’entreprises ayant des pratiques moins favorables aux porteurs d’obligations, notamment un plus grand nombre d’émissions conduites dans le cadre de LBO et de rachats. Il est difficile d’évaluer les conséquences de la volatilité récente des marchés actions sur le crédit, car cette instabilité peut à la fois tempérer l’appétit pour les fusions-acquisitions, en incitant les conseils d’administration à préserver de la trésorerie, ou l’aviver, car la baisse des prix des actions peut mettre au jour des opportunités d’offres d’achat et de rachats d’actions.

Graphique 3: Les transactions de fusions-acquisitions commencent à ralentir (total sur 12 mois glissants)

Faut-il s’alarmer du faible niveau des émissions ?

Il se peut que les entreprises reportent davantage leurs projets d’emprunt jusqu’au second semestre. Par exemple, comme le montre le Graphique 1, en 2016, l’activité avait démarré lentement, mais s’était ensuite accélérée en cours d’année, pour aboutir à un volume total d’émissions néanmoins toujours inférieur à la moyenne. Une telle évolution impliquerait cependant des emprunts surprenants, car le profil de maturité des obligations existantes n’impose aucune urgence en termes de refinancement par la présence d’un « mur d’émissions » à court terme.

D’autre part, le resserrement de la politique monétaire des banques centrales et les inquiétudes entourant un possible ralentissement de l’économie dissuaderont certainement les entreprises de procéder à des emprunts dont le besoin n’est pas impératif.

La faiblesse de l’activité du marché primaire peut être frustrante pour les investisseurs, car celle-ci constitue souvent un moyen d’accès à bon compte aux obligations d’un émetteur. En effet, pour avoir du succès, les nouvelles émissions s’accompagnent souvent d’une légère décote de prix (ou prime de rendement) par rapport aux obligations existantes sur le marché secondaire: la diminution du nombre d’émissions sur le marché primaire réduit donc l’opportunité de bénéficier de ce phénomène. Cela étant, la prime de rendement d’une nouvelle émission n’est pas une raison suffisante pour investir, et ne dispense pas les investisseurs d’une analyse en amont des forces fondamentales de l’émetteur et de la valorisation de son obligation. Un autre rôle précieux des nouvelles émissions est leur contribution à la diversification. Un calendrier bien rempli de nouvelles émissions permet d’éviter que la classe d’actifs se referme sur elle-même. Nous tenons à être en mesure de détenir des titres issus de profils d’entreprises variés afin de diversifier les risques, si bien qu’il est sain que des émetteurs interviennent sur le marché jour après jour pour se procurer du capital.

L’autre avantage essentiel des nouvelles émissions est que celles-ci adressent à la fois un signe de confiance et une indication précieuse à l’égard des prix. L’offre régulière de nouvelles émissions peut aider les intervenants de marché à évaluer la justesse des prix du marché secondaire. Moins de nouvelles émissions signifie moins d’opportunités de comparer les prix des obligations existantes par rapport à ce que le marché est disposé à payer pour de nouveaux titres, ce qui peut avoir pour effet d’éroder la confiance dans les prix et d’accentuer la volatilité.

Côté positif, une offre réduite implique moins de pressions techniques susceptibles de tirer les spreads de crédit à la hausse, l’offre et la demande évoluant davantage en équilibre.

Pour danser, il faut être deux

L’autre aspect de la question, c’est la demande. Les emprunteurs ont plus tendance à émettre de la dette s’ils peuvent le faire à faible coût (c’est-à-dire contre un rendement modéré), favorisé par une demande soutenue de la part des investisseurs. Or depuis peu, cette demande s’est dégradée. L’accroissement de l’aversion pour le risque parmi les investisseurs entraîne des décollectes de la part des fonds de crédit high yield, en particulier les ETF. De plus, les craintes entourant l’inflation renforcent l’attrait des prêts (comme alternative à la levée de capital par la dette) en raison de leurs taux, généralement variables, dont le coupon ou les intérêts versés s’élèvent en même temps que les taux d’intérêt.

Les banques centrales interviennent

Enfin, plusieurs banques centrales abandonnent peu à peu leur politique d’assouplissement quantitatif en faveur d’une approche de resserrement quantitatif, ce qui va retirer des marchés des obligations d’entreprise et des emprunts d’État d’importants acheteurs insensibles aux prix. Dans le cadre de leurs programmes d’achats d’actifs, les banques centrales interviennent au niveau du crédit Investment grade, notamment au Royaume-Uni et en Europe ; s’il est vrai que les obligations à haut rendement ne sont généralement pas éligibles à ces programmes, il se peut que le marché soit quand même impacté par un creusement des spreads de crédit, dans l’hypothèse où le retrait du soutien des banques centrales provoque une diminution de l’appétit pour le risque.

La question est potentiellement moins préoccupante aux États-Unis, où les achats d’actifs concernent essentiellement des bons du Trésor et des MBS, mais où des effets indirects pourraient cependant s’observer. Le lancement du resserrement quantitatif des politiques monétaires (soit de manière passive, en laissant les obligations parvenir à échéance sans les réinvestir, soit de manière active, en vendant les titres afin d’accélérer la contraction du bilan) aura des répercussions sur la réaction des marchés du crédit.

Des mois difficiles sont peut-être à prévoir pour les obligations high yield. Toutefois, les pressions sur les spreads qui résultent des inquiétudes liées aux perspectives de croissance économique pourraient être atténuées par le niveau globalement élevé des rendements et la dynamique favorable des facteurs techniques de l’offre. On peut toujours déplorer la faiblesse de l’offre ; pour l’instant, néanmoins, celle-ci arrive à point nommé pour compenser un peu l’essoufflement de la demande.