Les pressions inflationnistes mondiales continuent de s’intensifier, avec des implications de plus en plus négatives pour les perspectives de croissance, déclare Fitch Ratings dans ses Perspectives économiques mondiales (GEO) pour juin 2022.

Pressions inflationnistes incessantes

Les pressions inflationnistes mondiales continuent de s’intensifier, ce qui a des répercussions de plus en plus négatives sur les perspectives de croissance. Les récents confinements liés au Covid-19 en Chine ajoutent aux pressions mondiales sur la chaîne d’approvisionnement manufacturière. Les perturbations de l’approvisionnement énergétique et alimentaire causées par la guerre russo-ukrainienne ont un impact plus rapide que prévu sur l’inflation européenne. Les pressions inflationnistes s’intensifient également dans le secteur des services, en particulier aux États-Unis et au Royaume-Uni, où le resserrement des marchés du travail stimule la croissance des salaires nominaux. Les prévisions d’inflation ont été largement revues à la hausse, en particulier pour l’Europe au 2022.

Les perspectives de croissance mondiale se détériorent

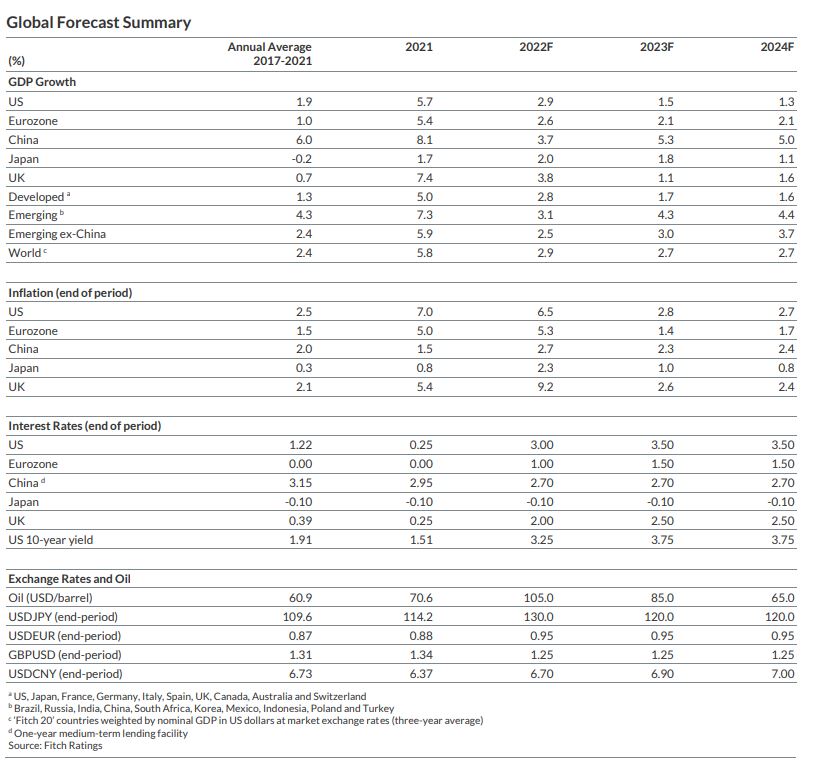

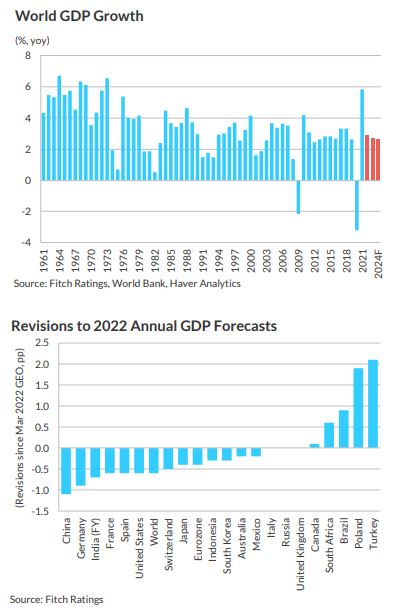

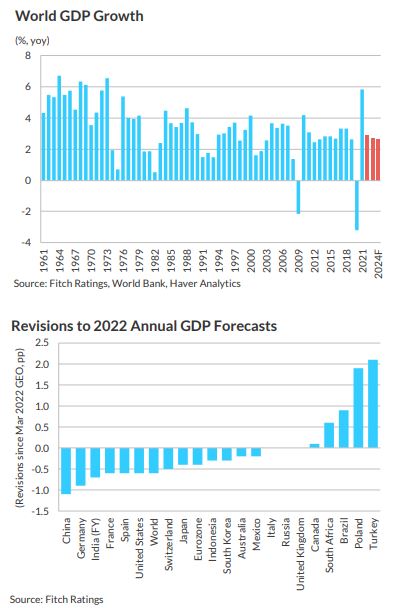

Fitch Ratings a réduit ses prévisions de croissance du PIB mondial pour 2022 de 0,6 pp depuis les Perspectives économiques mondiales (GEO) de mars 2022 à 2,9%. La révision la plus importante concerne la Chine, où nous nous attendons maintenant à ce que la croissance tombe à 3,7% cette année, contre 4,8% en mars. Nous avons abaissé nos prévisions de croissance aux États-Unis de 0,6 pp à 2,9 % et dans la zone euro de 0,4 pp à 2,6 %. Nous avons réduit la croissance mondiale en 2023 de 0,1 pp à 2,7%. Le confinement à Shanghai entraînera une chute trimestrielle séquentielle du PIB de la Chine au 2T22 et avec la politique « dynamique zéro » Covid-19 toujours en place, nous ne nous attendons pas à un rebond rapide.

Les consommateurs de la zone euro subiront un plus grand frein sur les revenus réels de l’inflation, et l’industrie allemande est affectée par les perturbations de la chaîne d’approvisionnement et le ralentissement de la Chine. L’économie américaine connaît une dynamique à court terme, les dépenses de consommation étant soutenues par une forte croissance de l’emploi et des salaires nominaux. Mais la croissance devrait ralentir à partir de la mi-2023 à des taux à peine positifs en trimestriel.

L’orientation de la politique monétaire de la Fed deviendra restrictive

Les défis de l’inflation sont devenus si prononcés que les banques centrales sont obligées de réagir, abandonnant les indications prospectives antérieures. Le risque que l’inflation s’insinue à mesure que la dynamique salaires-prix se développe et que les anticipations de prix augmentent est prononcé. Les marchés du travail sont très tendus aux États-Unis et au Royaume-Uni, où l’inflation salariale est élevée et augmente à mesure que les travailleurs résistent aux réductions de salaires réels dans un contexte de rotation élevée de l’emploi. Nous nous attendons maintenant à ce que la Fed relève les taux d’intérêt à 3,0% d’ici le 4T22 et à 3,5% d’ici le 1T23, c’est-à-dire au-dessus de ses estimations du taux neutre et donc à une position « restrictive ». Nous nous attendons également à ce que la Banque d’Angleterre (BOE) relève ses taux à 2% d’ici le 4T22 et à 2,5% d’ici le 1T23.

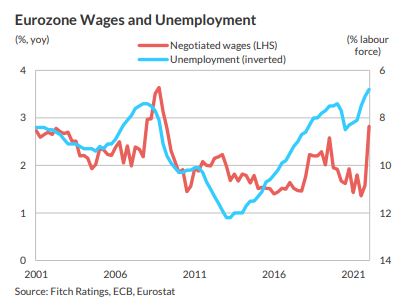

Le rythme de la croissance des salaires a également augmenté dans la zone euro, mais seulement à 2,8%. Avec une inflation à court terme beaucoup plus élevée, nous nous attendons maintenant à ce que la BCE relève les taux de 100 pb cette année, puis de 50 pb en 2023. Nous prévoyons que le taux de refinancement principal de la BCE sera de 1,5% d’ici le 2T23, proche des estimations de la BCE de la fourchette neutre.

Le risque de rationnement du gaz dans l’UE demeure

Le risque d’un arrêt soudain de tous les flux de gaz russe vers l’Allemagne et l’Italie a été évité pour l’instant, mais il reste élevé tant que le conflit se poursuit. Les expositions sont si élevées que nous doutons que la zone euro évite une récession dans un tel scénario.

Faits saillants des prévisions

Nous prévoyons maintenant une croissance du PIB mondial de 2,9% en 2022, révisée à la baisse par rapport à 3,5% en mars. Les révisions reflètent des perspectives de croissance plus faibles en Chine et dans les principales économies avancées et elles sont assez répandues, 12 des 20 pays couverts par le GEO subissant des révisions à la baisse des prévisions.

Nous nous attendons à ce que la Chine ne connaisse qu’une croissance de 3,7% cette année après le confinement sévère à Shanghai en avril et mai. Cette prévision est inférieure de 1,1 pp à ce que nous avions prévu dans le GEO de mars et est également inférieure de 0,6 pp à la mise à jour des prévisions que nous avons publiée au début de mai, reflétant la publication subséquente de données macroéconomiques très faibles en avril. Le ralentissement de la Chine se fait sentir ailleurs en Asie et nous avons abaissé nos prévisions de croissance pour 2022 pour le Japon et la Corée de 0,4 pp et 0,3 pp, respectivement.

Nous avons abaissé la croissance américaine pour 2022 à 2,9% contre 3,5% en mars, mais cela reflète principalement une baisse inattendue du PIB au 1T22. Cela réduit arithmétiquement la moyenne annuelle, mais l’économie continue d’afficher une dynamique robuste à mesure que les revenus des ménages augmentent avec la croissance de l’emploi et des salaires et la dynamique de réouverture dans certaines parties du secteur des services. Nous nous attendons à ce que la croissance séquentielle trimestrielle du PIB soit solide pour le reste de 2022.

Nous avons révisé à la baisse la croissance de la zone euro en 2022 à 2,6%, contre 3,0% en mars. Ceci en dépit d’une expansion étonnamment forte de 0,6% qoq au 1T22 – nettement supérieure à notre prévision de mars de 0,2% – qui reflétait en partie la volatilité dans certaines économies plus petites de la zone euro. La révision reflète l’impact d’une inflation plus élevée sur la croissance du revenu réel, les perturbations de la chaîne d’approvisionnement et le ralentissement de la croissance en Chine. Les prévisions révisées seraient toujours supérieures au potentiel de croissance à long terme de la zone euro, reflétant la réouverture en cours dans le secteur des services – y compris le retour du tourisme international – et le soutien budgétaire des décaissements des fonds Next GenerationEU (NGEU).

L’Allemagne a subi la plus grande révision des prévisions pour 2022 parmi les grandes économies de la zone euro à -0,9 pp. Cela reflète son exposition accrue aux perturbations de l’énergie et de la chaîne d’approvisionnement et à la Chine. Mais nous avons réduit la prévision de la France de 0,6 pp suite à une chute surprise du PIB au 1T22. Nous avons également abaissé les prévisions de l’Espagne de 0,6 pp à la suite d’une expansion plus faible que prévu au 1T22 et d’un bond de l’inflation. Les prévisions de PIB de l’Italie sont inchangées à 2,7%.

Nos prévisions de croissance pour 2022 pour les marchés émergents (ME) hors Chine sont inchangées à 2,5%. Nous avons relevé nos attentes pour le Brésil, la Turquie, l’Afrique du Sud et la Pologne après une croissance beaucoup plus forte que prévu au 1T22. Mais cela est compensé par une croissance plus faible en Inde, en Indonésie et au Mexique. Nous continuons de voir une baisse de 8% du PIB en Russie cette année : alors que l’ajustement des dépenses intérieures semble moins brusque, les volumes d’exportation d’énergie diminuent plus rapidement que nous ne l’avions supposé.

Nous nous attendons à ce que la croissance mondiale ralentisse encore pour s’établir à 2,7% en 2023. Ceci en dépit d’une reprise anticipée du taux de croissance de la Chine à 5,3%, basé sur l’hypothèse que le confinement et d’autres restrictions deviendront moins sévères l’année prochaine. Le ralentissement de la croissance mondiale l’année prochaine reflète en partie l’atténuation des effets de réouverture post-pandémique mais, plus important encore, l’impact différé de la hausse de l’inflation et du resserrement de la politique monétaire sur la demande et l’activité.

Plus précisément, nous nous attendons à un net ralentissement de la croissance américaine à partir du milieu de 2023 en réponse à l’anticipation d’un taux rapide de la Fed augmente jusqu’à la fin de l’année. Le marché de l’habitation montre déjà des signes de réaction à la hausse des taux d’intérêt à long terme et l’intensification du resserrement monétaire aura progressivement un impact sur les dépenses sensibles aux taux d’intérêt. Nous avons abaissé nos prévisions annuelles de PIB américain pour 2023 à 1,5% (contre 1,6%), mais ce chiffre annuel moyen masque des prévisions de croissance trimestrielle très faibles de seulement 0,1% par trimestre du 2T23 au 4T23. Ces taux très bas laisseraient l’expansion américaine dangereusement proche du risque de récession technique, c’est-à-dire de deux trimestres consécutifs de contraction économique. Le rythme de croissance diminue encore sur une base annuelle à 1,3% en 2024. Nos prévisions pour 2023 et 2024 sont inférieures au consensus.

Notre prévision d’une forte baisse de la croissance au Royaume-Uni – de 3,8% en 2022 à 1,1% en 2023 – reflète également l’effet décalé de la hausse de l’inflation et des taux d’intérêt sur la demande. Le Royaume-Uni connaît l’un des chocs d’inflation les plus importants parmi les économies avancées, mais la forte croissance des salaires et de l’emploi, les réserves d’épargne accumulées pendant la pandémie et le soutien budgétaire aux ménages contribueront à maintenir une dynamique positive des dépenses de consommation à court terme. Mais avec une inflation qui devrait maintenant rester proche des deux chiffres jusqu’à la fin de 2022 et que la Banque d’Angle d’Angleterre devrait relever les taux à des niveaux restrictifs, nous nous attendons à un net ralentissement de la croissance l’année prochaine. Dans la zone euro, il y aura également moins de soutien de la politique monétaire à la croissance à mesure que la BCE ramènera les taux à la neutralité.

Nous avons de nouveau révisé à la hausse nos prévisions d’inflation pour 2022 et 2023 : nous avons augmenté nos prévisions d’inflation de l’IPC en moyenne dans les 20 pays du GEO d’environ 1,3 pp pour les deux années (moyennes annuelles) depuis mars et avons relevé nos prévisions dans tous les pays sauf un. Les prévisions d’inflation pour le Royaume-Uni, l’Allemagne et la zone euro ont connu des hausses plus importantes en 2022. Cela reflète en partie une plus grande exposition à la hausse des prix du gaz naturel en Europe, mais les perspectives d’inflation sous-jacente ont également augmenté, en particulier au Royaume-Uni. Nous avons également augmenté le taux d’inflation annuel moyen de la Turquie en 2022 de 8 pp à 64%.

Nous nous attendons maintenant à ce que l’inflation de l’IPC américain atteigne en moyenne 7,8% en 2022 (révisé à la hausse par rapport à 6,9% dans le GEO de mars), 8,7% au Royaume-Uni (contre 6,6 %) et 6,7% dans la zone euro (5,0%). Nous nous attendons à ce que le taux d’inflation diminue en 2023, car les prix du pétrole devraient baisser à 85 USD le baril (contre une moyenne annuelle de 105 USD / baril cette année) et les prix des biens de base se stabiliseront à mesure que les pressions sur la chaîne d’approvisionnement manufacturière s’atténueront. Cependant, nous nous attendons toujours à ce que les taux d’inflation annuels moyens de l’IPC aux États-Unis et au Royaume-Uni restent bien au-dessus de la cible en 2023, à 3,7% et 4,8%, respectivement, en moyenne, tandis que l’inflation de la zone euro devrait atteindre en moyenne 2,2% l’an prochain, bien au-dessus de la moyenne d’avant la pandémie de 1,7%. Ces prévisions d’inflation annuelle moyenne pour 2023 sont supérieures aux prévisions annuelles de fin d’année présentées dans les tableaux, reflétant principalement la trajectoire mensuelle présumée des prix du pétrole, qui est très incertaine.

Nous avons apporté d’importantes révisions à la hausse dans ce GEO aux prévisions de taux d’intérêt, 18 des 20 pays devant avoir des paramètres de politique monétaire plus stricts que prévu. Nos prévisions de taux MRO fin 2022 des fed funds et de la BCE ont été augmentées de 100 pb depuis le GEO de mars et nos prévisions boe ont été relevées de 75 pb. Nous avons révisé à la hausse les prévisions de taux d’intérêt pour la fin de 2022 pour l’Australie, le Canada, l’Inde, le Mexique et la Pologne de plus de 100 pb.

Nous avons également relevé nos prévisions de taux d’intérêt pour la fin de 2023, mais généralement d’une marge plus faible. Les révisions prévues tiennent compte d’une plus grande charge initiale des hausses en 2022, ainsi que de taux terminaux plus élevés. Nous nous attendons maintenant à ce que la Fed, la BCE et la Boe entreprennent des cycles de hausse des taux d’intérêt d’environ un à deux ans, par rapport à nos prévisions antérieures de normalisation beaucoup plus prolongée des taux d’intérêt. Néanmoins, nous ne pensons pas que la Fed ou la Boe seront en mesure de déclarer la « victoire » en ramenant rapidement l’inflation sous-jacente à la cible et de voir les taux rester en territoire restrictif jusqu’en 2024.

Les fermetures de Shanghai et la chaîne d’approvisionnement

La fermeture de Shanghai est le principal moteur de notre révision des prévisions de croissance de la Chine et aura des conséquences négatives majeures pour la croissance mondiale, mais dans l’environnement inflationniste actuel, l’impact sur les chaînes d’approvisionnement manufacturières mondiales est un objectif clé. La Chine est le plus grand exportateur de biens au monde avec des exportations brutes de marchandises de 3 380 milliards de dollars en 2021, représentant 15% des exportations mondiales. L’énorme contribution nette de la Chine à l’offre mondiale de biens se reflète dans son excédent commercial de 697 milliards de dollars en 2021, la principale contrepartie du déficit commercial de 1 082 milliards de dollars aux États-Unis. Ces chiffres soulignent l’impact de toute interruption des flux commerciaux de la Chine sur les chaînes d’approvisionnement manufacturières mondiales. Les exportations chinoises ont chuté de plus de 5% en avril, le débit du port de Shanghai s’étant effondré. L’impact a été rapidement constaté ailleurs, y compris au Japon où les constructeurs automobiles ont eu du mal à s’approvisionner en composants. Alors que les exportations chinoises ont de nouveau rebondi en mai, le risque de nouveaux confinements reste élevé tandis que l’approche dynamique zéro Covid-19 reste en place. Ces interruptions menacent de prolonger et d’intensifier les pressions à la hausse sur les prix des biens de consommation de base. Il y avait peu de preuves que les pressions sur la chaîne d’approvisionnement avaient commencé à s’atténuer de manière significative avant le confinement de Shanghai, et les dernières données suggèrent que ces goulots d’étranglement pourraient s’être détériorés depuis mars. Les coûts de fret d’expédition sont restés élevés ces derniers mois, l’enquête ISM auprès des entreprises américaines a montré un allongement des délais de livraison des fournisseurs en avril – avec peu de soulagement en mai – et des sources de l’industrie indiquent un nouvel allongement des délais de livraison des semi-conducteurs en avril. Pendant ce temps, les délais d’expédition pour les routes États-Unis-Chine et Europe-Chine sont restés très lents, à environ 100 jours. Nos prévisions d’inflation continuent de tenir compte d’un allègement des goulets d’étranglement des biens au fil du temps, à mesure que les consommateurs réorientent leurs dépenses vers les services, que le soutien budgétaire aux consommateurs aux États-Unis s’estompe et que l’augmentation des investissements dans les secteurs en difficulté commence à stimuler la capacité. Cependant, nous nous attendons maintenant à ce que toute amélioration majeure soit reportée à la fin de 2022.

Impact de la guerre Russie-Ukraine

Après trois mois de guerre russo-ukrainienne et de sanctions connexes, l’impact économique sur le reste du monde est visible dans les perturbations de la chaîne d’approvisionnement, la baisse de confiance des consommateurs, la hausse des prix des produits de base et l’inflation. La production industrielle et les commandes de l’Allemagne ont fortement chuté en mars et des constructeurs automobiles allemands ont eu du mal à s’approvisionner en pièces précédemment importées d’Ukraine. La production industrielle allemande a augmenté en avril, mais seulement marginalement, et les interruptions de la demande ont freiné les commandes. Les indicateurs de confiance des consommateurs ont également fortement baissé dans les plus grands pays de la zone euro ces derniers mois et les lectures récentes en Allemagne ont été plus faibles que celles au plus fort de la pandémie au 2T20.

L’impact le plus frappant a été sur les prix des produits de base, l’inflation et les attentes d’inflation, proportionnel à un choc d’offre défavorable potentiellement énorme et durable. Les prix de gros du gaz en Europe avaient déjà fortement augmenté au début de 2022 alors que les craintes d’une invasion russe augmentaient, et ils restent élevés. La demande de paiement en roubles de la Russie pour les importations par gazoduc a fait craindre un arrêt soudain de l’approvisionnement en gaz de l’Allemagne et de l’Italie. Les prix du pétrole sont également restés élevés, le Brent se négociant autour de 120 USD le baril ces derniers jours. De plus en plus d’acheteurs boycottent les importations russes. L’UE a récemment annoncé une interdiction des importations de pétrole russe par voie maritime et, bien que cela puisse finalement conduire à une réorientation des flux mondiaux de pétrole – avec davantage d’exportations russes vers l’Asie – les infrastructures et autres contraintes logistiques pourraient entraîner une perte substantielle de l’approvisionnement russe. Nous avons révisé à la hausse nos hypothèses de prix du pétrole de 5 USD/baril pour 2022 et 2023. Les prix des denrées alimentaires ont également été affectés, avec des prix du blé en hausse de 44% depuis décembre 2021 et l’indice des prix alimentaires de l’ONU en hausse de 18%.

L’impact sur l’inflation de l’IPC de la zone euro a été plus rapide que prévu, les composantes alimentaire et énergétique ayant récemment bondi et, en combinaison, représentant plus de 60% de l’inflation globale de l’IPC au cours des derniers mois. Cette répercussion rapide peut être liée à la forte hausse des anticipations d’inflation à court terme de la zone euro révélée dans diverses enquêtes. Cette hausse des attentes pourrait également refléter le risque persistant d’un choc d’offre beaucoup plus sévère en cas d’arrêt soudain et total de l’approvisionnement en gaz russe vers l’Europe. Ce risque a été évité jusqu’à présent, mais il reste élevé tant que le conflit se poursuit. Le rationnement du gaz aux utilisateurs industriels serait probable dans un tel scénario et il serait difficile, dans de telles circonstances, de voir la zone euro éviter une récession fin 2022/début 2023 compte tenu de l’ampleur des expositions, en particulier en Allemagne.

Resserrement des marchés du travail et pressions salariales

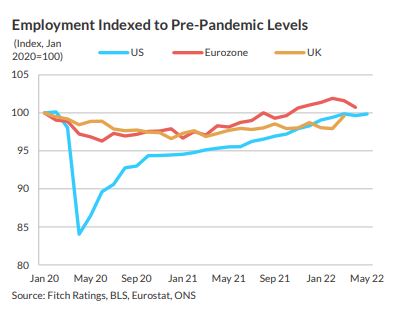

Les marchés du travail sont restés un point positif, la reprise ayant été secouée par des chocs. La croissance de l’emploi aux États-Unis et en Europe est restée forte en 2022 et l’emploi dépasse désormais légèrement les niveaux d’avant la pandémie (janvier 2020) dans la zone euro et s’est presque entièrement rétabli aux États-Unis. La reprise de l’emploi aux États-Unis a été plus rapide que ce à quoi nous nous attendions il y a un an, prenant environ deux ans par rapport aux creux de la pandémie plutôt que deux ans et demi. Les taux de chômage ont également baissé plus rapidement que prévu et sont maintenant bien inférieurs aux taux d’avant la pandémie dans la zone euro et au Royaume-Uni. La forte croissance des postes vacants est une preuve supplémentaire de la vigueur de la demande de main-d’œuvre.

La récente résilience de la croissance de l’emploi reflète en partie la réouverture en cours des activités du secteur des services après l’assouplissement des restrictions liées à la pandémie au début de 2022. Les secteurs des loisirs et des transports (L&T) les plus exposés aux perturbations dues à la distanciation sociale sont généralement à forte intensité de main-d’œuvre et, par conséquent, la reprise ici est riche en emplois. Les emplois L&T aux États-Unis ont augmenté de 3,5% depuis le début de l’année, contre une expansion de 1,8% des emplois dans le secteur privé. Avec un taux d’emploi de L&T encore inférieur de 2,4 % aux niveaux d’avant la pandémie, il semble que cette dynamique ait encore perduré. Ceci est soutenu par la vigueur récente des soldes PMI des services aux États-Unis et en Europe et par l’expansion rapide du secteur L&T illustrée dans les données mensuelles du PIB du Royaume-Uni pour mars et avril. La réouverture du tourisme international stimule clairement la demande de main-d’œuvre en Italie, en Espagne et en France.

Toutefois, la reprise de l’emploi s’est accompagnée de déséquilibres croissants et importants entre l’offre et la demande de main-d’œuvre, en particulier aux États-Unis et au Royaume-Uni. Cela est évident dans la baisse des taux de chômage, une augmentation du ratio des postes vacants par rapport au chômage et les réponses des enquêtes auprès des entreprises aux questions sur les pénuries de personnel et l’inflation des salaires. Sur la base des tendances historiques à long terme, il a été surprenant de voir des signes aussi clairs de pénuries de main-d’œuvre généralisées alors que l’emploi reste encore légèrement inférieur aux niveaux d’avant la pandémie et que les ratios emploi-population sont encore très déprimés.

Divers facteurs sont à l’origine de cette situation, notamment une baisse soutenue des taux d’activité aux États-Unis et au Royaume-Uni, due aux personnes âgées. La population active américaine n’a pas augmenté depuis avant la pandémie malgré une population adulte en expansion, tandis que la population active britannique est environ 1% plus petite qu’en janvier 2020. Un autre facteur a été une forte augmentation du roulement du personnel, en partie liée à une proportion croissante de travailleurs quittant volontairement leur emploi. Il se peut que ces tendances s’avèrent être des changements temporaires liés à la pandémie, mais l’augmentation du nombre de postes vacants, accompagnée d’une réponse très lente de l’offre de main-d’œuvre, exerce une pression à la hausse sur les salaires. Les offres d’emploi (ouvertures) aux États-Unis ont bondi à 11 millions et sont maintenant le double du nombre de chômeurs. Les postes vacants au Royaume-Uni ont récemment dépassé le nombre de chômeurs, pour la première fois jamais enregistré.

Le bond du ratio des postes vacants au chômage (V/U) s’est accompagné d’une forte hausse de l’inflation des salaires aux États-Unis et au Royaume-Uni pour atteindre des sommets historiques. Le tracker des salaires américains de la Fed d’Atlanta (pondéré) a bondi à 6,6% en glissement annuel en mai, le plus haut niveau depuis le début des données en 1997; l’indice désaisonnalisé du coût de l’emploi a augmenté de 5,8 % en glissement trimestriel annualisé au 1T22; et la rémunération horaire moyenne a augmenté de 5,4 % en glissement annuel au cours de la période de trois mois se terminant en mai. Au Royaume-Uni, les gains moyens (y compris les primes) ont augmenté de 7% en glissement annuel au cours des trois mois se terminant en mars et de 9,9% en glissement annuel en mars même. Ces chiffres de croissance des salaires nominaux sont bien au-dessus de ce qui pourrait être considéré comme un niveau durable à long terme compatible avec l’objectif d’inflation de 2 % et les salaires réels augmentent en ligne avec la croissance tendancielle de la productivité du travail (qui est d’environ 1,5 % aux États-Unis). En outre, la hausse des ratios V/U indique une nouvelle accélération des salaires. Dans la zone euro, les salaires ont également augmenté parallèlement à une forte hausse des postes vacants et à une baisse du taux de chômage. Cependant, les déséquilibres sur le marché du travail semblent moins intenses – reflétant en partie une reprise complète des taux d’activité – et l’inflation salariale reste assez faible, à moins de 3 %.

Politique monétaire restrictive à rétablir

La croissance élevée et croissante des salaires nominaux aux États-Unis et au Royaume-Uni soulève la perspective que le choc d’inflation devienne autosuffisant. Dans le climat actuel, il est clair que les entreprises répercutent les coûts plus élevés des matériaux, de l’énergie et d’autres intrants sur les consommateurs et qu’elles feraient probablement de même en réponse à une augmentation des coûts de main-d’œuvre. Les données des comptes nationaux suggèrent que les coûts de main-d’œuvre représentent environ 30% des coûts totaux pour les entreprises américaines et que la masse salariale absorbe environ les deux tiers de la valeur ajoutée, ce qui illustre le potentiel d’une spirale salaires-prix qui commence à se développer. La hausse de l’inflation des services aux États-Unis suggère que l’inflation est en train de s’intégrer. Une forte baisse des dépenses de consommation réelle causée par une baisse des revenus réels pourrait modifier la volonté des entreprises de répercuter des coûts plus élevés sur les consommateurs. Mais avec une croissance robuste de l’emploi et des salaires, les perspectives à court terme pour les revenus réels des ménages et les dépenses de consommation semblent toujours solides. En d’autres termes, il ne semble pas que la hausse de l’inflation entraînera « automatiquement » une chute de la consommation réelle qui atténuerait les pressions inflationnistes.

Dans ce contexte, la pression monte pour que la Fed et la Boe augmentent rapidement les taux d’intérêt à des niveaux qui commenceront réellement à restreindre la croissance de la demande intérieure – c’est-à-dire au-dessus du taux dit « neutre » qui ne stimule ni ne contraint l’économie. Nous pensons maintenant que c’est là que la Fed se dirige et nous nous attendons à des hausses de 50 pb à chacune des quatre prochaines réunions en juin, juillet, septembre et novembre, puis deux autres au 1T23. Cela porterait le taux des fonds fédéraux à 3,5% d’ici le 1T23, bien au-dessus du taux neutre à long terme de 2,4% indiqué dans le Résumé des projections économiques de la Fed. Au Royaume-Uni, nous nous attendons maintenant à ce que la Boe augmente les taux à 2% d’ici la fin de 2022 et à 2,5% d’ici le 4T23. Encore une fois, cela serait supérieur aux estimations du taux « neutre » de l’ordre de 1% à 2%, telles que citées par les responsables de la BOE.

L’inflation sous-jacente et la croissance des salaires sont nettement plus faibles dans la zone euro qu’aux États-Unis. Mais avec une inflation à des niveaux record et des pressions sur les prix de base qui s’ajoutent désormais à la flambée des prix de l’énergie et des denrées alimentaires, la BCE a également annoncé son intention de commencer à normaliser les taux directeurs. Après la fin de son programme d’achat d’actifs et une hausse attendue de 25 pb du MRO en juillet, comme cela a été chorégraphié, nous nous attendons à ce que la BCE poursuive avec une hausse plus forte de 50 pb en septembre. Par la suite, nous nous attendons à ce que les hausses de taux se poursuivent plus progressivement compte tenu des perspectives de croissance fragiles de la zone euro et de la baisse de l’inflation sous-jacente. Nous prévoyons une nouvelle hausse de 25 pb en décembre, suivie de deux autres au 1S23 pour porter le MRO à 1,5%. Cela laisserait le taux de dépôt à la limite inférieure de l’estimation de 1% à 2% du taux neutre cité par certains responsables de la BCE. Étant donné que nous nous attendons à ce que les prix de l’énergie agissent comme un frein à l’inflation annuelle en 2023, les taux n’auront peut-être pas besoin d’augmenter autant pour exercer la pression à la baisse requise sur les prix.

Implications pour la croissance

Cela fait longtemps que l’économie mondiale n’a pas dû vivre avec des paramètres restrictifs de politique monétaire américaine. L’épisode de normalisation de la politique de la Fed sous Janet Yellen en 2017 et 2018 a porté les taux à seulement 2,5%, où ils ne sont restés que huit mois avant d’être à nouveau réduits. La dernière fois que les taux d’intérêt américains ont été au-dessus de la neutralité, c’était en 2006, bien qu’à 5 %, ils aient été beaucoup plus élevés que ce à quoi nous nous attendions. L’économie américaine semble actuellement beaucoup plus résistante aux hausses de taux qu’elle ne l’était alors, compte tenu de la santé du secteur bancaire, des ratios dette et service de la dette /revenu des ménages beaucoup plus faibles, et des soldes financiers plus solides des ménages soutenus par l’épargne accumulée pendant la pandémie. La part de la dette hypothécaire à taux fixe est également beaucoup plus élevée maintenant et il est très difficile de soutenir qu’il y a eu un surinvestissement massif dans le logement.

Néanmoins, l’histoire fournit quelques leçons qui donnent à réfléchir. Presque toutes les récessions américaines de l’après-guerre – telles que définies par le National Bureau of Economic Research – ont été précédées d’une forte hausse du taux des fonds fédéraux. Dans l’ensemble, la dette du secteur non financier par rapport au PIB (y compris les ménages, les entreprises et le gouvernement) est nettement plus élevée aujourd’hui qu’en 2006. Et un facteur inconnu cette fois est la façon dont le resserrement quantitatif peut influencer les marchés financiers, les prix des actifs et l’appétit pour le risque après des années de liquidité facile. Le bilan de la Fed devrait chuter de près de 15 % du PIB d’ici fin 2024. Cela souligne la probabilité que les rendements obligataires américains à long terme augmentent encore à mesure que les taux directeurs s’ajustent. La hausse des taux hypothécaires américains a déjà eu un impact sur la demande de logements. Les rendements obligataires mondiaux subiront également des pressions à la hausse. La forte hausse de la dette libellée en dollars américains émise en dehors des États-Unis au cours de la dernière décennie pourrait également accroître l’impact mondial du resserrement de la politique monétaire américaine.

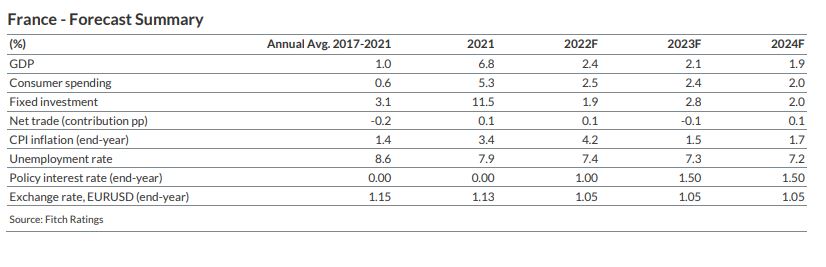

France

Nous avons abaissé notre prévision de croissance économique en France cette année à 2,4%, contre 3% dans le GEO de mars. La croissance économique trimestrielle au 1T22 a été plus faible que prévu à -0,2%, contre notre prévision de 0,2%. La France n’est pas particulièrement dépendante de la Russie pour l’énergie ou le commerce, mais des perspectives d’inflation plus élevées, une intensification des perturbations de la chaîne d’approvisionnement et une activité plus faible en Europe en raison de la guerre en Ukraine devraient freiner davantage la croissance cette année et l’année prochaine.

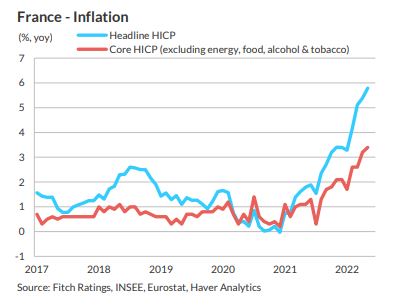

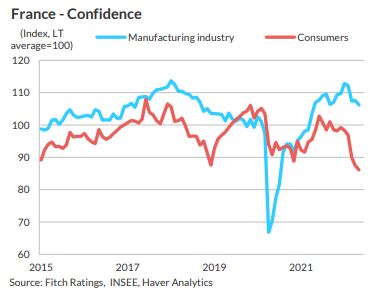

Les dépenses trimestrielles des ménages ont diminué au 1T22 et devraient rester modérées au cours des prochains trimestres. L’indicateur de confiance des ménages de l’Insee est encore tombé en dessous de sa moyenne à long terme en mai, reflétant en partie des anticipations de prix élevées et une faible évaluation des conditions des achats importants. Nous prévoyons maintenant une inflation globale de 4,2% d’ici la fin de 2022, contre 3% auparavant, compte tenu de la hausse des prix de l’énergie et des denrées alimentaires, ainsi que de la raffermissement de l’inflation sous-jacente.

L’impact inflationniste total des coûts élevés de l’énergie sera limité par les plafonds de prix de l’électricité du gouvernement, et compte tenu de l’accent mis par la France sur l’énergie nucléaire. Dans le même temps, l’assouplissement des restrictions liées au Covid-19 a soutenu une relance de la demande, l’indice PMI du secteur des services en mai indiquant toujours une forte expansion au 2T22. Les attentes d’une saison touristique solide devraient également soutenir la croissance au 2022.

La vigueur du marché du travail et l’épargne élevée constitueront également un tampon pour les ménages. Le chômage est tombé à 7,3% au 1T22, et nous nous attendons à ce qu’il continue de baisser progressivement tout au long de l’horizon de prévision. Étant donné que les postes vacants et les plans d’embauche demeurent élevés, et que le taux d’activité est supérieur aux niveaux d’avant la pandémie, la croissance des salaires devrait également s’accélérer cette année.

Les perspectives de l’industrie sont plus mauvaises. La production industrielle française et l’indicateur climatique manufacturier de l’Insee ont reculé depuis le début de l’année, alors que la perturbation de la chaîne d’approvisionnement s’est intensifiée avec la guerre en Ukraine et les confinements en Chine. L’activité manufacturière restera atone. L’indice PMI manufacturier de la France est tombé à son plus bas niveau depuis octobre 2021 en mai, dans un contexte d’exportation difficile, de pénuries continues de composants et de coûts élevés. L’amélioration des conditions commerciales, conjuguée à la baisse de l’inflation, devrait stimuler les dépenses des ménages et l’activité de production et d’investissement des entreprises en 2023, et nous prévoyons ainsi une croissance de plus de 2% en 2023.

Perspectives économiques mondiales pour juin 2022 (version complete) :