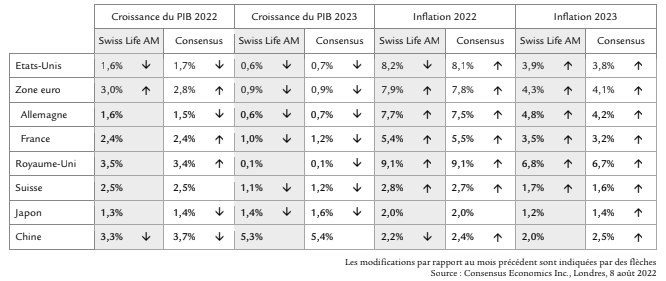

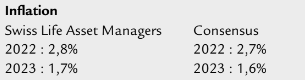

Swiss life Am nous dévoile les perspectives économiques et financières pour septembre 2022. En effet, malgré les interventions politiques, la hausse des prix de l’énergie en Europe va encore aviver l’inflation.

Swiss life Am : Perspectives économiques

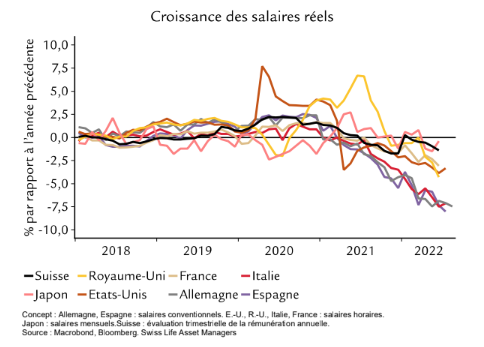

Graphique du mois

Dans les pays industrialisés, les salaires nominaux ne suivent pas le rythme de l’inflation. Les pertes de salaire réel sont les plus marquées en Allemagne et au sud de l’Europe, où les économies font face à un choc exogène des prix de l’énergie. Dans les négociations salariales, la sécurité de l’emploi a souvent plus de poids que les hausses de salaire.

La France, la Suisse et le Japon, grâce à une inflation plus faible, et le monde anglo-saxon, grâce à une hausse des salaires plus forte, ont un peu mieux préservé leur pouvoir d’achat. Après une forte croissance surprise au 1er semestre dans la zone euro, due à des effets de rattrapage, un net fléchissement de la consommation des ménages sur les trimestres à venir est prévisible.

Etats-Unis : Sprint intermédiaire

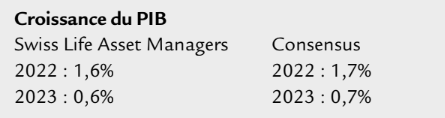

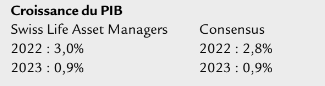

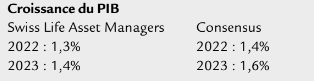

Aux Etats-Unis, les chiffres de l’activité pour le 3e trimestre restent étonnamment solides. Seule exception, l’immobilier résidentiel, qui a poursuivi sa chute en juillet. En termes réels, les ventes au détail et la production industrielle ont continué d’augmenter et les chiffres du marché de l’emploi en juillet ont nettement dépassé les attentes. A la clôture de la rédaction, l’indicateur en temps réel « GDPNow » de la Fed d’Atlanta affichait une croissance du PIB annualisée de 1,6% au 3 e trimestre. Une donnée conforme à nos prévisions, voulant qu’un repli du PIB au 1er semestre 2022 ne soit qu’un passage à vide et non le début d’une authentique récession.

Cependant, la croissance est fragile et tend à s’affaiblir. Certes, le moral des ménages est sorti des abîmes historiques, grâce à la baisse des prix à la pompe et au rebond temporaire des places boursières. Mais c’est justement cet assouplissement des conditions financières qui a poussé la Fed à freiner des deux pieds pour contenir l’inflation. Deux autres facteurs viennent en outre motiver le maintien de notre prévision d’une récession l’an prochain : le moral des entreprises se dégrade, et les ménages américains ont dû réduire leur taux d’épargne à 5%, sous la moyenne, pour maintenir la consommation.

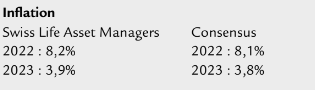

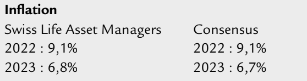

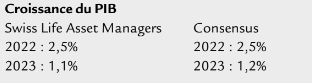

Pour la première fois depuis février 2021, l’inflation américaine a surpris à la baisse. Conséquence de la baisse des prix à la pompe en juillet, l’inflation globale a baissé, passant de 9,1% à 8,5% – là où les enquêtes Bloomberg prévoyaient 8,7%. L’inflation sous-jacente, qui exclut l’énergie et l’alimentation, a également reculé. Des indicateurs alternatifs de l’étendue de l’inflation, comme l’inflation médiane, mesurant la hausse de prix d’un bien de consommation moyen, ainsi que la forte hausse des loyers et valeurs locatives, suggèrent toujours la nécessité d’une action de politique monétaire à grande échelle.

Zone euro : Une récession sans chômage ?

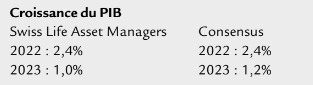

Tour à tour, les indices des directeurs d’achat de l’industrie dans la zone euro glissent sous le seuil fatidique des 50 points, soit un repli de l’activité par rapport au mois précédent. La majorité des entreprises signalent une diminution des commandes. Ainsi s’éteint lentement l’espoir qu’une détente des soucis logistiques alimente, au moins à court terme, une reprise du secteur industriel. La constitution du secteur des services est moins homogène, et reste très solide en France et en Espagne. Un constat est frappant dans toutes les enquêtes : malgré des perspectives plus sombres, les entreprises indiquent ne pas prévoir de suppressions de postes pour l’instant.

Dans les précédents cycles, on a vu des reprises sans croissance de l’emploi. La thèse actuelle marque une différence : le changement démographique et la pénurie de main-d’oeuvre qualifiée tant déplorée pourraient conduire à un découplage entre marché de l’emploi et dynamique récessive. Seul le temps dira si le chômage augmentera ces prochains mois moins que lors des cycles précédents, car c’est un indicateur retardé. En attendant, nous surveillerons la gestion de la crise énergétique et les élections italiennes.

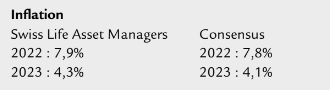

Les premières données sur l’inflation au niveau du consommateur ont été publiées lors de l’établissement de ce document. Dans toute la zone euro, les taux d’inflation ont largement dépassé la cible de la BCE. Les pays où l’énergie pèse très lourd dans l’indice des prix à la consommation affichent les plus forts taux, alors que ceux où l’Etat fixe davantage les prix enregistrent des taux plus bas. La faiblesse de l’euro devient une source d’inflation supplémentaire.

Allemagne Politique de prix net neutre

Le 1er semestre a été plus solide que prévu, après une révision à la hausse de la croissance du PIB au 1er trimestre à 0,8% et une croissance de 0,1% au second. La consommation privée en particulier a été très favorable. Mais c’est justement pour les ménages que l’inconfort grandit au 2e semestre, les hausses de salaire ne pouvant pas suivre le rythme de l’inflation. En conséquence, le climat de consommation bat des records à la baisse de mois en mois. Un pessimisme croissant observé également parmi les prestataires de services. Le PMI du tertiaire vient de glisser encore plus sous le seuil de croissance, selon l’enquête ifo, les prévisions et intentions d’embauche se sont nettement dégradées, en particulier dans l’hôtellerie-restauration.

Après un besoin de rattrapage né du covid et assouvi lors de l’été, l’hiver est envisagé avec inquiétude. Dans l’industrie, toujours d’après l’indice ifo du climat des affaires et le PMI, les prévisions sont étonnamment stables, quoiqu’à un faible niveau. Ces prochains mois, il faudra également compter sur un reflux du secteur, en raison de la crise énergétique qui menace ainsi que de l’essoufflement cyclique national et mondial.

La taxe sur le gaz facturés par les fournisseurs aux consommateurs et l’allègement fiscal pour les consommateurs sous forme de baisse de la TVA s’équilibrent en termes nets. En l’absence d’autres interventions politiques, les prix de gros de l’énergie restent donc les moteurs principaux de l’inflation. Après les récentes nouvelles hausses massives, nous relevons nos prévisions d’inflation et tablons sur une augmentation approchant 10% dans les mois à venir. La fin du ticket de transport à 9 euros et des remises à la pompe en septembre vont également faire augmenter les prix. Une grande incertitude règne pour les prévisions de 2023.

France : Une rentrée difficile

En France, la première semaine de septembre marque traditionnellement la fin des vacances d’été. La rentrée est un temps fort plus que majeur, pour les écoles comme pour les acteurs politiques. Après des élections législatives qui l’ont mis en difficulté, le président Emmanuel Macron doit batailler ferme pour obtenir une solide majorité, surtout cette année. Au vu des débats sur la perte du pouvoir d’achat des ménages français, thème déjà présent lors de la campagne électorale, il existe un large consensus pour exploiter autant que possible la marge de manuvre budgétaire. Il est intéressant de noter que le moral des ménages s’est légèrement amélioré en août. Toutefois, la crise énergétique qui menace assombrit l’humeur des entreprises.

D’après les indicateurs avancés, le PMI industriel français a également glissé sous le seuil de croissance en août, s’inscrivant à 49,0 points. Le secteur tertiaire conserve une meilleure dynamique : le PMI des services, à large assise, reste en territoire de croissance. Le tourisme notamment, après deux années sous contrainte de la pandémie, vient de connaître une très belle saison estivale.

Parmi les quatre grandes nations de l’union monétaire, la France se distingue par un taux d’inflation comparativement faible. Une large part des prix composant l’indice des prix à la consommation est fixée par l’administration, ce qui atténue la pression inflationniste, tout comme la part plus faible des composantes énergétiques. D’autres mesures administratives sont prises pour lutter contre l’inflation. Ainsi, un plafond de 3,5% a été défini pour le cycle de fixation des loyers de cette année et une mesure similaire est déjà envisagée pour l’année prochaine.

Royaume-Uni Prix de l’énergie triplés

Comme en Europe continentale, le Royaume-Uni devrait basculer en stagflation ces prochains mois. Après des mois de données économiques étonnamment bonnes, les résultats des enquêtes ont nettement reculé en août : le PMI industriel a connu un effondrement en règle avec un mois de retard sur la zone euro, en raison d’une baisse des commandes. Le PMI des services a mieux résisté, même si le moral des ménages est en chute libre. La préoccupation majeure de la population est le plafonnement du prix du gaz et de l’électricité, que l’autorité de régulation Ofgem relèvera de 80% au 1 er octobre.

Après une première hausse déjà corsée de 54% en avril, le coût annuel de l’énergie va presque tripler pour un ménage moyen, de 1277 £ en début d’année à 3549 £ en octobre 2022. En juin, les salaires réels étaient déjà inférieurs de 4% par rapport à 2021, et la tendance est à la baisse. La consommation des ménages va en pâtir, ce qui conforte notre hypothèse d’un glissement vers une récession, probablement légère, au Royaume-Uni. Les responsables politiques vont agir pour contrer la situation, à un coût budgétaire monu-

mental. Grâce au transfert direct de 400 £ par ménage, le « Cost of Living Support Package » déjà adopté devrait apporter un léger soulagement, et les deux candidats à la présidence du parti conservateur laissent entrevoir d’autres mesures.

En octobre 2022, l’inflation britannique va approcher 12% en raison du relèvement du plafonnement du prix du gaz et de l’électricité. Et un autre menace en janvier 2023, si les politiques ne réagissent pas. Selon nous, le Royaume-Uni devrait donc afficher en 2023 l’inflation moyenne la plus élevée parmi les grands

pays industrialisés.

Suisse Une situation privilégiée

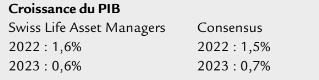

A la grande différence de la plupart des autres grandes économies, aucun augure de récession immédiate ne plane au-dessus de la Suisse. L’indice de l’activité économique hebdomadaire a continué sa hausse tout le mois de juillet durant. Les divers indicateurs du moral des entreprises affichent également une croissance au 3 e trimestre.

Un constat positif favorisé notamment par la forte dynamique de l’économie intérieure et un marché de l’emploi toujours solide. Les ménages suisses souffrent moins d’une baisse du revenu réel disponible, alors même que leur moral a chuté dernièrement. La dernière édition de cette enquête trimestrielle date de juillet, et l’indice qui en résulte est inférieur au point bas connu lors de la pandémie.

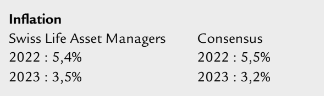

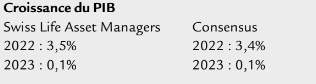

La guerre en Ukraine et le risque de pénurie d’électricité pèsent sur le moral. Un paramètre dont nous tenons compte depuis longtemps. Nous prévoyons également des effets entravant la dynamique conjoncturelle sous la forme d’une demande à l’exportation plus faible et d’une hausse des coûts de financement. La prudence de notre prévision initiale concernant la croissance du PIB pour 2023 est devenue celle du consensus. Toutefois, avec les prévisions de croissance ajustées, l’économie suisse devrait une fois de plus traverser les futurs mois de crise sans trop de dégâts.

Lors de la traditionnelle réunion des banquiers centraux à Jackson Hole, le président de la BNS a souligné qu’en Suisse également, d’autres relèvements de taux restent nécessaires pour contrer l’inflation. La récente appréciation du franc par rapport à l’euro atténue la hausse des prix à l’importation, ce qui n’est pas pour déplaire à la BNS. Depuis mai, le taux de variation annuelle des prix à la production et à l’importation n’augmente plus.

Japon 2+2 = plus de semi-conducteurs ?

Fin juillet, Tokyo et Washington ont organisé leur première rencontre économique « 2+2 ». Parmi les sujets abordés, le renforcement des chaînes logistiques, la protection des nouvelles technologies et la stabilisation de l’approvisionnement énergétique. Selon la presse nippone, un centre commun de recherche sur les puces semi-conductrices devrait être établi sur l’archipel. L’objectif est de maîtriser le risque de pénurie de semi-conducteurs si les tensions entre Pékin et Taïwan venaient à s’envenimer. Cet institut de recherche est l’une des nombreuses mesures du gouvernement Kishida visant à réduire la dépendance du pays aux fournisseurs de semi-conducteurs étrangers. Une volonté motivée notamment par les problèmes de production de l’industrie automobile, fleuron de l’économie japonaise, en raison des difficultés logistiques liées à la pandémie.

Bien que la production industrielle ait gagné 9,2% en juin, elle reste inférieure de 3% à son niveau antérieur à la pandémie ; la production de véhicules automobiles est même inférieure de 15% par rapport à 2019. Les investissements à long terme ne protègeront pas le Japon d’un ralentissement au 2e semestre. En août, le PMI industriel était au plus bas depuis janvier et l’indice des commandes à l’export chutait encore, de 48,8 à 47,0. Le PMI des services montre également des signes de faiblesse en raison du nombre record de cas de covid, et glisse sous le seuil de croissance de 50 points.

Au Japon aussi, la pression inflationniste croît encore. L’inflation globale et la sous-jacente, excluant l’énergie et les produits alimentaires frais, ont gagné chacune 0,2 point de pourcentage en juillet, à respectivement 2,6% et 1,2%. La hausse de la première est portée par les prix de l’alimentation hors produits frais et de la téléphonie mobile. La seconde a crû du fait de l’affaiblissement du yen.

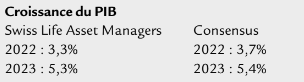

Chine Un essor entravé

L’économie chinoise a entamé le 2e semestre de manière bien moins vigoureuse que prévu. En juillet, les taux de croissance annuelle des ventes au détail, des investissements et de la production industrielle étaient inférieurs au mois précédent. Nous avons donc abaissé, pour la deuxième fois de l’année, notre prévision de croissance, de 3,5% à 3,3%.

Depuis le confinement de Shanghaï, désastreux sur le plan économique, la Chine a élaboré une stratégie covid qui prévoit un déconfinement bien plus rapide, mais dans un cadre bien plus restreint. Une tactique qui a permis à l’activité économique de se reprendre, et les indicateurs de mobilité restent à des niveaux élevés malgré la flambée de cas de covid. Mais l’incertitude qui menace nuit gravement au moral de la population.

L’indice chinois du moral des ménages persiste à un niveau historiquement bas et entrave ainsi considérablement le potentiel de reprise. De plus, la morosité des perspectives économiques nourrit la réticence des ménages à devenir propriétaires, dégradant un peu plus un secteur immobilier déjà mal en point. Certes, le gouvernement introduit des mesures d’assouplissement pour atténuer la pression baissière sur ce dernier. Nous n’attendons pour autant pas de revirement de tendance tant que la stratégie zéro covid alimentera la déprime et que Pékin se concentrera sur le désendettement du secteur immobilier.

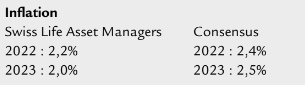

En juillet, l’inflation chinoise était de 2,7%, moindre que prévu ; nous avons donc ajusté à la marge notre prévision annuelle, de 2,3% à 2,2%. Alors que la hausse des prix de l’énergie recule quelque peu, l’inflation sous-jacente est très faible (0,8%) en raison de l’ébranlement de la confiance de la population. En d’autres termes, la banque centrale chinoise a encore de la marge pour soutenir l’économie.

Retrouver ci-dessous les perspectives des marchés financiers