Deuxième trimestre 2024 finance durable

En 2024, d’après l’analyse sur la finance durable, les émissions de dettes ESG ont démarré fort avec 409 milliards de dollars, malgré une prévision de ralentissement au second semestre. ING a mobilisé 24,7 milliards d’euros au premier trimestre grâce à des prêts et obligations verts. Les nouvelles exigences réglementaires influencent les émissions de Sustainability Linked Bonds et Loans.

Emissions de dettes ESG : un ralentissement après un début d’année dynamique

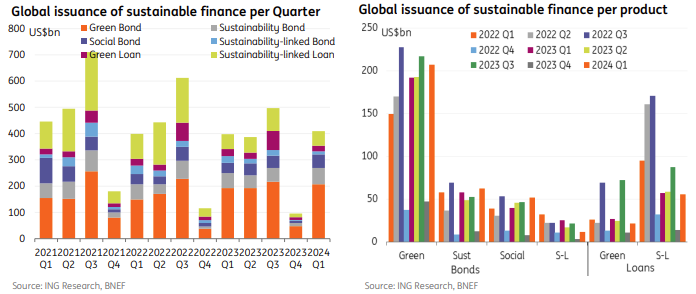

Après une baisse l’année précédente, les émissions de dettes ESG ont commencé 2024 sur une note encourageante, atteignant un total de 409 milliards de dollars au premier trimestre. Ce chiffre est légèrement supérieur à la moyenne trimestrielle depuis 2021 et aux chiffres des premiers trimestres des deux dernières années, qui étaient juste en dessous de 400 milliards de dollars. Les obligations durables ont cumulé 62 milliards de dollars, dépassant la moyenne trimestrielle de 48 milliards de dollars, tandis que les obligations sociales ont totalisé 52 milliards de dollars, bien au-dessus de la moyenne de 42 milliards de dollars.

SLB et SLL : vers une maturité et une structuration accrues

En revanche, les émissions de Sustainability Linked Bonds (SLB) et Sustainability Linked Loans (SLL) ont été bien en deçà des moyennes trimestrielles depuis 2021. Cette baisse peut s’expliquer par une prudence accrue des émetteurs face à de nouvelles exigences et à un renforcement des obligations de reporting réglementaires. La directive CSRD impose davantage de standardisation, de formalisme, de transparence et d’audit, poussant les entreprises à s’engager fermement dans leur stratégie ESG et à être transparentes sur leur impact environnemental. De plus, les nouvelles directives de la LMA pour les SLL à partir de 2023 exigent des objectifs annuels comparables à ceux des pairs pour mesurer leur pertinence et ambition. Ces directives poussent les entreprises à revoir la granularité de leurs approches et à fixer des objectifs à court terme dans le cadre des emprunts bancaires, en tenant compte des risques de greenwashing. Cette période de remise en question pourrait expliquer le report de nombreuses émissions en ce début d’année. Selon Laurent Bassi, responsable des financements durables chez ING France, “le ralentissement des émissions de SLB et de SLL pourrait être un point d’inflexion avant un développement d’un marché plus structuré et mature”.

Prévisions pour le second semestre : un ralentissement momentané

La croissance des émissions d’obligations ESG s’inscrit dans un contexte de dynamisme des émissions obligataires en général, avec des niveaux d’émission records dans la plupart des devises. De nombreux émetteurs ont cherché à profiter de l’aplatissement de la courbe des taux, anticipant une baisse des taux directeurs des grandes banques centrales. L’accumulation des risques et incertitudes au second semestre, notamment en raison des élections présidentielles américaines, a concentré les émissions au premier trimestre. Malgré un début d’année positif, les volumes mondiaux d’émission devraient rester inférieurs à ceux des années précédentes et similaires à ceux de 2023, avec une offre mondiale d’obligations ESG d’environ 1 000 milliards d’euros pour 2024. Les émissions en euros devraient atteindre environ 325 milliards d’euros, tandis que le marché en dollars devrait rester stable autour de 225 milliards d’euros (240 milliards de dollars). Une faible croissance est attendue pour les obligations ESG libellées dans d’autres devises, atteignant entre 260 et 270 milliards d’euros.

Méthodologie d’estimation

Ces prévisions sont basées sur la compilation des données disponibles. Bien que les émissions obligataires soient publiques, de nombreuses opérations bilatérales ne sont pas comptabilisées. Cela peut créer un biais, mais la compilation reste pertinente pour analyser la composition relative des modes d’émission et la répartition générale du marché de la dette ESG.

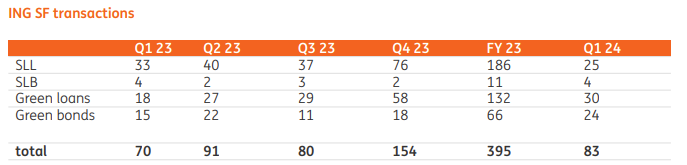

Performance de ING au début de l’année

Malgré le ralentissement du marché l’année dernière, ING a connu un bon début d’année, avec une forte activité dans les prêts et obligations verts. ING a mobilisé 24,7 milliards d’euros, une augmentation de 13% par rapport à la même période l’année précédente, avec 156 transactions durables conclues. La plupart des activités de financement durable d’ING ont eu lieu en zone EMEA (environ 70%), avec une croissance continue dans la région APAC. Aux États-Unis, malgré la volatilité, les volumes sont restés stables grâce aux obligations vertes, bien que les niveaux restent historiquement bas. Dans les régions EMEA et Amériques, les émissions de Sustainability-Linked ont diminué en raison d’une surveillance réglementaire accrue et, en Amériques, de l’incertitude politique.

Jacomijn Vels, responsable de la finance durable chez ING, déclare : « ING a continué d’enregistrer de bons résultats au premier trimestre pour les différents produits de finance durable. Cependant, les perspectives pour le reste de l’année sont incertaines en raison des incertitudes économiques et géopolitiques, et du processus de structuration des transactions devenu plus long et complexe en raison de la surveillance accrue des régulateurs ».

Découvrez aussi notre article à propos des investissements ESG : démythification des coûts