Dans cet article retrouvé les perspectives et les convictions des équipes de Candriam pour le 2ème semestre 2022, rédigées sous la direction de Florence Pisani, directrice de la recherche économique et Nadège Dufossé, responsable de l’allocation d’actifs chez Candriam.

Candriam : les points clés

Banques centrales… l’impossible équilibre parfait

Confrontées à une inflation élevée, les banques centrales doivent resserrer leur politique monétaire. En Chine, les autorités auront du mal à atteindre leur objectif de croissance pour l’année 2022. Aux Etats-Unis, tant que l’économie ne donnera pas de signes clairs de ralentissement, la Fed n’a d’autre choix que de continuer à appuyer sur la pédale de frein. Pour la BCE, convaincre les marchés qu’elle ne laissera pas les spreads souverains s’écarter « trop » sans réagir est urgent.

Allocation d’actifs : la flexibilité, seule voie pour une stabilité des portefeuilles ? (p. 5)

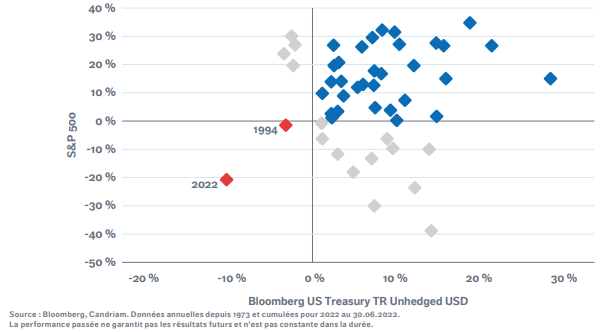

L’année 2022 n’est pas finie mais elle a été jusqu’à présent exceptionnellement négative tant pour les actions que pour les obligations. Ce dégonflement brutal sur les marchés financiers des valorisations les plus élevées résulte de chocs successifs : l’invasion de l’Ukraine par la Russie et le maintient par la Chine d’une politique “zéro covid” stricte. Le point pivot sur l’inflation et les anticipations de resserrement donnera le tempo pour ces prochains mois.

Figure 1 : Des performances négatives sur les actions et les obligations

Deux cygnes noirs

Ce dégonflement brutal sur les marchés financiers des valorisations les plus élevées résulte de chocs successifs et en partie inattendus qui nous précipitent de manière accélérée vers la fin du cycle. Le premier choc a eu lieu en février, avec l’invasion de l’Ukraine par la Russie. La très forte progression des prix des matières premières (le prix du pétrole a bondi de 47,6 % au 30.06.2022) qui en a résulté a accentué les pressions inflationnistes. En réaction, les banques centrales, et notamment la Fed dans un premier temps, ont ajusté leur trajectoire de resserrement monétaire, provoquant une hausse supplémentaire des taux.

Le second choc important provient de la Chine et de sa décision de maintenir une politique zéro Covid stricte, difficilement compatible avec le variant Omicron. Les fermetures massives qui ont eu lieu en avril – mai ont produit un double effet négatif : sur la croissance chinoise (révisée par le consensus de +5.5 % à 4.3 % pour 2022) et mondiale ainsi que sur les chaines d’approvisionnement. Un environnement ainsi beaucoup plus « stagflationniste » s’est mis en place, négatif à la fois pour les obligations et les actions.

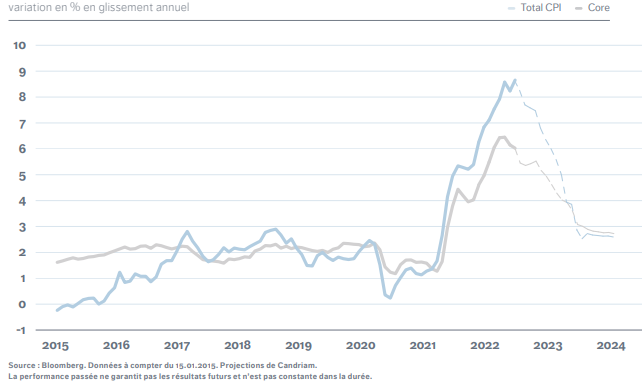

Nous sommes aujourd’hui confrontés à des anticipations de hausse de taux jamais vues depuis les années 70, aux Etats-Unis comme en Europe, les banques centrales étant obligées de réagir fortement pour contenir une inflation qui ne veut pas décélérer pour le moment.

Figure 2 : Trajectoire de l’inflation selon l’IPC américain

Le point pivot sur l’inflation et les anticipations de resserrement donnera le tempo pour ces prochains mois

Quelle est la prochaine séquence à attendre ? Anticipations de hausses de taux ne signifie pas qu’elles seront toutes passées au rythme attendu… le point pivot dans ces anticipations de marché sera atteint quand on aura le signal d’une réelle décélération de l’inflation et que le marché de l’emploi se détendra aux Etats-Unis. Le chemin à suivre reste très délicat pour les banques centrales. Elles conservent aujourd’hui leur crédibilité au prix d’un resserrement très rapide des conditions financières. « L’erreur » de politique monétaire n’est pas inévitable, mais au rythme actuel des anticipations de resserrement, on pourrait s’en approcher. Notre allocation d’actif dépendra avant tout pour la prochaine séquence de la capacité des banques centrales à réussir un atterrissage en douceur ou non de l’économie…

Chute des obligations et actions

L’année 2022 n’est pas finie mais elle a été jusqu’à présent exceptionnellement négative. Sur les 50 dernières années, nous n’avons jamais eu simultanément une telle performance négative sur les actions et les obligations américaines (respectivement -20,6 % et -9,1 % au 30.06.2022). En 1994, année qui nous a servi de cadre de référence, les performances obligataires étaient négatives, mais la performance des actions était proche de zéro à la fin de l’année. Peu d’actifs ont permis aux investisseurs de limiter les pertes de leur portefeuille en 2022 : l’énergie, les actions du Royaume-Uni, l’or, certaines stratégies

alternatives… A l’inverse les actions américaines (et notamment la technologie) ont le plus fortement souffert dans ce contexte. Les plus faibles niveaux de valorisation l’ont emporté

Quand faudra-t-il reprendre du risque dans les portefeuilles ?

Il est encore prématuré de se positionner durablement à l’achat sur les marchés financiers. L’allocation de Candriam reste pour le moment défensive et positionnée pour une phase de ralentissement économique, avec une décélération progressive de l’inflation à partir de cet été.

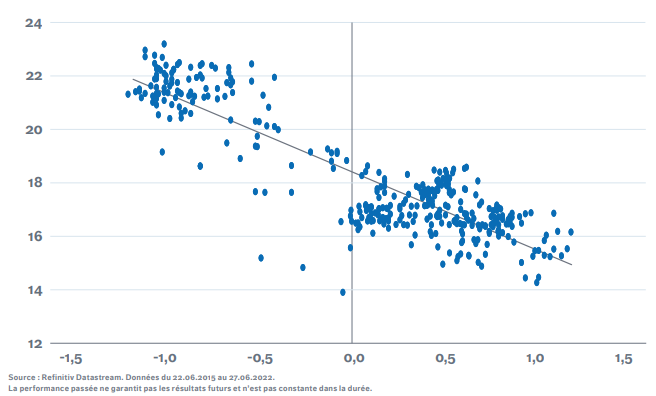

Figure 3 : La valorisation du marché américain est en ligne avec le niveau des taux réels

Des divergences régionales pourraient néanmoins apparaitre en 2022. Les actions européennes ont également souffert de la hausse des taux, mais contrairement aux actions américaines, elles intègrent une prime de risque supplémentaire. L’évolution des taux n’est par conséquent pas le seul moteur de performance en Europe : l’évolution des risques géopolitiques liés à une escalade des tensions avec la Russie et ou du risque de fragmentation de la zone Euro devraient renforcer ou réduire cette prime de risque. Les actions chinoises de leur côté sont probablement plus proches du bas de cycle et devraient bénéficier de mesures de soutien budgétaire et monétaire, une fois l’épidémie de Covid sous contrôle.

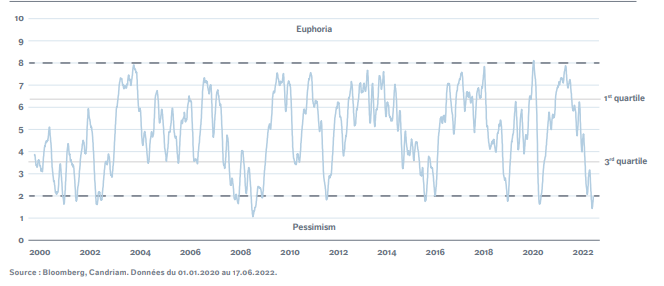

Dans cet environnement, si la volatilité a très fortement progressé sur l’ensemble des classes d’actifs (actions, obligations et devises), le seul signal positif dont nous disposons est un niveau de pessimisme extrême des investisseurs.

Figure 4 : Le sentiment des investisseurs révèle un pessimisme extrême

A court terme : une allocation positionnée pour un ralentissement

Notre allocation reste pour le moment défensive et positionnée pour une phase de ralentissement économique, avec une décélération progressive de l’inflation à partir de cet été. Nous privilégions ainsi des secteurs défensifs comme la santé et la consommation non cyclique pour les actions. Les valeurs technologiques pourraient présenter un attrait croissant dans ce contexte : forte correction des valorisations, impact plus limité des pressions inflationnistes sur les marges. Nous avons également progressivement rallongé notre duration (notamment avec des obligations gouvernementales américaines) et restons prudents sur le crédit à haut rendement en lui préférant le crédit « investment grade ». Nous protégeons également nos portefeuilles avec une diversification en faveur de l’or et de stratégies alternatives décorrélées

Quelles seront les étapes suivantes ?

Face à l’incertitude, la plus grande difficulté pour les investisseurs aujourd’hui est de rester maître du temps dans une accélération folle des cycles depuis le début de la pandémie de Covid-19 et une volatilité élevée sur l’ensemble des classes d’actifs. Il reste trop tôt pour tirer des conclusions définitives sur l’environnement d’investissement post-Covid mais ils doivent rester prêts à remettre en cause certains biais et croyances ancrés depuis 2008.

Le ralentissement de l’économie

Tout dépendra des données d’inflation, d’activité et du rythme de resserrement monétaire. Positionnée pour faire face au ralentissement en cours, nous sommes prêts à changer de braquet en fonction de l’évolution de l’économie et de la réaction des banques centrales. Dans nos scénarios les plus prudents, le ralentissement peut se renforcer et nécessiter un allégement de l’exposition aux actifs risqués (actions et crédit à haut rendement) alors que notre exposition aux obligations gouvernementales et nos stratégies de diversification et de couverture se renforcerait.

le ralentissement de l’économie.

A l’inverse, une sortie de ce ralentissement avec un atterrissage en douceur des économies nous permettrait de renouer avec une allocation plus durablement risquée et cyclique sur les actions et le crédit. Du côté des devises, une sortie de la phase actuelle devrait être pénalisante pour le dollar américain.

En attendant d’avoir plus de visibilité, nous pensons que le marché va devoir acter dans un premier temps le ralentissement de l’économie. Le marché des taux devrait être le premier à réagir en anticipant une baisse de la croissance et une stabilisation voire une baisse des anticipations de taux des banques centrales. Ce mouvement devrait amener les taux souverains à baisser. En anticipation, nous avons réduit notre short duration pour passer à neutre et avons pris plus spécifiquement une position de duration positive sur les taux US.

Le marché actions devrait réagir dans un second temps, celui-ci nécessitant que le mouvement de révisions à la baisse des croissances bénéficiaires soit engagé pour pouvoir rebondir de façon durable. Le mouvement des taux à la baisse devrait cependant être un catalyseur pour engager un nouveau mouvement de rotation vers les valeurs de croissance. Dans ce cadre, nous avons récemment augmenté notre exposition sur ces valeurs, notamment via le Nasdaq. Nos thématiques long terme favorisant l’innovation et la transition énergétique devraient également en être des bénéficiaires grâce à leur pricing power qui leur permettent de répercuter l’inflation sur les prix finaux. Ce dernier mouvement nous amène à avoir une allocation équilibrée en termes de style.

La plus grande difficulté pour les investisseurs aujourd’hui est de rester maître du temps dans une accélération folle des cycles depuis le début de la pandémie de Covid-19 et une volatilité élevée sur l’ensemble des classes d’actifs. Il reste trop tôt pour tirer des conclusions définitives sur l’environnement d’investissement post-Covid mais nous devons rester prêts à remettre en cause certains biais et croyances ancrés depuis 2008.

Retrouver l’étude complète ci-dessous