Sous la pression des mobilisations à l’échelle mondiale, les états n’ont d’autre choix que de se tourner vers les financier qui multiplient obligations et autres fonds « durables ». Cependant l’impact de cet ensemble de mesures vertes reste difficile à quantifier.

Après la crise de 2008, les financiers ont été pendant longtemps considérés comme l’ennemi public. 10 ans plus tard, la crise climatique réveille de vieilles craintes, même si l’an dernier Emmanuel Macron appelait à une réorientation financière plus respectueuse de l’environnement mais aussi plus durable, ce vœu a été récemment réitéré lors des incendies en Amazonie.

Alexandre Poidatz, porte-parole d’Oxfam France, émet l’avis suivant :

« On ne peut pas complètement le nier : d’après le GIEC [Groupe d’experts intergouvernemental sur l’évolution du climat], il faudrait 6 000 milliards de dollars [5 410 milliards d’euros] d’investissement chaque année pour suivre une trajectoire 2 °C. En ce sens, la finance représente autant un danger qu’une opportunité pour la planète »

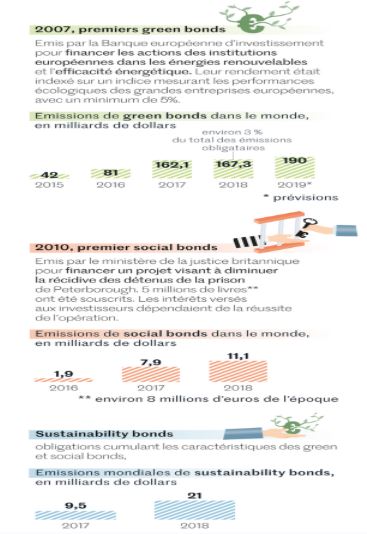

Les récents scandales et catastrophes climatiques ont poussé les financiers a développer des obligations vertes (green bonds) ainsi qu’à intégrer les critères ISR à leurs paramétrés de sélection. Glorieux bilans et ambitions démesurées se bousculent, aujourd’hui, l’investissement socialement responsable représenterait prés de 31 000 milliards de dollars, ce qui équivaut au quart de la gestion d’actifs aux Etats-Unis, et à la moitié en Europe.

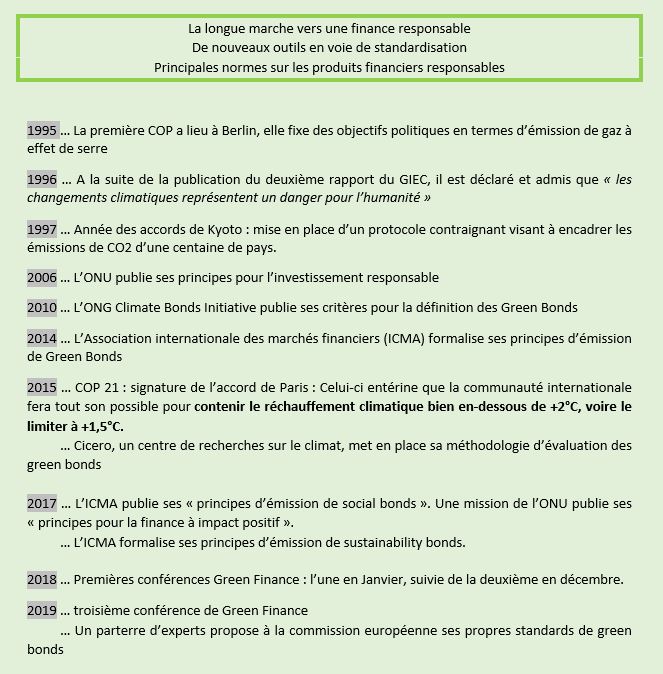

Si le concept d’ISR est né dans les années 1920, il ne répondait alors qu’à un impératif moral propre à l’Amérique puritaine de cette époque. Avec l’émergence de la notion de responsabilité sociale dans les années 1990, on ajoute à ce concept les critères environnementaux et de gouvernance (ESG). En 2006, l’ONU édicte les principes pour l’investissement responsable (PRI) incitant les investisseurs à intégrer les critères ESG.

Il demeure cependant difficile de mesurer l’impact de ces investissements. Concètement, en dehors du charbon qui peine aujourd’hui à se financer sur les marchés, l’investissement durable n’a eu aucun impact sur l’allocation des ressources. « Le problème, c’est que l’essentiel de la finance responsable est fondé sur des critères qui ne sont absolument pas harmonisés. Chacun y met à peu près ce qu’il veut, et tout fonctionne sur du déclaratif », estime Jean-Marc Jancovici, à la tête de Carbone 4, une société de conseil en stratégie bas carbone.

« Malgré de belles initiatives, il y a encore beaucoup de greenwashing et de socialwashing », estime Alexandre Poidatz d’Oxfam.

Selon une étude de l’organisation américaine Majority Action, les plus gros gérants d’actifs de la planète – BlackRock, Vanguard ou encore JP Morgan, tous signataires de PRI – continueraient non seulement à financer massivement les énergies fossiles, mais aussi à voter contre les résolutions climatiques présentées en assemblée générale. « En réalité, les acteurs s’autorégulent totalement sur ces sujets. Résultat, on se retrouve avec de belles idées a priori vertueuses, comme les green bonds, qui peuvent servir à financer l’extension de l’aéroport à Mexico », regrette pour sa part Dominique Plihon, économiste atterré et membre d’Attac.

Face à ce maigre bilan, une autre vision de l’investissement durable a émergé ces dernières années : la finance d’impact, consistant à investir dans des entreprises dont l’activité en tant que telle serait vertueuse. En France, des acteurs comme Mirova, Sycomore ou Ecofi Investissements ont développé des fonds à 100 % labellisés ISR. « Cela signifie, par exemple, que l’ensemble de nos portefeuilles sont en ligne avec un scénario à 2 °C », explique Philippe Zaouati, le directeur général de Mirova.

—

L’objectif de Green Finance selon Bruno Boggiani, CEO de Green Finance & Strateggyz est :

De centraliser les bonnes pratiques et les bonnes méthodologies de la finance verte, sur l’ensemble des critères E.S.G. ( sur l ensemble de la partie environnementale, sociale et de gouvernance )

Mettre en évidence les ruptures, les secteurs en retard à encourager, Inciter aux changements.

Mettre en avant les institutionnels, Asset Managers et experts de la finance verte.

Une véritable collaboration sociale sur la finance verte.

à destination des institutionnels et des asset managers qui font les marchés financiers,

près de 5 000 contacts, dont principalement 25% institutionnels ( caisse de retraites, mutuelles, assurances ), 25% asset managers

et un autre 50% composé de financial advisors, associations, fondations, private banking, familly office et investment banking

Green Finance, c’est avant tout, un média sur internet,

Articles, press release, dossiers thématiques,

Une communication axée sur des interviews, des débats, des newsletters, et des emplacements publicitaires.

Mais aussi des conférences et la gestion de vos events tels que les petits déjeuners

Une communication ultra ciblée à destination des institutionnels et asset managers sur la finance verte et leurs engagements

Le tout pour une plus grande collaboration sociale, avec un annuaire des véritables acteurs Green, sur un plan, principalement, qualitatif que quantitatif.

La finance verte n’est pas une nouvelle finance mais une finance corrigée

L’objectif de Green Finance est un cercle vertueux qui ne part pas du consommateur final mais des institutionnels qui vont soumettre leurs cahiers des charges aux Asset Managers,

qui a leurs tours, les Asset Managers vont soumettre aux corporates, les sociétés, et ces derniers vont prôner le Green aux consommateurs qui vont en bénéficier.