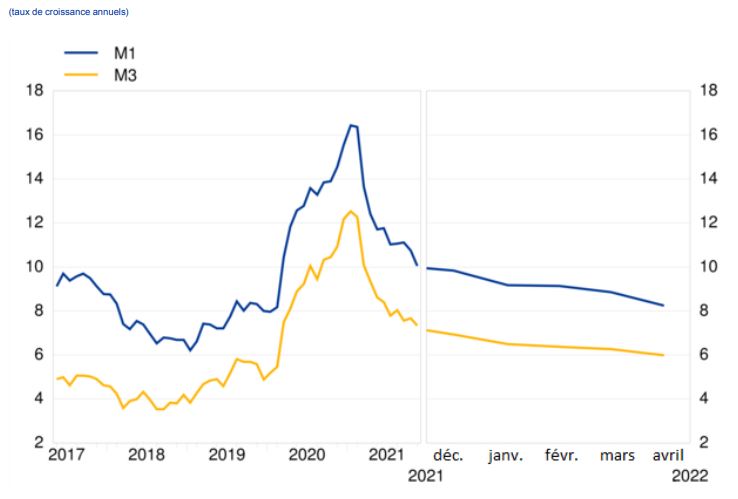

La Banque centrale européenne (BCE) fait ces publications sur l’évolution monétaires dans la zone euro. Selon la BCE, le taux de croissance annuel de l’agrégat large M3 est ressorti en baisse à 6,0% en avril 2022, après 6,3% en mars, s’établissant en moyenne à 6,2% au cours de la période de trois mois s’achevant en avril. Le taux de croissance annuel de l’agrégat monétaire étroit M1, qui inclut les billets et pièces en circulation et les dépôts à vue, a diminué, revenant à 8,2% en avril, après 8,8% en mars. Concernant le taux de croissance annuel des prêts aux ménages, en données corrigées, s’est établi à 4,5% en avril, sans changement par rapport au mois précédent.

L’agrégat monétaire large M3

Le taux de croissance annuel de l’agrégat large M3 est ressorti en baisse à 6,0% en avril 2022, après 6,3% en mars, s’établissant en moyenne à 6,2% au cours de la période de trois mois s’achevant en avril. Les composantes de M3 ont présenté les évolutions suivantes. Le taux de croissance annuel de l’agrégat étroit M1, qui inclut les billets et pièces en circulation et les dépôts à vue, a diminué, revenant à 8,2% en avril, après 8,8% en mars. Le taux de croissance annuel des dépôts à court terme autres que les dépôts à vue (M2-M1) s’est inscrit en hausse en avril, à 0,4% après – 0,3% en mars. Le taux de croissance annuel des instruments négociables (M3-M2) s’est inscrit en recul, à – 0,4% en avril, après 0,3% en mars.

Agrégats monétaires

S’agissant des contributions des composantes au taux de croissance annuel de M3, l’agrégat étroit M1 a contribué pour 5,9 points de pourcentage (après 6,3 points de pourcentage en mars), les dépôts à court terme autres que les dépôts à vue (M2 – M1) pour 0,1 point de pourcentage (après – 0,1 point de pourcentage) et les instruments négociables (M3 – M2) pour 0,0 point de pourcentage (comme le mois précédent).

Du point de vue des secteurs détenteurs de dépôts inclus dans M3, le taux de croissance annuel des dépôts des ménages s’est inscrit en baisse à 4,4% en avril, contre 4,6% en mars, et celui des dépôts des sociétés non financières s’est établi à 6,9% en avril, après 6,8% en mars. Enfin, le taux de croissance annuel des dépôts des institutions financières non monétaires (à l’exclusion des sociétés d’assurance et des fonds de pension) a diminué, s’établissant à 12,5% en avril, après 13,6% en mars.

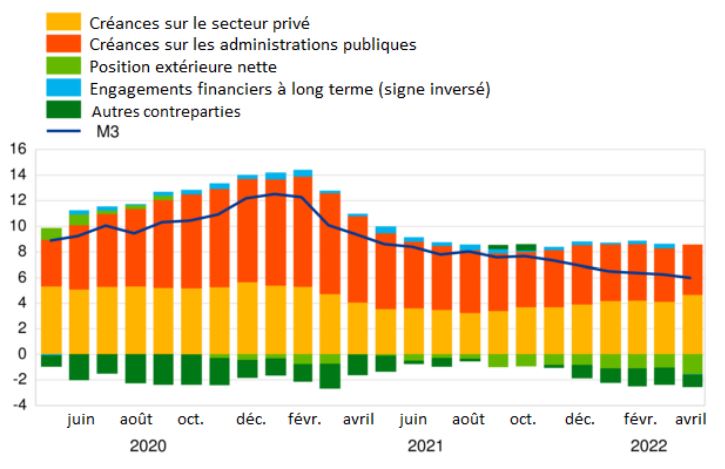

Contreparties de l’agrégat monétaire large M3

Traduisant les évolutions des postes du bilan consolidé des institutions financières monétaires (IFM) autres que M3 (contreparties de M3), le taux de croissance annuel de M3 en avril 2022 peut être décomposé de la façon suivante : les concours au secteur privé ont contribué pour 4,7 points de pourcentage (après 4,2 points de pourcentage en mars), les créances sur les administrations publiques pour 3,8 points de pourcentage (après 4,1 points de pourcentage), les engagements financiers à long terme pour 0,0 point de pourcentage (après 0,3 point de pourcentage), la position extérieure nette pour – 1,6 point de pourcentage (après – 1,1 point de pourcentage) et les autres contreparties de M3 pour – 1,0 point de pourcentage (après – 1,3 point de pourcentage).

Contributions des contreparties de M3 au taux de croissance annuel de M3

Créances sur les résidents de la zone euro

S’agissant de la dynamique du crédit, le taux de croissance annuel des financements totaux accordés aux résidents de la zone euro s’est inscrit en hausse à 6,2% en avril 2022, après 6,0% le mois précédent. Celui des créances sur les administrations publiques a diminué, s’inscrivant à 9,3% en avril, après 10,1% en mars, tandis que celui des concours au secteur privé est ressorti à 4,8% en avril, après 4,3% en mars.

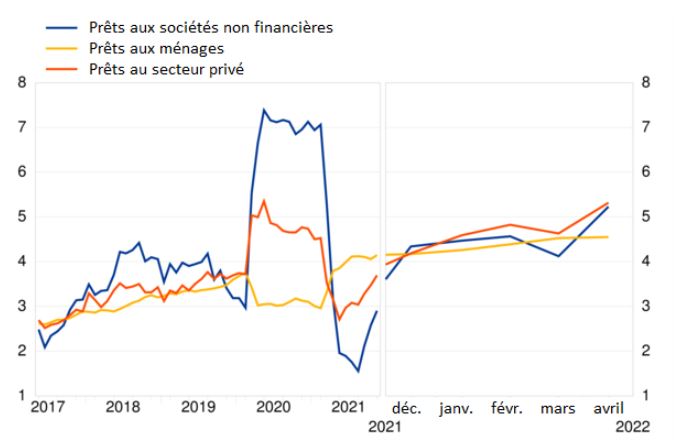

Le taux de croissance annuel des prêts au secteur privé (en données corrigées des cessions de prêts, de la titrisation et du cash pooling notionnel) a augmenté, ressortant à 5,3% en avril après 4,6% en mars. S’agissant des secteurs emprunteurs, le taux de croissance annuel des prêts aux ménages, en données corrigées, s’est établi à 4,5% en avril, sans changement par rapport au mois précédent, et celui des prêts aux sociétés non financières, en données corrigées, est ressorti en hausse à 5,2% en avril, après 4,1% en mars.

Prêts au secteur privé en données corrigées