Fitch-Rating – Entreprises EMEA : La détérioration de l’environnement macroéconomique et la montée des risques géopolitiques mettent les profils de crédit en péril.

Entreprises EMEA

Augmentation du risque de récession : Fitch Ratings s’attend à ce que l’intensification de l’inflation, combinée à des perspectives de croissance du PIB mondial réduites et à une politique monétaire plus stricte, soumette les profils de crédit des entreprises de la région EMEA à une pression croissante en 2023-2024. Cette situation pourrait être exacerbée par les effets supplémentaires du conflit en Ukraine, en particulier la possibilité d’une nouvelle interruption de l’approvisionnement en gaz.

Érosion de la demande : nous estimons que l’affaiblissement de la demande devrait avoir un effet limité sur la plupart des revenus des entreprises à court terme, car la demande refoulée existante crée encore une certaine marge de manœuvre face à l’environnement inflationniste et à la détérioration de la confiance des consommateurs et des entreprises. Mais nous sont devenus plus pessimistes pour 2023 2024 car nous prévoyons que le ralentissement économique général pèsent sur plusieurs secteurs alors que la dynamique de reprise post-Covid ralentit.

L’inflation des coûts doit toucher les marges : plusieurs secteurs ont été en mesure d’absorber une certaine l’inflation des matières premières au cours de l’année écoulée, mais l’accélération de la hausse des coûts sera difficile à répercuter entièrement. Nous prévoyons également un retour des consommateurs vers des produits moins chers et une plus grande concurrence pour peser sur la rentabilité.

Coupure du gaz en Russie : nous nous attendons à ce que les problèmes de chaîne d’approvisionnement persistent et soient aggravés par une interruption brutale de l’approvisionnement en gaz russe, qui créerait un choc macro-économique majeur en L’Europe . Le scénario présenté suppose un approvisionnement en gaz russe réduit et intermittent, mais pas un approvisionnement complet. couper. Un changement de notre scénario de base vers ce dernier pourrait déclencher une nouvelle révision de nos scénarios de base en raison de prix élevés du gaz et de l’électricité, d’un environnement de croissance plus faible en Europe et d’une la cristallisation des taux d’intérêt augmente.

Vulnérabilité du secteur : perspectives à court terme pour les constructeurs de maisons, les produits de construction et les industries des secteurs tels que les biens d’équipement et l’automobile sont toujours protégés par des carnets de commandes solides, tandis que la levée des restrictions de voyage et la forte demande refoulée soutiendront le transport, l’hébergement et les jeux. Cependant, nous croyons que ces secteurs ne seraient pas totalement à l’abri de la hausse des prix des matières premières et l’érosion de la demande et avons révisé à la baisse nos prévisions de marges d’exploitation pour 2023.

Nous avons maintenu globalement inchangées nos hypothèses de marge pour les autres secteurs en 2022, mais les risques pour 2023-2024 incluent l’incapacité de répercuter l’intégralité de l’inflation des coûts et la baisse potentielle des prix pour détaillants, aliments et boissons, produits chimiques, produits de construction et opérateurs de télécommunications. Secteurs dont le pétrole & le gaz et les engrais devraient profiter des prix élevés des matières premières et des engrais tout en décélérant la croissance économique n’affectera que modérément la consommation d’énergie.

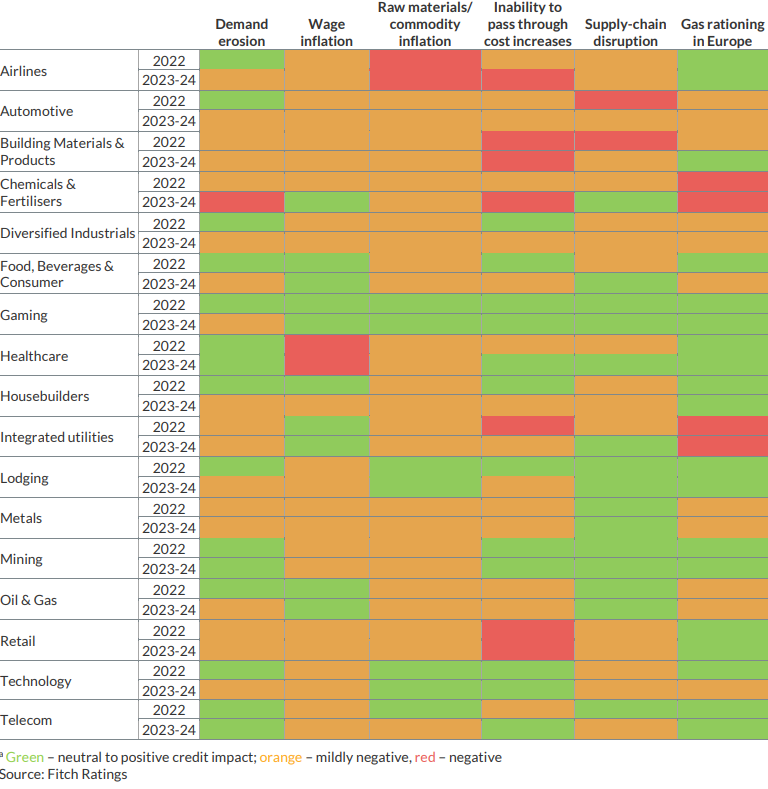

Principaux facteurs de risque par secteur

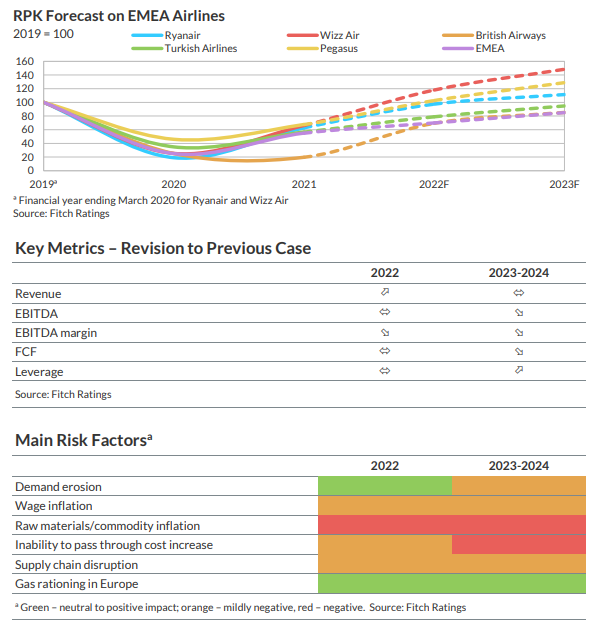

EMEA Airlines Mise à jour du cas de base août 2022

La robuste reprise de la demande à court terme masque le risque à moyen terme

Une croissance du PIB plus faible pour punir les compagnies aériennes à partir de 2023 Le transport aérien est fortement corrélé à la croissance du PIB et nos attentes plus faibles pour cette dernière met les perspectives de l’industrie sous pression. Ceci est temporairement plus que compensé par la robustesse retour de la demande suite à la levée des restrictions de voyage, à la demande refoulée et à l’offre limitée due aux problèmes opérationnels. Le caractère indispensable du transport aérien est démontré par le rythme de la reprise et résilience tout au long de la pandémie. Le trafic aérien de passagers en Europe occidentale représente environ 90 % de 2019 alors que l’Europe de l’Est oscille autour de 80 %. Nous nous attendons à un ralentissement économique général pèsera sur le secteur à partir de 2023, lorsque la dynamique de reprise post-Covid ralentira.

Les coûts de main-d’œuvre et de carburant des compagnies aériennes sont les principaux éléments de leur structure de coûts et nous prévoyons augmentations plus élevées des coûts de main-d’œuvre et de carburant au-dessus de l’inflation et également que nos perspectives économiques mondiales (GEO) hypothèses. Les coûts de main-d’œuvre augmenteront au-dessus de l’inflation en raison de l’effet du salaire temporaire coupes. Nous adoptons également une approche plus conservatrice pour les positions non couvertes que notre GEO et supposons le prix du pétrole reste autour de 85 USD/baril jusqu’en 2025 (l’hypothèse à long terme du prix du pétrole du GEO est d’environ 65 USD/baril). Les compagnies aériennes de l’EMEA sont traditionnellement mieux couvertes pour le carburant, bien qu’elles restent en dessous des niveaux pré-pandémiques, que ceux des autres régions, réduisant la volatilité et leur donnant un avantage concurrentiel sur les liaisons intercontinentales.

Capacité de désendettement limitée La capacité de désendettement des compagnies aériennes est limitée. Elle repose non seulement sur la dynamique de l’offre et de la demande les années à venir, mais aussi sur la flexibilité avec laquelle ils peuvent adapter leur programme d’investissement au marché dynamique de la demande. De nombreuses compagnies aériennes ont déjà reporté leurs livraisons d’avions pendant la pandémie et nous nous attendons à ce que leurs dépenses d’investissement soient supérieures au niveau d’avant la pandémie au cours des deux prochaines années.

Fitch pense que les compagnies aériennes sont devenues plus légères, plus résilientes et mieux à même de gérer les pression récessive. Néanmoins, nous nous attendons à ce que la croissance plus faible du PIB exerce une pression supplémentaire sur des bases de marge déjà ténues, des bilans post-Covid fragilisés et des risques croissants de déclassement, bien que des dégradations de notes de plusieurs crans soient peu probables à notre avis

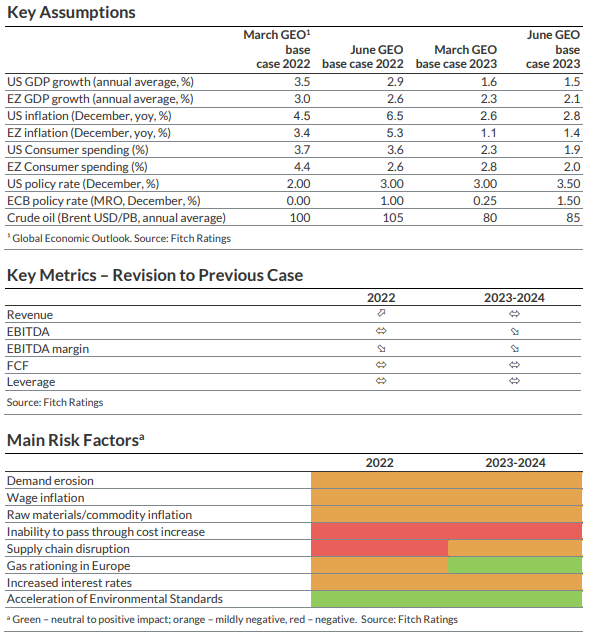

EMEA Building Products Scénario de base mis à jour en juillet 2022

Mesures sous-jacentes dépendant de la confiance des consommateurs La forte demande et les prix contrecarrent les pressions inflationnistes Selon notre nouveau scénario de base, nous nous attendons à ce que les augmentations de prix génèrent des revenus plus élevés pour les produits de construction entreprises en 2022 mais nous n’avons pas revu à la hausse nos prévisions de croissance du chiffre d’affaires pour 2023- 2024. La demande de produits de construction EMEA s’est fortement redressée après la pandémie, avec une bonne 2021 bénéficiant d’une forte activité résidentielle (nouvelle construction et rénovation) avec un élément de rattrapage des retards liés à la pandémie et plans de relance favorisant les infrastructures et la rénovation Activités. La forte demande continue de se maintenir, mais nous nous attendons à ce qu’elle diminue à mesure que la confiance des consommateurs baisse au 2S22 et 2023.

Le profil de la demande a largement permis aux entreprises de produits de construction de s’établir augmentations de prix constantes pour faire face initialement aux défis de la chaîne d’approvisionnement et de la logistique et puis l’inflation des prix des matières premières et de l’énergie qui ne cesse d’augmenter. Cependant, nous sommes devenus plus pessimistes quant à la capacité de répercuter de nouvelles augmentations de coûts avec une consommation en baisse confiance. Les participants typiquement spécialisés du secteur restent exposés à la chaîne d’approvisionnement à court terme perturbations (approvisionnement alternatif à moyen terme), alors que le secteur est modérément dépendant du gaz.

Nous nous attendons à ce que la divergence du potentiel de dépenses avec les activités de réparation/maintenance reste forte, car les pressions s’accumulent sur de nouveaux investissements. L’ampleur de la baisse de confiance des consommateurs devrait déterminer l’ampleur des impacts négatifs sur les investissements discrétionnaires et les nouvelles constructions.

Notre nouveau scénario de base montre des marges d’EBITDA plus faibles (bien que la génération d’EBITDA absolu soit neutre) pour 2022, car le ralentissement de la demande limite le potentiel de prix. Il comprend également de modestes révisions à la baisse de des marges et de l’EBITDA organique en 2023-2024, principalement du fait de la baisse de confiance des consommateurs et de la augmentation potentielle des coûts. Cet impact est susceptible d’être divergent selon le marché final et position sur le marché, les grands leaders du marché montrant déjà une capacité comparativement plus grande à pousser par des hausses de prix que les petites entreprises.

Initiatives environnementales pour soutenir la demande La croissance des marchés des produits de construction de l’UE et du Royaume-Uni devrait également bénéficier de la relance des infrastructures des programmes de demande et des initiatives d’amélioration de l’environnement. Alors que les deux soutiendront le marché demande, ce dernier profitera notamment aux participants fournissant des produits pour améliorer l’environnement normes ou l’efficacité énergétique, et ceux-ci sont susceptibles de surpasser les produits plus traditionnels.

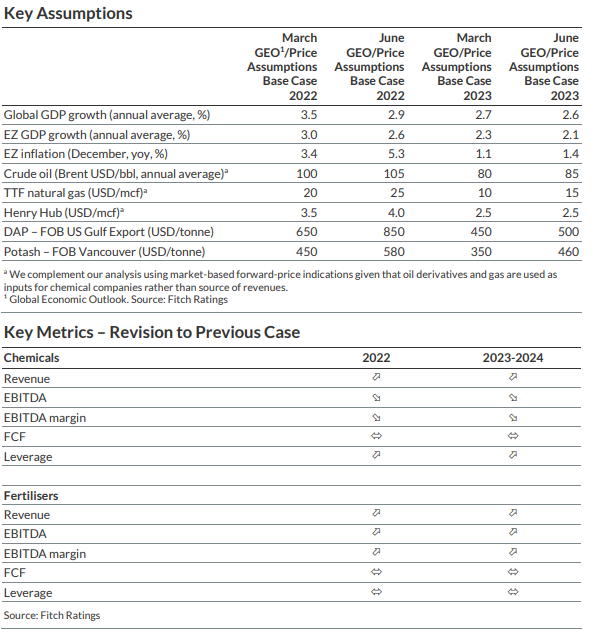

EMEA Chemicals & Fertilizers Scénario de référence mis à jour en juillet 2022

Marges élevées contestées, rationnement du gaz imminent

Coût élevé de l’énergie et des matières premières dans un contexte de ralentissement de la croissance La révision à la baisse de la croissance économique pèsera sur la croissance de la demande supposée pour la chimie car ces derniers tendent à croître parallèlement au PIB. Couplée à une forte inflation, elle mettra également à l’épreuve capacité des entreprises chimiques de la zone EMEA à répercuter les coûts élevés des matières premières sur leurs clients, malgré leur succès à le faire ces derniers mois. Une réduction des bénéfices de la chimie en Europe sur l’affaiblissement de la demande s’accentuera en 2023 avec une croissance du PIB plus faible et une croissance internationale concurrence à mesure que les chaînes d’approvisionnement se normalisent.

La compétitivité et la rentabilité des producteurs chimiques européens sont gravement affectées par une coût du gaz beaucoup plus élevé que dans d’autres régions, et la perte de naphta russe à prix réduit depuis la guerre a débuté. Le rythme de la correction des bénéfices dépendra de l’ampleur des importations en provenance des régions à faibles coûts, comme les États-Unis ou le Moyen-Orient, qui ont accès à du gaz naturel à des prix compétitifs, ont utilisé plus principalement comme matière première qu’en Europe.

La plupart des entreprises chimiques de la région EMEA ont retrouvé une grande flexibilité financière grâce à de solides résultats en 2021 et au début de 2022. Par conséquent, ils ont en moyenne une marge confortable pour affronter un détérioration de l’environnement économique. Cela se traduit par la grande majorité des crédits ayant une perspective stable dans notre portefeuille. Une répartition prudente des bénéfices exceptionnels est essentielle pour préserver leurs structures de capital tout au long du cycle.

Les prévisions de bénéfices plus solides pour les entreprises d’engrais dans la région EMEA reflètent des attentes plus élevées de les prix des engrais, entraînés par les prix élevés des cultures, la réduction de l’offre et le coût élevé du gaz. Cependant, la production d’engrais azotés basée en Europe continuera d’être menacée par des réductions ou des arrêts en raison à la volatilité des prix du gaz.

Le rationnement du gaz est un risque majeur L’Allemagne, premier producteur européen de produits chimiques, dépend fortement du gaz naturel russe et devrait de rationner l’approvisionnement des industriels l’hiver prochain, entraînant des réductions de production en cas de coupure de gaz russe ou de réduction substantielle de l’approvisionnement. Cette pression est particulièrement forte pour produits utilisant du gaz comme matière première, tels que l’ammoniac ou l’acétylène, et affecterait plusieurs producteurs ayant une importante concentration d’actifs en Europe. Le cadre qui prévaudra dans un tel La situation est inconnue à ce stade et pourrait affecter des chaînes de valeur entières.

Retrouvez ci dessous l’intégralité de l’article :