Malgré son manque de notoriété cette année, les valorisations attractives et les nouvelles perspectives de croissance du secteur de la santé méritent une attention particulière, selon Andy Acker et Dan Lyons, gestionnaires de portefeuille au sein de Janus Henderson Investors.

Les actions du secteur de la santé ont maintenu des performances stables depuis le début de 2023, ce qui pourrait conduire certains investisseurs à sous-estimer ce domaine. Cependant, cette perspective pourrait être erronée, étant donné les récentes évolutions qui renforcent les arguments en faveur de l’investissement dans le secteur de la santé.

Un historique de prévention des pertes en cas de baisse du marché

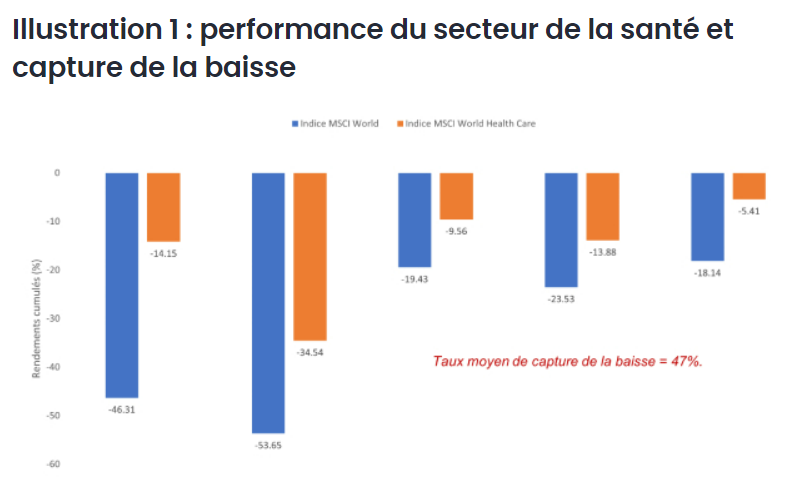

Même si les prévisions de récession ont diminué, nous maintenons que les risques de ralentissement économique demeurent significatifs et sont sous-estimés. Les impacts des cycles de resserrement monétaire prennent de un à deux ans pour se manifester pleinement, à mesure que les taux d’intérêt plus élevés et les conditions de prêt plus strictes ont un impact sur l’économie. En cas de ralentissement, le secteur de la santé pourrait constituer un havre de stabilité : depuis l’an 2000, l’indice MSCI World Health Care SM n’a en moyenne subi qu’une baisse de 47 % lorsque l’indice MSCI World SM a reculé de 15 % ou plus (voir Illustration 1).

Même en l’absence de récession, le secteur de la santé pourrait toujours afficher de solides performances. À titre d’exemple, la vigueur de l’emploi stimule la demande de polices d’assurance fournies par les employeurs, ce qui profite aux prestataires de soins de santé. De plus, des résultats positifs lors d’essais cliniques et des approbations réglementaires peuvent propulser les actions à la hausse, indépendamment du contexte économique. En mai dernier, par exemple, les actions d’un fabricant de médicaments ont plus que doublé en une seule journée après la publication de données révolutionnaires concernant son candidat médicament contre le cancer de l’ovaire. De même, les actions d’une autre entreprise ont enregistré des gains à deux chiffres suite à la publication de données positives concernant un vaccin prometteur contre le pneumocoque.

Des cotes de valeur attractives

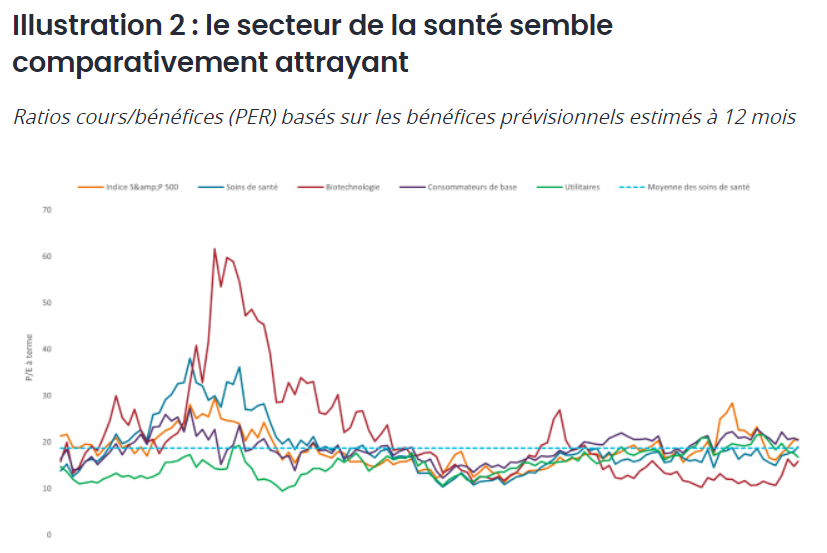

Le secteur de la santé présente actuellement des valorisations qui comportent une réduction par rapport à l’ensemble du marché boursier, tout en restant approximativement en ligne avec sa moyenne à long terme. Cette évaluation se révèle plus favorable en comparaison avec d’autres secteurs traditionnellement défensifs qui, à la fin du mois d’août, étaient cotés à des primes par rapport à leurs évaluations historiques. De plus, suite à l’une des pires périodes de dépréciation jamais enregistrées (de février 2021 à mai 2022), de nombreuses entreprises biotechnologiques ont vu leurs actions se négocier à des niveaux très bas, dont beaucoup même en deçà de la valeur de leurs actifs nets (voir Illustration 2).

Cette situation découle en partie de la surabondance qui a caractérisé la période de la pandémie de COVID-19 : à la fin de l’urgence sanitaire, les ventes de vaccins et de produits thérapeutiques ont enregistré une forte baisse en 2023. De plus, cette situation a également exercé une pression sur les fabricants d’outils destinés aux sciences de la vie, ces derniers étant les fournisseurs essentiels des composants nécessaires à la fabrication de produits biologiques. Parallèlement, la reprise des soins médicaux de routine, que de nombreuses personnes ont différés durant la pandémie, risque d’entraîner une augmentation des coûts pour les assureurs.

De notre point de vue, ce retour à la moyenne s’apparente davantage à un retour à la normalité et devrait être de courte durée. Un exemple en est la performance supérieure aux prévisions des assureurs au cours du deuxième trimestre, grâce à leur orientation croissante vers des services à valeur ajoutée, ce qui a permis de contenir leurs dépenses. L’augmentation prévue des primes l’année prochaine pourrait également contribuer à compenser les coûts accrus. Parallèlement, à mesure que la pandémie de COVID-19 s’atténue, d’autres domaines thérapeutiques, comme l’obésité et la maladie d’Alzheimer, prennent de l’ampleur, offrant ainsi le potentiel d’accroître les revenus des médicaments et des produits de marque.

Promouvoir une innovation plus rapide

Effectivement, des avancées rapides dans la recherche clinique ont continué à se produire dans de nombreuses catégories de maladies. Cette année, plus de 80 nouveaux médicaments sont soumis à l’examen de la Food and Drug Administration (FDA), avec l’approbation déjà accordée à plus de la moitié d’entre eux. Par conséquent, le secteur est sur le point d’atteindre un record en termes de lancements de médicaments, créant ainsi un potentiel de croissance des revenus pour les années à venir, étant donné que les cycles de vie des produits pharmaceutiques s’étendent généralement sur 10 ans ou plus.

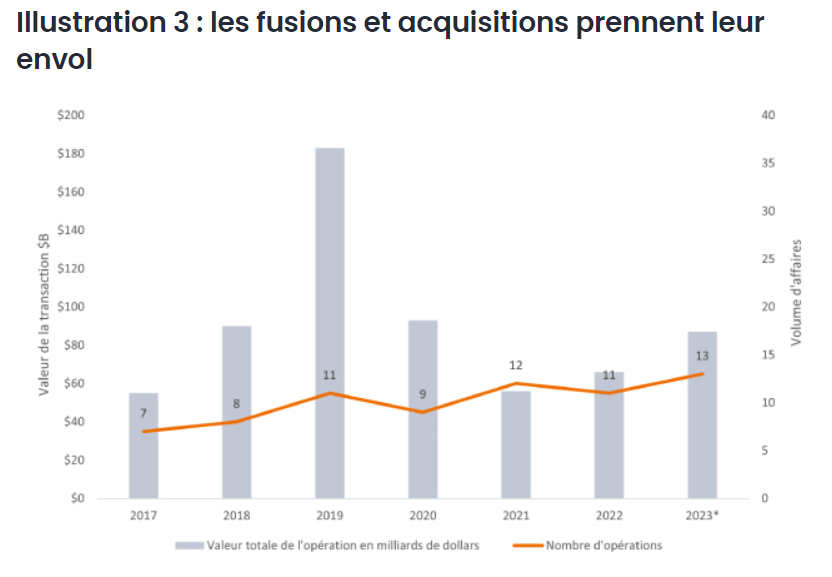

Cette vague d’innovation a entraîné une augmentation significative des opérations de fusion et acquisition. En 2023, jusqu’à présent, treize transactions d’une valeur d’au moins 1 milliard de dollars chacune ont été annoncées, marquant ainsi le nombre le plus élevé de ces dernières années (voir Illustration 3). Les entreprises de biotechnologie de petite et moyenne capitalisation ont été les cibles principales de ces acquisitions, et certaines d’entre elles ont bénéficié de primes allant jusqu’à 60 à 100 % (voire plus).

Un secteur exigeant offrant des opportunités de sélection

Indéniablement, de nombreux médicaments phares devraient perdre leur protection par brevet d’ici la fin de la décennie (un médicament phare étant défini par des ventes annuelles d’au moins 1 milliard de dollars). Les répercussions de la loi visant à réduire l’inflation des prix des médicaments (IRA) aux États-Unis, ainsi que son impact sur l’accessibilité aux soins de santé dans le monde, suscitent également des préoccupations.

Cependant, comme c’est fréquemment le cas dans le domaine de la santé, les détails revêtent une importance cruciale. À titre d’exemple, l’expiration des brevets a été un facteur de catalyse pour les opérations de fusion-acquisition, car les grandes entreprises biopharmaceutiques, disposant d’importantes réserves de liquidités, cherchent à renouveler leurs pipelines de médicaments. De plus, bien que la perte d’exclusivité ouvre la voie à la concurrence pour certains médicaments de marque, elle contribue également à abaisser les coûts des médicaments pour les patients et à libérer des fonds que le système peut réinvestir dans des innovations plus récentes.

La réglementation présente également des nuances. Bien que l’IRA autorise Medicare, le programme d’assurance santé pour les personnes âgées aux États-Unis, à négocier les prix de certains médicaments à partir de 2026, cette disposition est sujette à certaines exceptions. Les médicaments orphelins (utilisés pour traiter des maladies rares) sont exclus de cette négociation. Les médicaments à petites molécules en sont exemptés pour neuf ans, et les produits biologiques pour treize ans, presque au moment où les médicaments de marque perdent de toute façon la protection de leurs brevets. Par ailleurs, certains aspects de la loi pourraient même être avantageux pour le secteur : à partir de 2025, les frais de médicaments supportés par les personnes âgées seront plafonnés à 2 000 dollars par an, ce qui pourrait rendre les médicaments plus abordables et potentiellement augmenter les ventes.

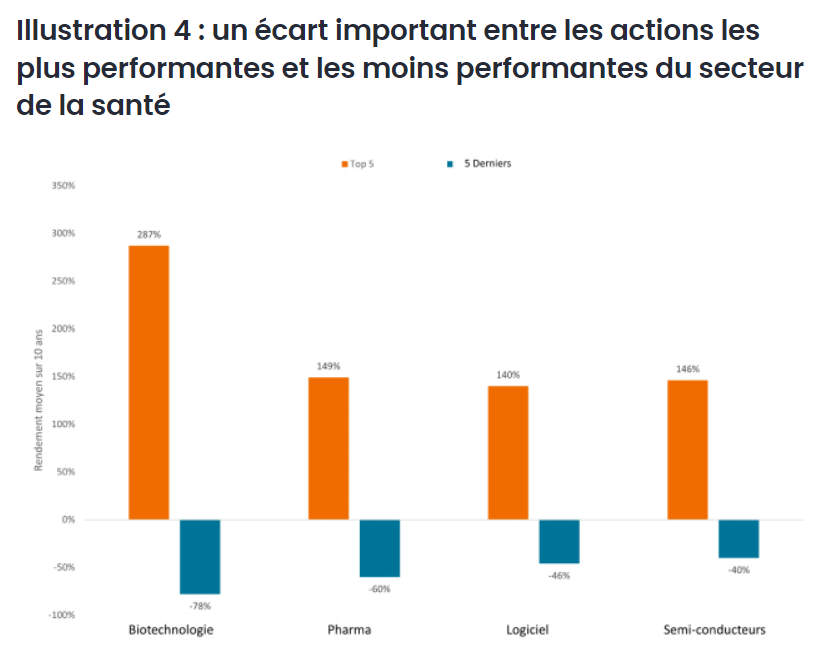

En raison de ces complexités, ainsi que du risque inhérent au processus de développement de médicaments, il est compréhensible que l’écart de performance entre les actions les plus performantes et les moins performantes dans le secteur de la santé soit significatif chaque année (voir Illustration 4). Par conséquent, les performances de l’indice de référence ne reflètent que rarement la totalité de la situation du secteur et ne capturent pas nécessairement toutes les opportunités d’investissement.

Un historique de croissance sur le long terme

Il est essentiel de prendre en compte la perspective à long terme. Même si les dépenses de santé sont déjà substantielles (représentant environ 18 % du produit intérieur brut aux États-Unis3), nous identifions un potentiel de croissance supplémentaire.

La démographie constitue l’une des explications. D’ici 2050, la population des individus âgés de 60 ans et plus devrait atteindre 2 milliards, soit environ le double du chiffre de 2020. Les individus de cette tranche d’âge ont tendance à dépenser environ trois fois plus en soins de santé que les populations plus jeunes.

Les avancées médicales jouent également un rôle crucial. Prenons l’exemple de la mucoviscidose : il y a une dizaine d’années, l’espérance de vie moyenne des patients atteints de cette maladie était d’environ 30 ans. Grâce à l’amélioration des traitements, la Fondation de la mucoviscidose prévoit désormais que les enfants nés aujourd’hui avec cette maladie vivront au-delà de 50 ans. En prolongeant la durée de vie, les nouvelles thérapies étendent la demande en soins de santé et génèrent de nouveaux besoins médicaux, stimulant ainsi la création de nouvelles entreprises et de nouveaux produits.

Avec l’innovation en constante évolution et l’abord de certains des principaux facteurs de mortalité, nous anticipons une consolidation de ce moteur de croissance dans les années à venir. Les investisseurs devront garder cela à l’esprit.