Face à la guerre en Ukraine et à la situation sanitaire en Asie, les plus récentes publications économiques peuvent donner l’impression d’une résilience des économies. Les indicateurs les plus avancé suggèrent une possibilité de récession dans l’industrie mondiale. La normalisation sur les taux d’intérêt est susceptible de peser sur l’immobilier et sur les actions. Enfin, la pression monte sur les banques centrales qui seront confrontées aux risques baissiers sur la croissance et les risques haussiers sur l’inflation.

Par Christophe Morel, Chef économiste chez Groupama AM

Un fort ralentissement à venir dans l’industrie

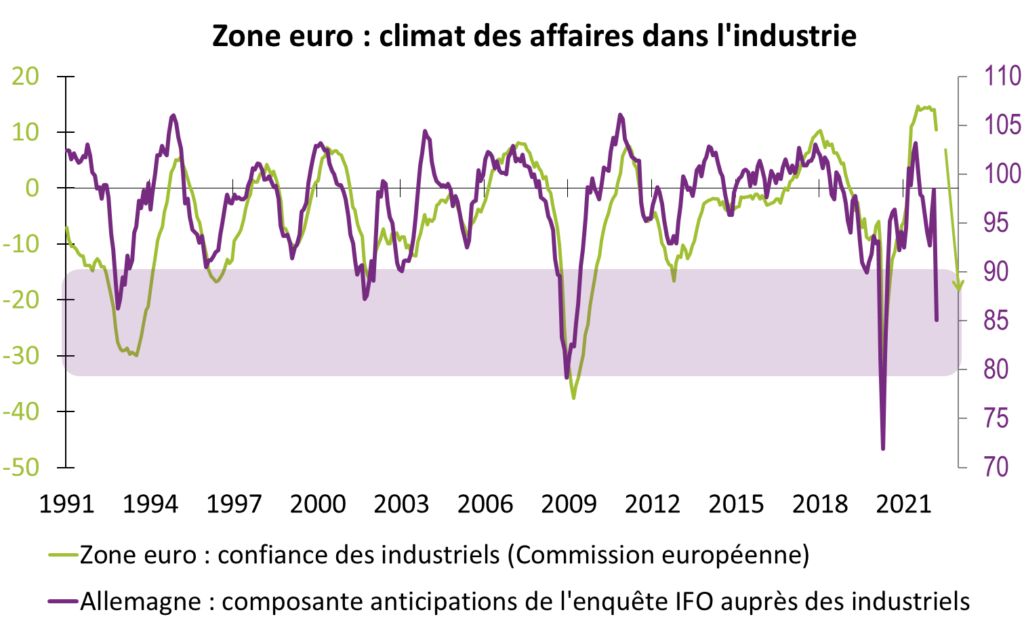

Les dernières enquêtes de conjoncture ont montré que les indices de climat des affaires restaient dans l’ensemble sur des niveaux élevés, que ce soit dans la construction, les services et l’industrie. Mais, quand on regarde de plus près les enquêtes auprès des industriels, les composantes les plus avancées suggèrent un fort ralentissement à venir dans l’industrie. En Allemagne, la composante anticipations de l’enquête IFO auprès des industriels (courbe violette sur le graphique 1) annonce une forte baisse du climat des affaires en Zone euro.

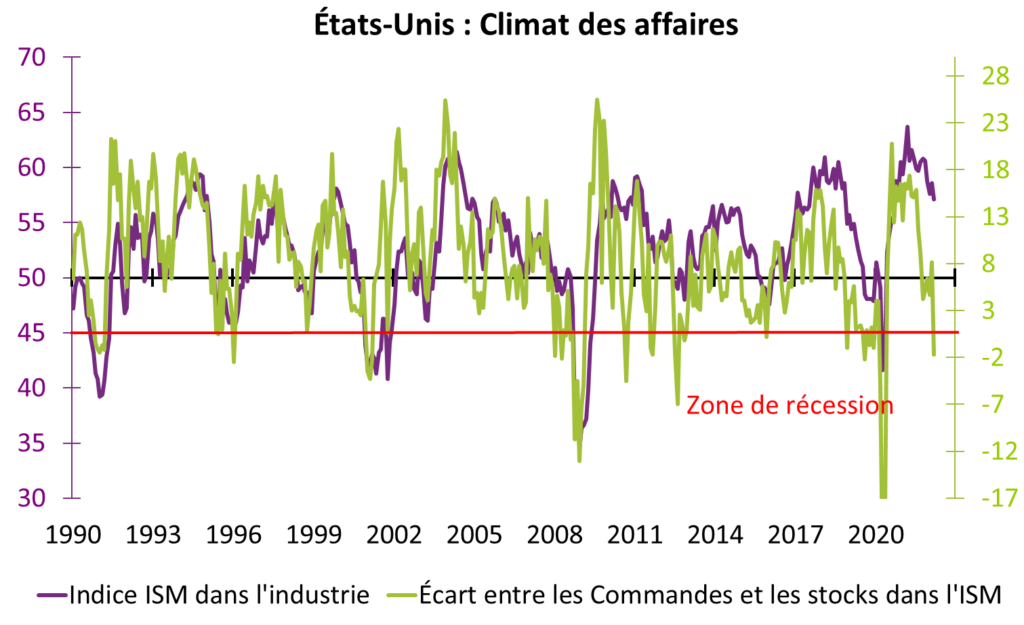

Aux États-Unis, la contraction de l’écart entre les composantes Commandes et les Stocks de l’enquête ISM (courbe verte sur le graphique 2) envoie également un signal négatif. Un point ne fait pas la tendance, mais ces indicateurs les plus avancés suggèrent une possibilité de récession dans l’industrie mondiale.

Le « maillon faible » des Etats-Unis

La vulnérabilité des actifs immobiliers et actions se précise aux Etats-Unis. La remontée des taux d’intérêt déclenche une tension inédite sur les taux hypothécaires de près de 200 pdb en 3 mois (graphique 3). Cette tension obligataire provoquera une baisse des ventes de logements dans les tous prochains mois qui pourrait atteindre 30%. Puis, avec un délai supplémentaire, la diminution des volumes de ventes conduira à une contraction des prix de l’immobilier d’au moins 15%.

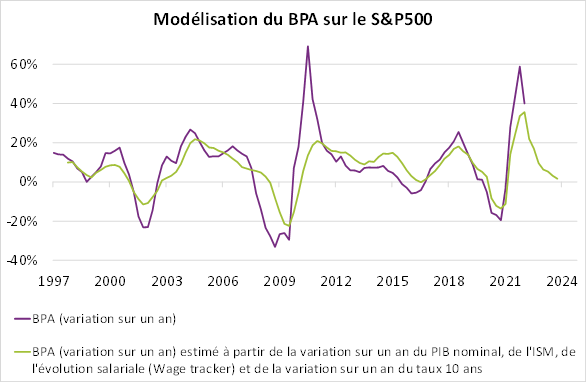

- La normalisation de la croissance combinée avec la hausse des salaires devrait provoquer un « squeeze » sur les marges. Notre modèle d’estimation des profits à partir de variables fondamentales de croissance/salaires/taux d’intérêt signale une croissance nulle des BPA aux États-Unis en 2023 (courbe verte sur le graphique 4).

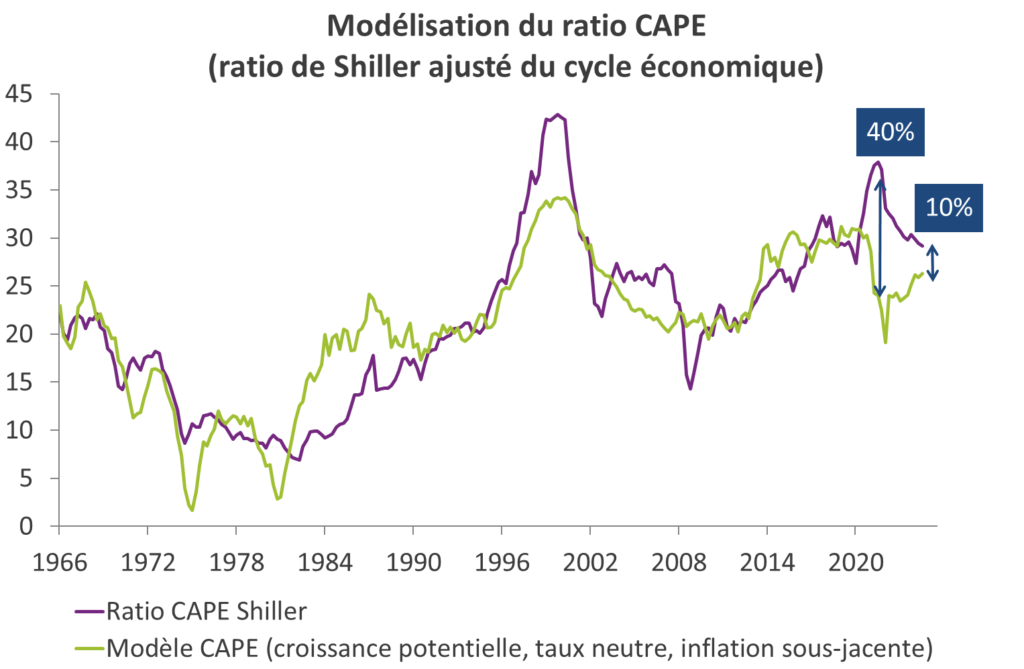

- Notre modèle « fondamental » de valorisation des P/E américains révèle une survalorisation actuellement de l’ordre de 40% liée à l’inflation sous-jacente. En effet, en principe, la persistance de l’inflation conduit les investisseurs à exiger une prime de risque supplémentaire qui pèse in fine sur la valorisation. Cet écart de valorisation doit néanmoins diminuer avec le ralentissement de l’inflation. En forward, à échéance décembre 2024, cet écart de valorisation ne serait plus que de 10% si l’inflation sous-jacente est ramenée à 2,5% (graphique 5). Dit autrement, la valorisation des actions ne se justifie que s’il y a une baisse franche de l’inflation. Sachant que le risque est toujours haussier sur l’inflation, il est donc baissier sur les actions.

L’accentuation des tensions inflationnistes

Notre indicateur propriétaire mesurant les tensions sur les chaînes d’approvisionnement montre que les goulets d’étranglement n’ont pas diminué (graphique 6). Face à la persistance de l’inflation, la pression sur les banques centrales augmente forcément pour accélérer le resserrement monétaire. Dans un environnement moins favorable pour la croissance, les banquiers centraux risquent d’avoir de plus en plus de difficulté à justifier leurs décisions auprès des investisseurs, habitués à des banques centrales autrefois plus soucieuses de la croissance.

En conclusion, les marchés financiers sont désormais confrontés à un « cocktail » d’effets adverses : la perspective d’un ralentissement marqué dans l’industrie, la forte valorisation des marchés actions et la poursuite du resserrement des politiques monétaires conventionnelles et non conventionnelles.