D’importantes conséquences pour l’économie japonaise… Ces derniers jours, le yen est revenu à son plus bas niveau face au dollar depuis 20 ans. Cela s’explique en bonne part par la divergence de politique monétaire entre la Banque du Japon et les autres grandes banques centrales.

Par Laetitia Baldeschi, Responsable des Études et de la Stratégie, et Bastien Drut, Responsable de la Macro Stratégie Thématique, CPR AM.

Les causes de la dépréciation

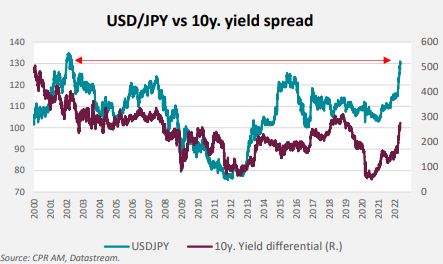

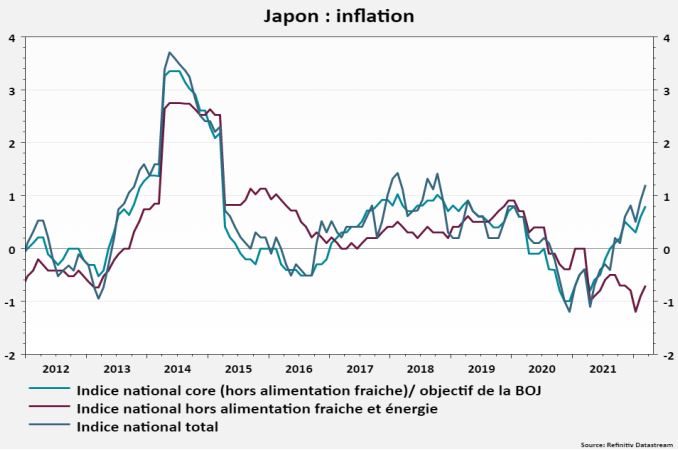

La très forte divergence de politique monétaire entre la Banque du Japon (BoJ) et la quasi-totalité des autres banques centrales du monde est la raison principale de la dépréciation récente du yen. Contrairement à la BCE, la BoJ a pour le moment affiché sa détermination à défendre sa politique de ciblage de la courbe des taux (YCC, Yield Curve Control), dans le cadre de laquelle elle souhaite maintenir le taux 10 ans proche de 0%. Il faut dire que l’inflation demeure basse au Japon (1,2% en glissement annuel en mars) par rapport à ce que l’on peut voir en zone euro et aux États-Unis (respectivement 7,4 et 8,5 % en mars), et surtout encore nettement en deçà de la cible des 2%.

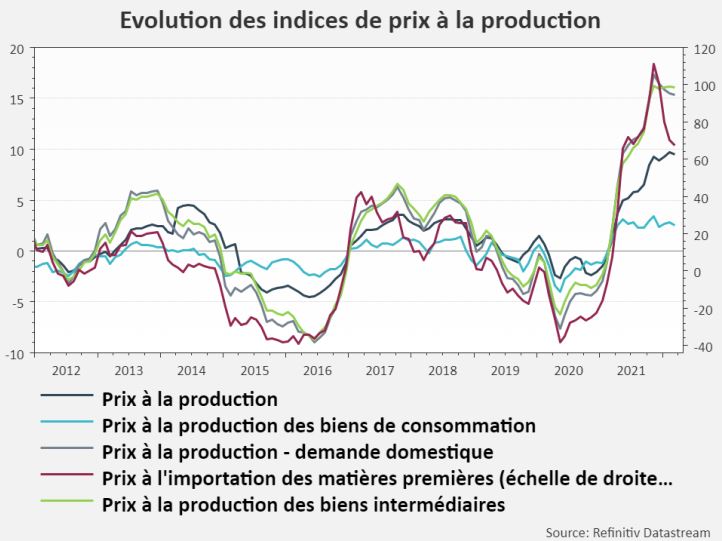

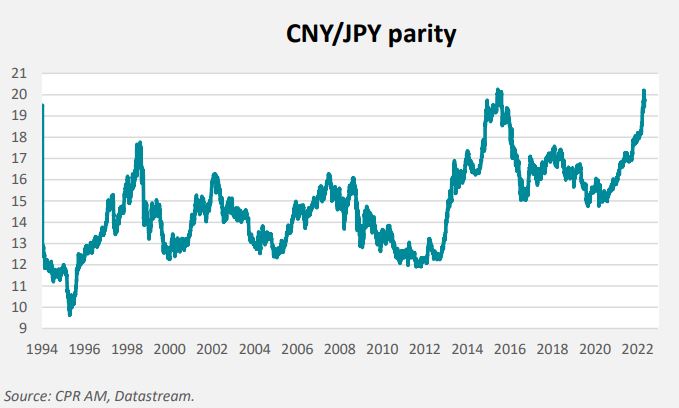

Une autre explication peut être évoqué pour la dépréciation du yen : la nette détérioration des termes de l’échange. En théorie, les devises dont le prix des exportations baisse par rapport au prix des importations (on pense évidemment au prix de l’énergie dans le cas du Japon) ont tendance à se déprécier.

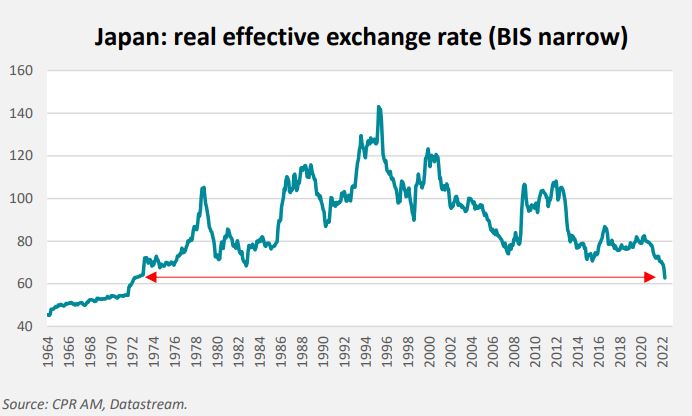

Si le yen s’est affaibli par rapport au dollar, la valeur réelle du yen a encore plus baissé : en effet, l’inflation au Japon a été plus basse que n’importe où ailleurs ces vingt dernières années. Ainsi, le taux de change réel effectif du Japon se situe à un plus bas d’un demi-siècle.

Les conséquences pour l’économie japonaise

Comme les autres pays du monde, le Japon doit faire face à la hausse du prix des matières premières (énergie, alimentation, etc). Mais, à la différence de ce que l’on observe aux Etats-Unis, et dans une moindre mesure en Europe, il n’y a pas d’inflation liée à une accélération de la demande au Japon. L’accélération des coûts de production à laquelle font face les entreprises ne peut que partiellement être répercutée sur les prix finaux, à cause d’une absence de pricing power des entreprises japonaises.

L’affaiblissement du yen renchérit le prix des matières premières et des biens de première nécessité importés par les Japonais. En consequence, selon l’enquête de confiance auprès des consommateurs conduite par le Cabinet Office (enquête EPA), 92,7% des ménages interrogés s’attendent à une hausse des prix à 12 mois, soit le plus haut niveau depuis la création de cette enquête (en avril 2004), et 54,7% anticipent même une hausse des prix de plus de 5%.

Les entreprises anticipent de leur côté une hausse des prix à la production de 2,1% à 12 mois selon la dernière enquête Tankan, mais de 2,7% à 3 ans, et de 3,2% à 5 ans. Leurs anticipations de prix à la consommation sont également orientées à la hausse à +1,8% à 1 an, puis +1,6% à 3 ans et 5 ans. Ces anticipations restent toutefois inférieures à celles observées en 2014, date de la création de cette enquête, mais surtout de l’objectif d’inflation de la BoJ, soit 2%.

Que disent les autorités ?

L’une des grandes surprises a été la divergence des discours des officiels face à la chute du yen. De son côté, la BoJ est restée sur sa position traditionnelle. Son objectif étant de sortir définitivement de la déflation, elle considère qu’un yen plus faible stimule à la fois l’inflation et l’économie et que l’impact global est donc positif pour le pays.

Pour la BoJ, l’inflation hors alimentation fraiche semble de plus en plus susceptible d’atteindre environ 2% mais cette hausse ne serait que transitoire selon elle et ne rendrait donc pas nécessaire de modifier sa politique de contrôle de la courbe des taux (YCC).

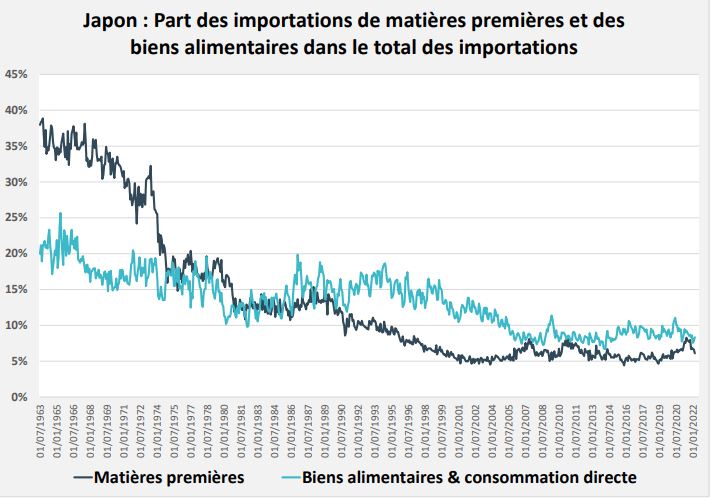

La BoJ parle même de « mauvaise inflation », étant donné que l’inflation est principalement tirée par la forte hausse des prix des matières premières (en particulier les prix du pétrole brut) et pour elle, l’impact de la dépréciation du yen est finalement assez faible. La part des importations de matières premières relativement à l’ensemble des importations du pays a effectivement nettement baissé.

La BoJ fonde cette vue sur les résultats du modèle économétrique du Cabinet Office (Cabinet Office’s Short-Run Macroeconometric Model of the Japanese Economy – 2018), qui indique qu’une baisse de 10% de la valeur du yen occasionne une hausse du PIB japonais à la hausse de 0,46 % après 12 mois.

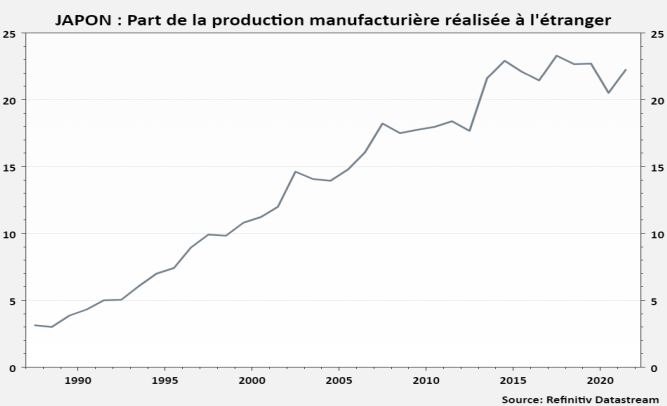

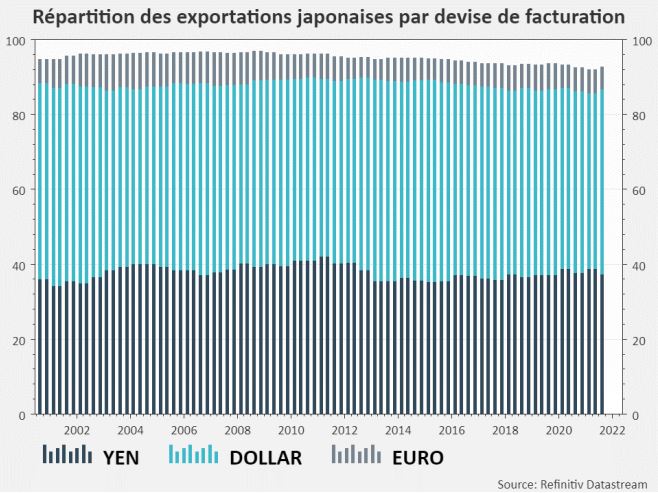

Ces résultats doivent cependant être nuancés car ce modèle repose sur des données anciennes (années 1980 et 1990) et l’économie japonaise a beaucoup évolué depuis. Les entreprises ont fortement développé la production à l’étranger et le commerce intra-groupe est bien moins sensible aux fluctuations de change. L’impact de la baisse du yen sur le commerce extérieur doit donc être relativisé. La baisse de la part des exportations facturées en yen vient renforcer ce constat.

Du côté du gouvernement, les propos sont bien moins positifs sur les conséquences économiques de la dépréciation du yen. Dans un article publié dans Nikkei le 16 avril, Shunichi Suzuki, ministre des finances a déclaré que la faiblesse actuelle du yen est plutôt préjudiciable à l’économie japonaise car elle ne s’accompagne pas de hausses de salaires et de répercussion de la hausse des coûts des entreprises sur les prix finaux.

Le gouvernement japonais travaille actuellement à un plan de soutien public pour compenser la hausse de l’énergie aux ménages et entreprises. Mais la baisse continue du yen annule une partie de l’impact positif de telles mesures.

Pour le gouvernement, le moyen de stopper la dépréciation du yen serait d’intervenir directement sur le marché des changes en vendant du dollar. Après tout, le Japon détient plus de 1200 Mds $ de réserves de change. Cela ne serait pas inédit mais cet outil n’est plus réellement en vogue dans les pays développés depuis le milieu des années 1990. De plus, la littérature académique montre que les interventions coordonnées sont plus efficaces que les interventions unilatérales et pour qu’elle soit efficace, une intervention pour apprécier le yen devrait être entreprise en bonne entente avec les autres pays développés et en particulier avec les Etats-Unis.

Au moment où la lutte contre l’inflation est la priorité n°1 des autorités américaines, il n’est pas certain que déprécier le dollar et ainsi augmenter le prix des biens importés soit vu d’un bon œil. En mars 2011, la BCE et les ministères des finances du Japon, du Canada, du Royaume-Uni et des Etats-Unis avaient annoncé une vente coordonnée du yen : à l’époque, le yen s’était fortement apprécié à la suite du tremblement de terre ayant causé la catastrophe de Fukushima à cause des rapatriements de fonds détenus à l’étranger. Le yen s’était bien déprécié pendant 3 à 4 semaines mais était reparti à l’appréciation. Il n’est donc aucune garantie qu’une intervention mènerait à une appréciation durable du yen si les causes de la faiblesse de ce dernier ne disparaissent pas…

La divergence de point de vue publiquement affichée entre la BoJ et le gouvernement a de quoi surprendre, dans un pays où ces deux acteurs travaillent main dans la main plus que partout ailleurs dans le monde développé. Les marges de manœuvre des autorités japonaises apparaissent donc très limitées. Le moyen d’interrompre la chute du yen serait de laisser les taux longs japonais suivre la remontée généralisée des taux mondiaux. Mais cela ne serait pas sans coût car cela signifierait pour le gouvernement une discipline budgétaire accrue dans un pays enregistrant un ratio dette sur PIB de 230%. Du point de vue de l’investisseur, le yen aurait une marge d’appréciation considérable dans un scénario d’apaisement des tensions inflationnistes et d’arrêt du durcissement de la politique monétaire des autres grandes banques centrales du monde.