Une récession – une certitude à venir pour la quasi-intégralité des acteurs économiques. Une inflation accélérant plus vite que la réaction des banques centrales, un reconfinement conséquent en Chine et une guerre en Ukraine – un cocktail nocif du premier semestre 2022. Bien évidement, les investisseurs sont maintenant préparés à l’occurrence d’une récession !

Par Olivier PLAISANT, Directeur de la gestion actions, Erwan FERRARY, Gérant actions, Karen GEORGES, Gérante actions, Ecofi.

Les catalyseurs macroéconomiques, micro-économiques et techniques

Les marchés actions ont ainsi logiquement corrigé (-13,53% pour le MSCI World au premier semestre). Les intervenants de marché se focalisant désormais sur le démarrage de la période récessive et sa durée, afin de mieux se préparer à un renversement de la politique monétaire.

Les investisseurs sont profondément allergiques à l’incertitude et l’absence de visibilité prolonge la trajectoire baissière 2022. Afin de pouvoir retrouver une trajectoire ascendante, les catalyseurs sont d’ordre macroéconomiques, micro-économiques et techniques.

Macro-économique

Le principal axe est d’ordre macro-économique : l’attentisme des investisseurs se porte essentiellement sur l’atteinte du pic d’inflation (+8,6% en mai aux Etats-Unis, attendu à +3,5% en 2023 par le consensus) qui entraînerait ainsi une modification de la politique monétaire, de la courbe des taux (aplatissement) et donc des anticipations de croissance économique (PIB mondial attendu à +3,2% en 2023 par le consensus).

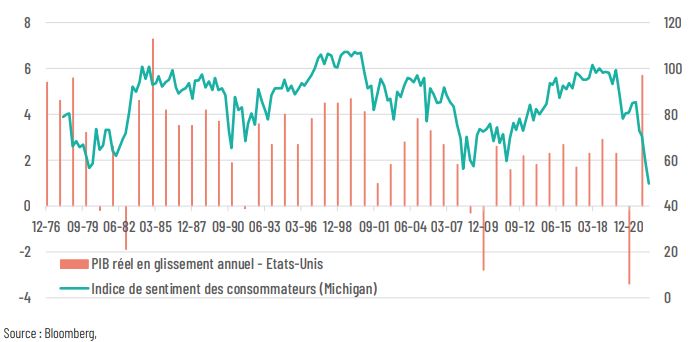

Les Etats, entreprises et banques centrales guettent également le consommateur qui montre des signes indéniables d’essoufflement : indices de confiance en berne – aux Etats-Unis, l’indice phare de sentiment du Michigan est au plus bas depuis sa création en 1978 – salaire réel négatif dans de nombreux pays etc.

Une matérialisation atypique du pessimisme des consommateurs avant la période récessive

Une résilience plus forte qu’anticipé pourrait rassurer les investisseurs. Le marché du travail – atypique depuis la pandémie (« Grande Démission », déséquilibre offre/ demande, forte inflation salariale) – pourrait également se normaliser, éloignant le spectre d’une inflation auto-entretenue, et assouplissant la position de la Réserve fédérale, dont le mandat est à la fois le pilotage de l’inflation et le marché du travail.

Le redémarrage chinois est également très attendu avec un déconfinement progressif depuis juin et un pessimisme bien établi sur le ralentissement marqué du PIB en 2022. Cela pourrait laisser présager d’éventuelles bonnes surprises, notamment en cas d’interventionnisme plus marqué des autorités.

Micro-économique

La reconnaissance par les entreprises du ralentissement économique, et donc une multiplication des avertissements sur résultats, ainsi que de la part des analystes, avec de possibles révisions baissières, pourraient constituer une base plus saine et permettre un positionnement moins fragile des investisseurs dans l’anticipation des résultats de 2023.

Plan technique

L’attentisme des investisseurs provient également de l’absence de capitulation :

- baisse des marchés actions sans volumes significatifs ;

- absence de rachats sur les produits actions ;

- pas de sortie massive des particuliers ;

- sondages de sentiment encore équivoques.

Si celle-ci se produisait, cela pourrait également offrir un niveau d’entrée attrayant pour les investisseurs de long terme.

De la diversité au sein des secteurs/styles

Les changements de composition des grands indices, l’apparition des « terra caps » au sein des secteurs et l’évolution des modèles d’entreprises ont entraîné une modification importante de la nature et de la composition de plusieurs secteurs économiques. La question se pose désormais sur la pertinence de l’anticipation de certaines rotations sectorielles.

Dans le secteur des services aux collectivités, par exemple, l’arrivée de nouveaux acteurs, comme les producteurs d’énergies renouvelables, s’est traduite par une dispersion en termes de performance boursière des acteurs, au sein d’un secteur qui était traditionnellement constitué de compagnies d’électricité et de sociétés de traitement de l’eau et des déchets. Ainsi, depuis le début du conflit (du 24 février au 30 juin) ce secteur a corrigé de -5,0% en zone Euro alors que le segment des valeurs d’énergies renouvelables a enregistré une performance de +6,3%.

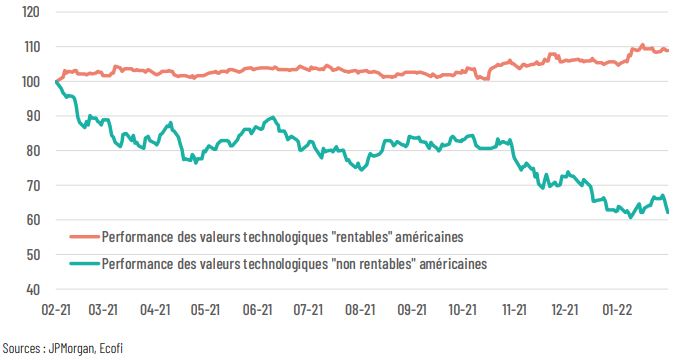

Le constat est le même au sein des valeurs dites « de croissance » qui pâtissent traditionnellement de la hausse des taux.

Dans un contexte de changement de ton des banques centrales, toutes les valeurs ont-elles réagi de la même manière ?

Bien sûr, la hausse des taux s’est traduite par une contreperformance du Nasdaq. Nous constatons malgré tout une différence de comportement notable entre les valeurs « rentables » aux modèles résilients – telles que Microsoft ou Apple qui ont surperformé le Nasdaq de plus de 5% – et les valeurs « non profitables » qui ont sous-performé le Nasdaq de plus de 30%.

Performance du secteur technologique aux Etats-Unis (relativement au Nasdaq 100)

Compte tenu de l’hétérogéité de certains secteurs, il est donc plus pertinent de saisir les opportunités thématiques.

Ainsi, dans le contexte actuel de hausse des taux et de l’inflation, le sujet n’est pas tant de savoir s’il faut privilégier tel ou tel style/secteur mais plutôt de favoriser, au sein des styles/secteurs, les valeurs avec une ou plusieurs de ces caractéristiques :

- avec un fort pouvoir de fixation des prix

- bénéficiant de la détente sur la chaîne d’approvisionnement

- dont le modèle d’entreprise se traduit par une capacité d’autofinancement robuste et récurrente, ainsi que des flux de trésorerie positifs.

Au-delà des thématiques découlant des différents modèles d’entreprise, il y a celles qui sont issues :

- de l’évolution de la situation mondiale (géopolitique, sanitaire…)

- des dynamiques disruptives

- des changements de comportement des consommateurs…

Après le traumatisme de la crise sanitaire, la thématique de « réouverture » reste une thématique vivace. Elle englobe à la fois des valeurs cycliques (voyage, spiritueux…) et défensives (consommation de base).

Enfin, le conflit russo-ukrainien, ainsi que les tensions commerciales entre les Etats-Unis et la Chine, ont accéléré la course à la souveraineté des Etats à travers l’indépendance de la production des semi conducteurs ou encore l’indépendance énergétique (nucléaire, charbon, hydrogène, renouvelable). Cette situation a profité à des valeurs de croissance (producteurs d’énergies renouvelables) et de rendement (installations électriques…).

Tous ces exemples illustrent un changement de paradigme, l’approche en termes de dynamiques thématiques l’emportant sur la vision purement sectorielle ou de style.

Perspectives

Le changement de régime de volatilité est maintenant acquis et cette longue période d’eaux calmes est passée.

Le changement de ton des banques centrales est désormais intégré par les marchés qui ont malmené les valeurs de croissance. De manière peu surprenante, les prévisions de bénéfices des analystes (toujours) en hausse ne sont momentanément plus une boussole pour des marchés qui anticipent une révision à la baisse du consensus et qui intègrent une probabilité de récession en hausse.

Aucun signe de capitulation n’est visible. Cependant, une partie importante de la correction est probablement déjà réalisée. L’été sera l’occasion de consolider les positions actions, une classe d’actifs toujours attrayante à long terme, sur des titres raccordés notamment aux thématiques pré-citées.

Opportunités de la gamme actions d’Ecofi

Dans cette période charnière, l’investisseur pourrait ainsi se positionner ou renforcer ses positions en actions, avec un horizon de placement de long terme.

Dans un contexte où la croissance sera rare, les fonds thématiques, Ecofi Enjeux Futurs (actions internationales) et Ecofi Trajectoires Durables (actions zone Euro) permettent aux investisseurs de se positionner sur des méga tendances autour de l’Homme et la Planète comme par exemple les énergies renouvelables ou la nutrition et la santé.

Les fonds dont la stratégie cible des groupes ayant pour modèle la robustesse de leur génération de flux de trésorerie disponibles – Ecofi Convictions Monde (actions internationales) et Ecofi Endurance Euro (actions zone Euro) – offrent également des opportunités d’investissement. Cet univers large est constitué d’entreprises aux modèles résilients, notamment celles :

- fortement capitalistes, adossées à des cycles longs, dont l’investissement initial est amorti comme les concessions

- dont l’activité est assise sur le modèle de l’abonnement, comme les fournisseurs de services

- qui bénéficient de parts de marché élevées sur des activités à moindre cyclicité comme les méga groupes avec de fortes parts de marché.

Enfin, l’investissement complémentaire sur le segment des petites et moyennes capitalisations européennes permet de se positionner sur des valeurs de niche souvent spécialisées, agiles et innovantes. Le fonds actions Ecofi Avenir Plus est un placement permettant d’accompagner la dynamique de ces fleurons de demain.

Pour rappel, tous nos fonds ouverts sont gérés selon les principes de l’investissement socialement responsable (ISR), en amont de l’analyse financière et autour de 3 piliers : exclusions sectorielles et des paradis fiscaux ; sélection des émetteurs les plus engagés sur les enjeux Environnementaux, Sociaux et de Gouvernance ; gestion des émetteurs controversés.