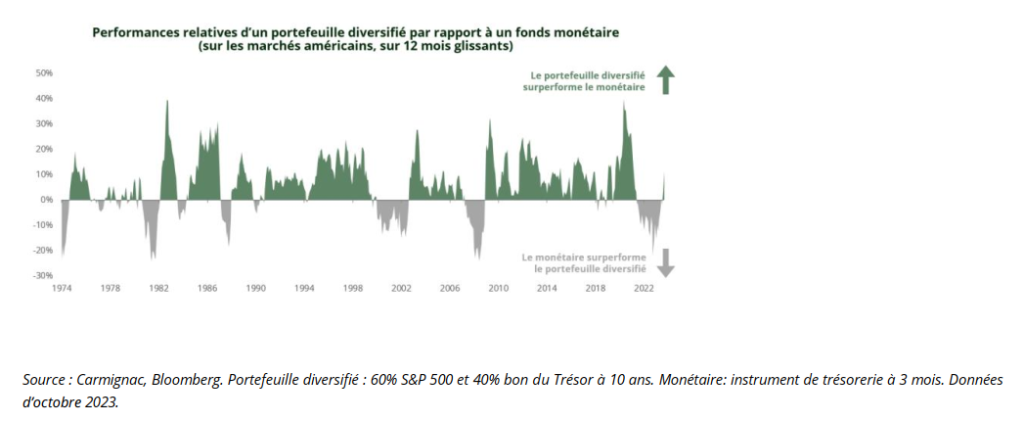

Ces deux dernières années, les liquidités et autres instruments financiers de court terme ont généré de solides performances, supérieures à celles d’un portefeuille diversifié composé à la fois d’actions et d’obligations (dans le graphique, les zones en gris correspondent aux périodes où les liquidités surperforment un portefeuille diversifié) dans un environnement qui n’offrait que de rares refuges aux investisseurs, les obligations traversant le pire marché baissier de l’histoire. D’ailleurs, ce phénomène semble avoir contribué au succès des derniers appels à l’épargne nationale lancés par différents États européens. Mais si, comme on peut désormais l’affirmer, la détention de liquidités s’est avérée un temps plus avantageuse que des investissements en actions et en obligations, il est rarement judicieux de se baser uniquement sur les données passées pour préjuger de ce que sera le futur.

Opportunité ou importunité ?

Il est vrai que les liquidités offrent un refuge bienvenu, en particulier en période de stagflation. Pour autant, le choix du bon moment pour désinvestir ou réinvestir sur les marchés boursiers n’a rien d’évident. Si l’histoire peut constituer une forme de guide, il serait préférable d’investir dans un portefeuille diversifié comprenant à la fois des actions et des obligations – y compris quand le monétaire et autres instruments de court terme affichent des rendements équivalents – voire supérieurs – à ceux que l’on peut trouver sur les marchés d’actions et d’obligations souveraines ou d’entreprises. Bien qu’il puisse être tentant de s’assurer des rendements de 4% en euros (ou de 5% en dollars) via des fonds monétaires ou autres comptes à terme, tout investisseur rationnel préférera voir plus loin que l’indéniable portage offert par ces instruments à court terme. En effet, si ce sont des rendements que l’on vise, alors d’autres segments et classes d’actifs offrent de bien meilleures opportunités.

Sur les marchés obligataires, on peut chercher à profiter à la fois des composantes portage et prix, d’autant que la fin probable du cycle de resserrement monétaire tant en zone euro qu’aux États-Unis s’accompagne d’un risque de réinvestissement accru. Dès lors, il apparaît possible de bénéficier à la fois du rendement attractif qu’offre actuellement les marchés obligataires et de la baisse des taux à venir (qui, toutes choses égales par ailleurs, aura un impact positif sur les prix des obligations).

Sur les marchés d’actions, il convient de se préparer à des temps plus difficiles, qui pourront découler d’un environnement de croissance ralentie, ou d’un contexte encore plus stagflationniste où l’inflation a plus tendance à surprendre à la hausse, que la croissance à la baisse. Au-delà de l’art délicat du « timing », l’approche dite « barbell » semble la mieux adaptée à ce problème. Elle consiste à investir à la fois dans des valeurs et des secteurs qui bénéficieront d’une inflation persistante et/ou des mesures de relance plus franche en Chine, et dans des secteurs ou des titres défensifs.

En tout état de cause, les liquidités sont loin d’être la solution. Elles peuvent cependant en faire partie, en réduisant le risque à court terme et, lorsque l’incertitude s’atténuera, en facilitant l’arbitrage de nos investissements vers des segments plus porteurs de stratégie de « barbell ».