Le 24 juin 2022. Après deux trimestres de recul important du prix de la plupart des actifs, on constate une certaine stabilisation sur les marchés, notamment sur les segments les plus risqués. Néanmoins, nous restons dans un environnement qui est très anxiogène compte tenu des menaces qui pèsent sur la conjoncture économique. Par Sebastian Paris Horvitz Directeur de la recherche à la Banque Postale AM.

Les menaces qui pèsent sur la croissance économique

La plus forte crainte, peut-être dans certains prix, est la possible contraction de l’activité dans l’année à venir. En effet, les chocs, que subissent la plupart des économies dans le monde, sont plus forts qu’attendus.

Tout d’abord, la guerre en Ukraine, continue de peser sur les prix de l’énergie, alors qu’on s’aperçoit que les contraintes qui pèsent sur l’offre des énergies fossiles risquent de maintenir les prix plus élevés qu’attendus. Ceci vient sans surprise exacerber les pressions inflationnistes déjà présentes et donc rogner le pouvoir d’achat des ménages. Même si les ménages des deux côtes de l’Atlantique, notamment, continuent de bénéficier de marchés du travail porteurs, alors qu’ils avaient amélioré leur situation financière grâce aux aides d’Etat massives et à la montée des prix des actifs, la persistance de chocs adverses pourrait casser leur résistance. Ceci d’autant plus que les banques centrales ont décidé de resserrer les conditions financières plus rapidement qu’anticipé afin de combattre une inflation qui a atteint des niveaux historiquement élevés, et qui n’avaient pas été vus depuis des décennies.

Devant ce contexte, il nous semble évident aujourd’hui que malgré les ajustements déjà constatés sur les marchés, avec une correction de la survalorisation de certains actifs, la prudence doit l’emporter. Nous restons donc assez défensifs et conservons toujours comme ligne de conduite la cherche des valorisations très raisonnables ainsi que des bilans d’entreprise solides à même de mieux résister à un contexte de dégradation forte des perspectives de croissance dans les trimestres à venir.

On cherche évidemment à évaluer toutes les dynamiques qui pourraient entraîner les économies vers un ajustement plus sévère que celui qu’on pouvait prévoir il y a encore quelques mois. Les décisions prises par les grandes banques centrales au cours des dernières semaines, en décidant d’accélérer leur resserrement monétaire, qu’elles ont trop tardé à mettre en place, sont en train de mettre à mal les segments les plus sensibles à la montée des taux d’intérêt, dont notamment le secteur immobilier. Certes, ces ajustements s’avèrent d’autant plus nécessaires que la forte accélération de l’inflation, avec des marchés du travail tendus, de manière naturelle pousse les salaires à la hausse. Au Royaume-Uni, nous voyons, par exemple, des revendications salariales très fortes, avec une grève massive dans les transports à Londres, un conflit qui semble historique, car le pays n’en avait pas vu de cette ampleur depuis des décennies. En Allemagne, le puissant syndicat IG Métal a demandé des hausses de salaire entre 7-8%. Comme par le passé, la hausse pourrait être bien inférieure, mais tout ceci reflète bien un changement de régime et les risques de détérioration qu’existe sur le plan de l’inflation. Au total, il est bien probable, comme presque annoncé, que les grandes banques centrales vont resserrer bien plus rapidement. Ceci, malgré la dynamique apportée par l’ouverture des économies après l’épisode épidémique du début d’année, cela doit donc nous pousser à suivre tous les signes qui peuvent accélérer l’ajustement de la demande à des conditions financières qui deviennent plus restrictives. Une situation inédite depuis plus d’une décennie.

Un épisode historique d’aisance monétaire

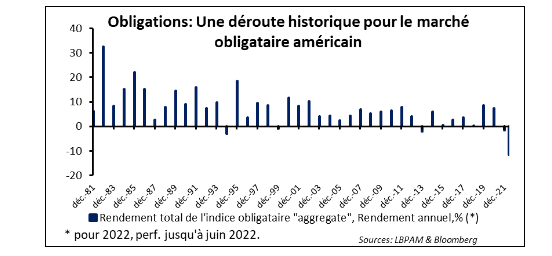

Dans cette phase d’ajustement du cycle économique, sous l’effet du choc de la hausse des matières premières et de la marche forcée vers la normalisation des politiques monétaires, rien n’est plus emblématique que l’ajustement très sévère que subit le marché obligataire. En effet, si on regarde, la performance annuelle des obligations (souveraines et privées) en dollars au cours des décennies récentes, seulement à des très rares occasion nous avions pu constater des pertes sur ce segment. En particulier, dans les phases de ralentissement économique, les obligations souveraines étaient en général les valeurs refuges qui aidaient à préserver la valeur des portefeuilles.

Aujourd’hui, dans cette sortie accélérée d’un épisode historique d’aisance monétaire, la sortie s’avère très chaotique et les obligations d’Etat subissent le coût de l’ajustement.

Evidemment, il reste encore six mois en 2022, mais jusqu’ici on a des pertes extraordinaires en termes nominaux comparé aux épisodes précédents. En termes réels, la situation est encore plus sévère, vu l’accélération de l’inflation.

Il est assez probable, que si la détérioration de la croissance devenait bien plus forte qu’anticipée, nous aurons sûrement une accalmie dans le resserrement monétaire, ce qui pourrait aider les emprunts d’Etat. Mais, nous n’y sommes pas encore. Les risques ont crû assez rapidement de voir la croissance prendre une tournure bien plus négative en fin d’année et au début 2023, peut-être que dans un tel contexte les emprunts d’Etat pourront retrouver des couleurs. Néanmoins, l’inconnue de l’inflation et la direction que prendra la politique monétaire risque encore de maintenir une grande volatilité sur tout le segment obligataire.

Dans la phase que nous vivons, il est très important de suivre tous les signes qui nous permettent de voir comment les économies sont en train de réagir à la hausse de l’inflation, et notamment à la « taxe » énergétique, ainsi qu’au durcissement des conditions monétaires qu’ont entamé les banquiers centraux dans la plupart des pays avancés.

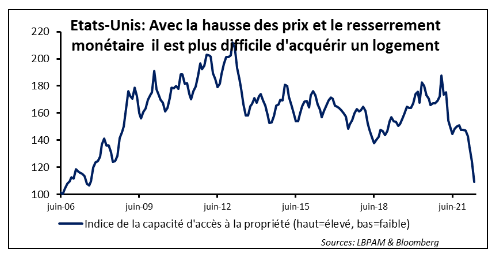

Aux Etats-Unis, les dernières statistiques sur le secteur immobilier sont sans appel. La très rapide montée des taux d’intérêt a provoqué un renchérissement brutal du crédit immobilier. Ceci dans un contexte de forte montée des prix sur les années passées. Ainsi, la capacité des ménages à acquérir un logement s’est fortement détériorée, freinant assez rapidement l’activité.

On constate que ce soit dans les chiffres de la construction, avec une dynamique de baisse maintenant bien installée dans les mises en chantier, ou dans les achats de maisons, que la poussée brutale du coût du crédit a détérioré fortement la dynamique qui avait été très porteuse pour ce segment et qui avait donc apporté une contribution substantielle à la croissance dans la phase de reprise dans l’épisode épidémique.

La question qui se pose aujourd’hui est avec quelle vitesse le secteur immobilier va décélérer. Pour l’instant, les banques semblent tout juste avoir commencé à resserrer les conditions d’accès au crédit, mais il est probable que les prochaines enquêtes, notamment aux Etats-Unis, vont montrer une attitude bien plus prudente.

Tout nous pousse à croire que nous entrons dans une phase de décélération de l’activité que semble plus forte que prévue. Encore une fois, la conjoncture actuelle est assez inédite, et donc il faut rester prudent sur des diagnostics prématurés, mais il est évident que les risques baissiers sur la croissance ont fortement augmenté pour l’année à venir.