L’impact de la crise fait que les sociétés non financières, pour la première fois depuis mars, diminuent leur encours de trésorerie en septembre (– 2,3 GEUR). Malgré cette baisse, la trésorerie progresse de près de 174 GEUR entre mars et septembre. Dans le même temps, l’endettement brut des entreprises sous forme de crédits bancaires et de titres de créance diminue légèrement en mars (– 1,2 GEUR) : sa hausse cumulée atteint 175 GEUR sur les sept derniers mois. Les crédits bancaires se sont massivement orientés vers les PME (67 GEUR de mars à septembre, soit près de 60 % du cumul des crédits à l’ensemble des entreprises sur la période). Au total, l’endettement net des entreprises est quasi stable par rapport à il y a sept mois.

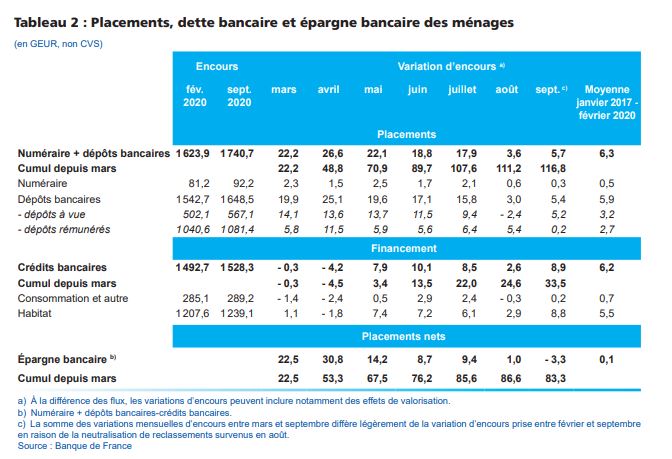

La trésorerie et la dette des sociétés non-financières

La trésorerie des SNF reste élevée mais diminue pour la première fois depuis le confinement de mars. Ce mouvement est principalement porté par la diminution de 8,6 GEUR de l’encours des dépôts à vue en septembre, alors que celui des dépôts rémunérés a augmenté de 3,0 GEUR. Les achats de parts d’OPC monétaires se poursuivent sur un rythme plus ralenti qu’en août (3,3 GEUR après 4,2 GEUR). En cumul depuis mars, la hausse de la trésorerie des SNF atteint 174 GEUR (voir tableau 1 et graphique 1).

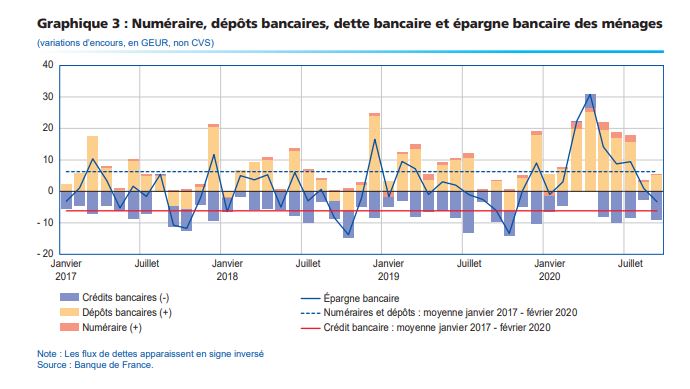

En septembre, le financement bancaire des SNF poursuit sa normalisation après 5 mois de hausse très dynamique de mars à juillet. Le recul observé en septembre (– 4,8 GEUR) fait suite à une stabilisation en août (+ 0,5 GEUR). Cette baisse touche d’abord les crédits de trésorerie dont l’encours recule de 7,4 GEUR en septembre après avoir diminué de – 1,2 GEUR en août. Les crédits d’investissement augmentent, quant à eux, de 1,8 GEUR après

1,5 GEUR le mois précédent. Le dispositif des Prêts Garantis par l’État – PGE –, fortement utilisé par les entreprises depuis sa mise en place, est désormais beaucoup moins sollicité, son encours atteignant 120,7 GEUR fin septembre après 119,1 GEUR fin août. Enfin, les émissions de titres augmentent par rapport à leur niveau du mois précédent (3,6 GEUR après 1,6 GEUR) portées par les titres à plus d’un an.

Au total, l’endettement brut des sociétés non-financières diminue de 1,2 GEUR en septembre après + 2,1 GEUR en août) (voir tableau 1). Si en mars, la hausse des crédits a d’abord été tirée par ceux accordés aux grandes entreprises et ETI (+ 33 GEUR – tirages importants par ces entreprises sur leurs lignes de crédits mobilisables –).

En septembre, on observe une faible augmentation de l’endettement net (dette brute – trésorerie) des sociétés non financières (+ 1,1 GEUR) en dessous de sa tendance pré-covid (+ 4,0 GEUR par mois en moyenne entre janvier 2017 et février 2020). En cumul entre mars et septembre, la dette financière nette progresse de 0,3 GEUR. On n’observe pas à ce stade de hausse marquée de la dette nette des SNF considérées dans leur ensemble.

La hausse conjointe de la dette brute et de la trésorerie peut s’expliquer par deux facteurs. D’une part, certaines entreprises ont sans doute eu un comportement de précaution en utilisant leurs possibilités d’emprunts pour se constituer un coussin supplémentaire de trésorerie. À cet égard, le dernier baromètre trimestriel sur la trésorerie, l’investissement et la croissance des PME publié par Bpifrance (septembre 2020) indique que le PGE a essentiellement été affecté au financement du besoin en fonds de roulement des PME/TPE et la trésorerie courante (58 % des entreprises). 23 % des entreprises interrogées en ont utilisé une partie pour rembourser des dettes préexistantes et 11 % seulement l’ont utilisé pour financer des investissements. Enfin, 68 % des entreprises interrogées affirment conserver une part importante du PGE en liquidité. Au total, une partie non négligeable de la dette levée par les SNF depuis mars 2020 est restée en trésorerie.

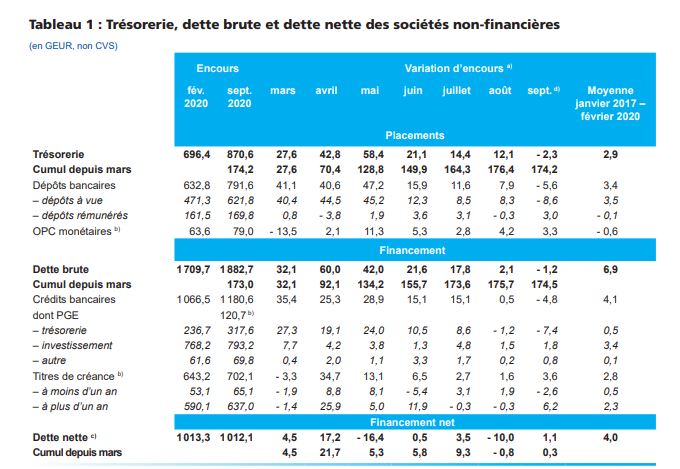

Numéraire et dépôts, crédits et épargne bancaire des ménages

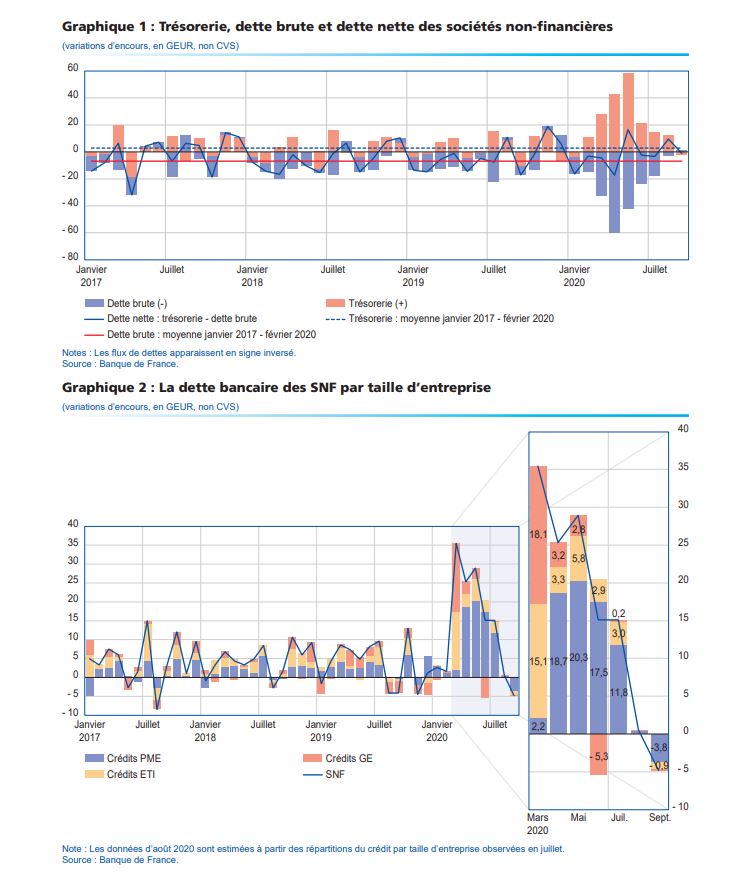

Le rythme de constitution de dépôts bancaires par les ménages accélère légèrement en septembre (+ 5,4 GEUR, après + 3 GEUR en août) mais sur un niveau nettement plus faible qu’entre mars et juillet. Il retrouve ainsi un rythme proche de la moyenne pré-covid, de janvier 2017 à février 2020 (+ 5,9 GEUR).

Les flux nets de crédits bancaires, après un mois de faible progression en août, ont repris en septembre le dynamisme observé de mai à juillet pour s’établir à 8,9 GEUR (voir tableau 2 et graphique 3), au-dessus de la moyenne pré-covid, de janvier 2017 à février 2020 (+ 6,2 GEUR). Le crédit à la consommation contribue positivement en septembre (0,2 GEUR) aux flux de crédit totaux, qui restent néanmoins portés principalement par le crédit à l’habitat (8,8 GEUR).

Au total, le flux net d’épargne bancaire (c’est-à-dire hors placements non bancaires, calculé comme la différence entre les dépôts y compris numéraire et les crédits) est négatif en septembre (– 3,3 GEUR) pour la première fois depuis mars) ; il atteint ainsi 83,3 GEUR en cumul depuis mars à fin septembre, en recul par rapport au cumul à fin août (86,6 GEUR).