Natixis IM : Les principaux secteurs économiques ont renoué avec la croissance au T2.22, soutenus par la poursuite de la réouverture des économies – cette tendance devrait se poursuivre au T3.22. Cependant, l’inflation persistante poussera les principales banques centrales à être très fermes dans le resserrement de leur politique.

Mabrouk Chetouane – Head of Global Market Strategy, Nicolas Malagardis – Strategist, Natixis IM

Natixis IM : Opinions macroéconomiques

La résilience des principales économies s’est reflétée dans les données publiées pour le deuxième trimestre. Les informations disponibles montrent que l’activité des deux côtés de l’Atlantique se maintient au troisième trimestre, en particulier sous l’impulsion du secteur des services. Cependant, il y a un nombre croissant de menaces sur le cycle économique pour le dernier tiers de l’année: un fort ralentissement en Chine, une grave crise énergétique, une contraction du secteur immobilier, des tensions politiques accrues.

La Chine pèse sur la projection de croissance

Notre dernière projection de croissance mondiale a de nouveau été révisée à la baisse (- 0,1 pp par rapport à juillet), tirée par les économies émergentes, qui devraient croître à un taux inférieur à 3,0 % en 2022. Le fort ralentissement de la Chine explique la quasi-totalité de la détérioration des perspectives de la région.

Le rebond de la croissance observé dans la zone euro au deuxième trimestre et la révision à la hausse des données d’activité aux États-Unis expliquent la légère révision à la hausse du rythme d’activité dans les économies avancées. Cependant, la trajectoire de croissance pour 2023 pourrait tomber en dessous du seuil psychologique de 3,0 % pour la deuxième année consécutive.

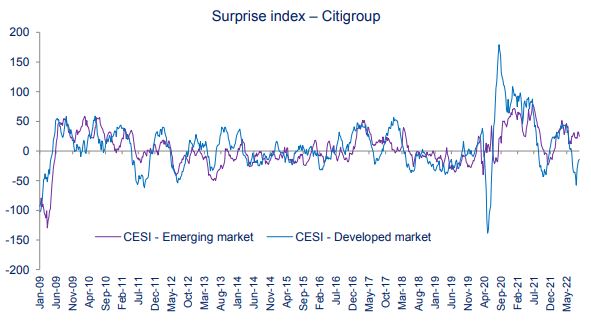

Malgré les difficultés de la Chine, l’indice de surprise économique de Citigroup montre que la dynamique des affaires dans les marchés émergents reste positive. C’est le cas grâce à la bonne performance des économies latino-américaines, qui ne bénéficient que d’un affaiblissement modéré des prix de l’énergie.

L’indice surprise pour les marchés développés indique que la situation s’améliore, tirée par le Royaume-Uni et les économies directement liées à la sphère des produits énergétiques, comme la Norvège et l’Australie. L’activité économique devrait être solide au T3.22, mais il y a une incertitude substantielle pour le T4.22.

Le premier semestre américain sous le signe d’une récession technique

La nouvelle contraction de l’activité économique aux Etats-Unis (-0,6 % au deuxième trimestre sur une base annualisée) s’explique principalement par le fort déstockage réalisé par les entreprises et par l’affaiblissement de la demande intérieure. Les États-Unis sont en récession technique, ce qui signifie deux trimestres consécutifs de contraction du PIB.

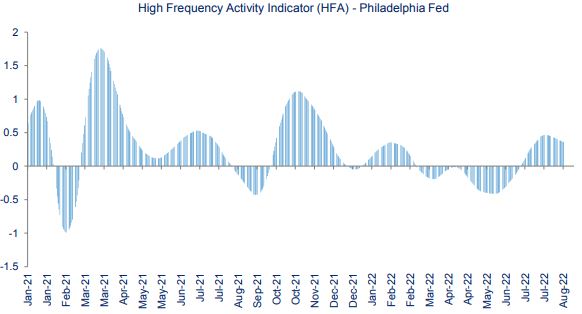

Cependant, l’économie américaine devrait sortir de cette récession technique au T3.22. Les indicateurs à haute fréquence indiquent que la dynamique de croissance est de retour en territoire positif. La confiance des ménages aux États-Unis a de nouveau augmenté au cours de l’été et l’enquête PMI montre une reprise de l’activité, en particulier dans le secteur des services.

Néanmoins, la référence à une récession technique est fortement remise en question par la robustesse du marché du travail. La création d’emplois a été massive au cours des deux derniers mois, le taux de chômage est toujours à un niveau historiquement bas (3,7 %) et le stock de postes vacants reste extrêmement élevé. Il y a maintenant deux offres d’emploi pour chaque demandeur d’emploi, un record historique.

La vigueur du marché du travail est à la fois un rempart pour la confiance économique et une source de revenus pour les ménages américains. C’est aussi l’argument utilisé par la Réserve fédérale pour justifier l’orientation plus restrictive de sa politique monétaire.

La situation allemande diffère de celle des autres grands pays de la zone euro

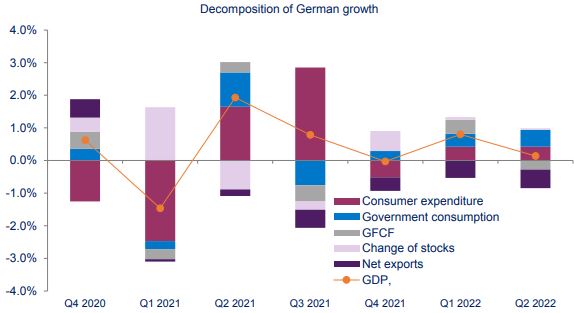

Le PIB de la zone euro a progressé de +0,8 % au T2.22, tiré par Span et l’Italie où l’activité a augmenté de 1,1 % et 1,0 % respectivement. L’économie allemande, qui est parmi les plus dépendantes du gaz russe, a vu son activité stagner au T2.22, tandis que la croissance du PIB Français a augmenté de 0,5 % (après -0,2% au T1.22).

L’analyse des contributions à la croissance allemande montre que la consommation privée et publique a contribué positivement à la création de richesses, tandis que le commerce extérieur et l’investissement ont tous deux pesé sur l’activité. L’investissement a été plombé par une contraction de la formation brute de capital fixe dans les secteurs de l’industrie manufacturière et de la construction.

Les perspectives pour les entreprises allemandes sont moroses. L’indicateur hebdomadaire du cycle économique de la Bundesbank montre que la croissance allemande devrait être proche de zéro, voire négative pour le trimestre en cours. Ces perspectives sont étayées par des indicateurs économiques (enquêtes IFO, indices PMI) qui montrent que l’activité est dans une phase de ralentissement marqué proche de la récession.

Les réserves de gaz en Allemagne sont de 90 %, ce qui est suffisant pour couvrir trois mois de consommation. Néanmoins, le gouvernement allemand n’exclut pas d’éventuelles coupes énergétiques cet hiver et prépare une réponse budgétaire contre un probable nouveau choc d’offre négatif.

Le pic d’inflation est toujours en avance en Europe

L’inflation globale dans la zone euro a dépassé celle des États-Unis. Les prix ont augmenté de +9,1 % en août en glissement annuel, tirés à parts égales par l’énergie et les composantes sous-jacentes. La poursuite de la hausse des composantes sous-jacentes est l’une des principales préoccupations du conseil d’administration de la BCE.

L’inflation américaine a commencé à baisser en août en raison de la baisse de la composante énergétique. Il est à noter que l’inflation sous-jacente n’a pas diminué (+5,9 % d’une année à l’autre) par rapport au mois précédent. La composante immobilière, qui représente près de 30 % de l’indice, devrait continuer à augmenter et maintenir une pression significative sur l’inflation sous-jacente et l’empêcher de baisser jusqu’au T4.22.

Tendance du marché : l’augmentation de la volatilité devrait se propager à toutes les classes d’actifs

Le tournant restrictif des banques centrales reflète la nécessité de relever le défi de l’inflation. La croissance des prix s’est maintenant propagée à tous les secteurs économiques, ce qui fait craindre des effets autosuffisants et un désancrage des anticipations d’inflation. Les banquiers centraux sont susceptibles de resserrer la politique monétaire plus que prévu actuellement, ce qui augmentera la volatilité des actifs risqués.

Politique monétaire : les banques centrales envoient le même message

La volatilité du cycle macroéconomique et la persistance de l’inflation ont conduit les banques centrales à délibérément mettre de côté leurs indications prospectives. Ils doivent orienter leur politique monétaire aussi près que possible des indicateurs pour prendre les décisions les mieux adaptées au contexte économique.

Le symposium de Jackson Hole en août a été l’occasion pour les trois grandes banques centrales d’apporter deux clarifications sur la politique monétaire : « plus haut pour plus longtemps ». Ces deux mots impliquent que le cycle de resserrement est loin d’être terminé et que les conditions financières devront rester restrictives plus longtemps que prévu afin d’atteindre l’objectif de stabilité des prix.

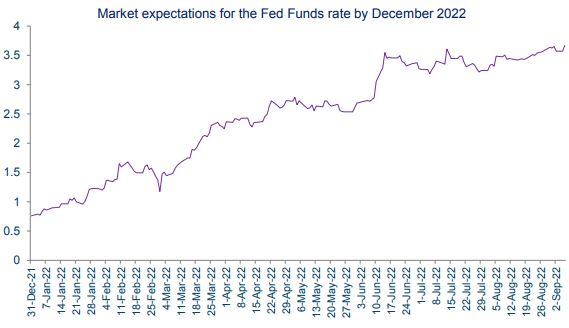

À partir de septembre, la BCE et la BoE accéléreront leur rythme de resserrement monétaire et procéderont à des hausses de taux de 75 pb. La Fed devrait également augmenter à nouveau de 75 pb en septembre. Nos projections de taux pour la fin de l’année prévoient des taux directeurs de 4,25 % à 4,5 % aux États-Unis, de 2,5 % dans la zone euro et de 3,75 % au Royaume-Uni.

Notre projection est supérieure aux attentes du marché pour le taux des fonds fédéraux, qui devrait atteindre seulement 3,9 % d’ici la fin de l’année. Les investisseurs risquent d’être surpris par une Fed plus agressive que prévu, ce qui entraînera une volatilité accrue des actifs risqués au T4.22.

Vers un nouveau régime de marché caractérisé par un regain de tensions

Le stress est concentré dans la zone euro

Les indicateurs de risque s’étaient assouplis en juillet, en particulier sur les marchés boursiers. Cette réduction des tensions sur les marchés est principalement attribuable à une attente erronée d’un éventuel pivot de la banque centrale avant la fin de l’année. Les remarques faites lors du symposium de Jackson Hole ont balayé cette attente et ont déclenché à la fois un bond des taux et de la volatilité des actions. Il y a maintenant de nombreuses raisons de croire que ce régime de forte volatilité devrait nous accompagner au cours des prochains mois.

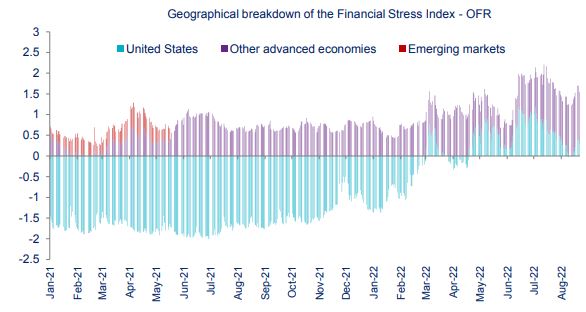

La décomposition géographique de l’indice OFR montre que ni les marchés émergents ni les États-Unis n’ont contribué à la récente hausse des tensions sur les marchés. L’hypothèse plausible est que le risque est concentré en Europe et plus précisément dans la zone euro.

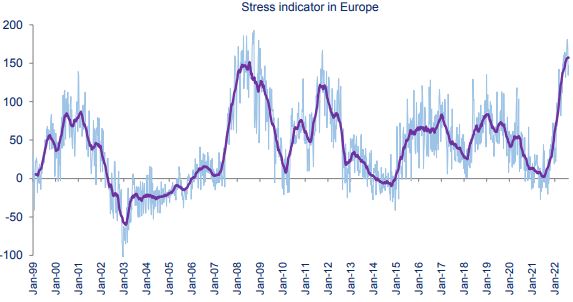

L’hypothèse selon laquelle la majeure partie du risque est concentrée dans la zone euro est étayée par l’indicateur illustré dans le graphique ci-dessus. Cet indicateur, qui représente la différence entre la volatilité implicite des marchés actions et obligataires dans la zone euro, a dépassé les niveaux observés lors de la crise de 2008, ce qui indique que les tensions sur le marché obligataire ont atteint des niveaux jusque-là inobservés.

La forte hausse de cet indicateur résulte de la combinaison d’incertitudes économiques, politiques et financières qui pèsent sur le sentiment des investisseurs. Depuis le début de l’invasion de l’Ukraine, la zone euro a connu des sorties d’actifs risqués, en particulier d’actions. Le mauvais sentiment des investisseurs dans la zone euro profite principalement au marché américain, qui enregistre des entrées importantes.

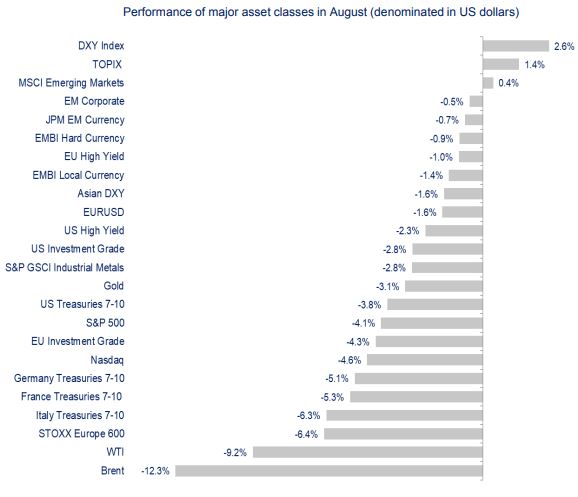

La nervosité sur les marchés obligataires se répand

Régime de marché. Les cours des actions ont bénéficié à la fois d’une solide saison des bénéfices au deuxième trimestre et des anticipations selon lesquelles les banques centrales modéreraient le resserrement de leur politique monétaire. Cependant, les gouverneurs ont sapé tout espoir d’une pause dans leurs hausses de taux en août. En conséquence, les gains observés en juillet ont maintenant été effacés et les investisseurs anticipent désormais un environnement financier moins favorable. Les indices de volatilité implicite ont considérablement augmenté, reflétant le coût accru de la protection que les investisseurs sont prêts à payer pour se protéger d’un ralentissement du marché. Nous croyons que nous entrons dans un régime de volatilité plus élevée et soutenue.

Marchés boursiers. Les perspectives de croissance des bénéfices des entreprises pour 2022 demeurent globalement élevées, compte tenu des nombreux facteurs de risque mentionnés. Notez que les perspectives au sein de la zone euro sont mitigées. La différence entre les prévisions de bénéfices sur 12 mois de l’Allemagne et de la France reflète la fragmentation des marchés boursiers. En outre, le niveau de valorisation relatif entre les États-Unis et la zone euro se situe à un niveau jamais vu depuis la crise de 2009, ce qui suggère à quel point le marché américain reste cher et le risque de baisse auquel les investisseurs sont confrontés.

Marchés obligataires : Les marchés obligataires dans leur ensemble ont continué de baisser de manière significative. Nous pensons que le point bas n’a pas encore été atteint, en particulier dans la zone euro, alors que la BCE entame son cycle de resserrement monétaire. Le marché de la dette d’entreprise reste également soumis à une forte pression, quel que soit le segment considéré (High Yield ou Investment Grade), pénalisé par la hausse des taux souverains ainsi que par l’élargissement des écarts de crédit.

Le rapport complet :