Natixis : La « slowflation » devient une réalité . De nouveaux risques ont ajouté plus de stress à l’environnement de marché, augmentant la volatilité implicite des obligations. Les investisseurs s’interrogent sur la résilience des économies face aux multiples chocs auxquels elles sont actuellement confrontées.

Perspectives macro

Les facteurs de risque s’accumulent. La chance de voir une résolution positive entre la Russie et l’Ukraine a continué de diminuer. À l’inverse, les tensions géopolitiques persistantes semblent être la nouvelle réalité – les acteurs du marché n’auront donc qu’à s’y habituer. Contrairement à l’histoire récente, ce contexte de confrontation soutenue entre les superpuissances est susceptible de façonner sensiblement la politique à venir. En outre, l’incertitude déjà élevée a été renforcée par l’apparition de nouveaux facteurs de risque, susceptibles de produire des marchés et des cycles économiques plus volatils que par le passé.

En Chine, le président Xi a décidé de s’en tenir à son zéro-Covid politique visant à contenir la propagation de la variante Omicron. Restrictions comme ceux observés lors de la première vague de Covid-19 ont été

mis en place, limitant l’activité dans plusieurs régions économiques clés. Les entreprises ont été contraintes d’arrêter la production, ce qui a ajouté pression supplémentaire sur les chaînes d’approvisionnement, et les ménages ont été privés de leur capacité à consommer des biens et des services. Le les répercussions de cette politique sont déjà visibles (voir la section sur la Chine) et devrait peser sur l’activité mondiale au S1.22.

Par ailleurs, le refus des pays membres de l’OPEP d’augmenter leur production de pétrole brut continue de soutenir la haute énergie prix induits par l’invasion de l’Ukraine par la Russie. Le cartel les membres ne semblent pas avoir l’intention de rattraper la Russie pétrole qui a déjà été laissé de côté en raison de préoccupations sur d’autres les sanctions. En effet, la production moyenne de pétrole de la Russie au cours de la première quatre mois de l’année affiche déjà un million de barils par déficit de jours par rapport à 2019. Bien que les principales économies n’en soient pas encore là, la combinaison

de ces facteurs négatifs est la stagflation inclinée – plus d’inflation et activité supprimée – risques à la hausse.

Y a-t-il une récession à l’horizon ?

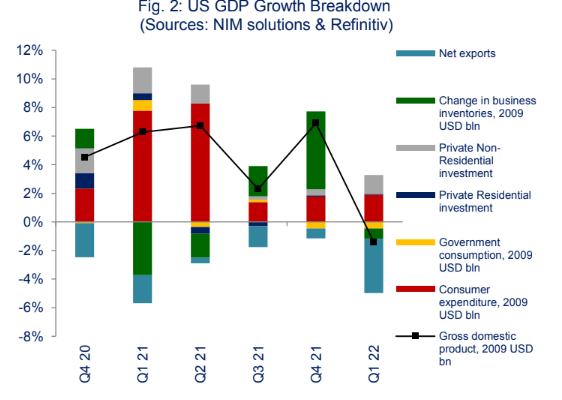

Les premiers indicateurs disponibles à ce stade confirment que la dynamique est en effet en train de se dégrader. Estimations préliminaires de la croissance de la zone euro ont montré que l’activité n’a augmenté que de 0,2 % au T1.22, principalement soutenu par la hausse de l’activité en Allemagne et en Espagne. La croissance de l’Italie a été négative tandis que celle de la France a été stable ; consommateur les dépenses ont lourdement pesé sur la croissance économique (-1,2 % sur un trimestre), donnant une première indication des effets négatifs de l’inflation sur les revenus des ménages. De plus, l’économie américaine contracté à un taux annualisé de -1,4 % au cours la même période. La sous-performance des États-Unis s’explique principalement par le commerce extérieur, les importations de biens et de services ayant augmenté de 11,7 % au cours du trimestre, probablement attribuable au raffermissement de l’USD et une demande solide.

En effet, hors exportations nettes et variations de stocks, l’activité aux États-Unis a progressé de +2,7 %, ce qui implique que la demande intérieure reste solide (voir Figure 2). En regardant ces croissances initiales estimations, on obtient un premier aperçu de l’hétérogénéité actuelle des profils de croissance dans les économies.

Si nous analysons cependant les indicateurs macroéconomiques qui ont été publié au cours du deuxième trimestre, la prudence est de mise garantie – en particulier en Europe. L’indice IFO de l’Allemagne, qui reflète l’état du climat des affaires, a fortement chuté en avril la composante des attentes économiques de l’indice a chuté.

De plus, la production industrielle et les biens durables ont surpris la plupart des économistes car ils ont tous deux indiqué une contraction. Cette suggère que la première économie de la zone euro devrait subir un ralentissement d’activité, voire un hypothétique récession, au T2.22 (voir graphique 3).

De même, la confiance des ménages en avril au Royaume-Uni s’est effondrée à des niveaux qui dépassent même ceux observés lors de la crise du Covid-19. Tant l’augmentation des prix à la consommation – qui devrait atteindre 10 % d’une année sur l’autre à court terme – et le risque de récession mentionné par le gouverneur de la Banque d’Angleterre, Andrew Bailey, sont sans doute à l’origine de la détérioration de la situation des ménages moral.

Aux États-Unis, l’environnement économique reste robuste dans la mesure où la demande montre des signes de résilience. Néanmoins, nous reconnaître l’existence de nombreux vents contraires qui pourraient nuire au cycle économique américain (pouvoir d’achat affaiblissement, resserrement des conditions de crédit) forçant les ménages à puiser dans leurs économies. Les indicateurs à haute fréquence qui sont produits par les Réserves fédérales régionales montrent également décélération de l’activité, mais beaucoup plus progressive et cohérente avec l’idée de réaliser un atterrissage en douceur économique.

La partie préoccupante de l’économie américaine continue d’être sa main-d’œuvre marché. En ce sens, même si le niveau de création d’emplois reste très élevé par rapport aux normes historiques, la main-d’œuvre le taux de participation reste inférieur à son niveau d’avant la pandémie, car les gens ne reviennent pas au travail. Cela a produit l’un des les marchés du travail les plus serrés de tous les temps ; le haut niveau d’activité couplé avec la pénurie actuelle d’offre de main-d’œuvre se traduit mécaniquement sur un nombre record d’offres d’emploi.

En fait, l’enquête NFIB d’avril a montré que le nombre d’emplois vacants a atteint 11,2 millions un niveau record depuis le début de la série. Cette tension dans le travail marché, auquel le FOMC a fait allusion à plusieurs reprises membres, présente le principal risque pour l’économie américaine car il peut être le principal canal des effets de second tour de l’inflation, tels que une spirale salaires-prix. Il en est de même, quoique dans une moindre mesure, sur le marché du travail européen, où les conditions continuent de se durcir.

Les enquêtes montrent que les entreprises de la zone euro ont continué embaucher à un rythme soutenu dans les deux mois suivant la Russie invasion de l’Ukraine. En conséquence, la part des entreprises déclarant les pénuries de main-d’œuvre en tant que facteur limitant la production sont maintenant plus élevées que jamais auparavant.

La Chine est une préoccupation

Après avoir prétendu contenir avec succès des cas de Covid pendant près de deux ans, les autorités chinoises ont du mal à une épidémie d’Omicron qui a déclenché la plus grande vague nationale d’infections observées jusqu’à présent. La propagation a eu lieu dans les régions avril 2022

Cet environnement de faible inflation laisse les décideurs chinois plus de marge de manœuvre et, en conséquence, ils ont été progressivement pivoter vers une position plus accommodante. La PBoC a déjà procédé à deux baisses de taux des prêts préférentiels et trois réductions de taux de réserve

Le ratio d’exigences a diminué au cours des derniers mois et s’étend ses outils de crédit ciblés pour soutenir les PME. Sur le plan budgétaire, le plan de relance annoncé en mars dernier s’attend à ce que le budget total déficit en 2022 plus expansionniste qu’en 2021 (une fois comptabilisation des transferts fiscaux de cette même année) et locales les émissions d’obligations d’État seront au même niveau qu’en 2021 (environ 550 milliards USD) et de cibler les investissements dans les infrastructures.

Ces changements politiques, qui devraient s’intensifier dans reste de 2022, affiche un cycle non synchronisé croissant entre la Chine et le reste du monde qui peut déjà être observé par le différentiel croissant des rendements des obligations souveraines faveur des États-Unis.

Retrouver-ci dessous l’intégralité de l’article en anglais