Les investisseurs ont eu droit à une agréable surprise cette année avec l’arrivée anticipée de Noël. Novembre s’inscrira sans doute dans les annales comme l’un des mois les plus fructueux pour les investisseurs. Les rendements des obligations d’État ont enregistré une baisse significative, les écarts de crédit des entreprises se sont considérablement resserrés, le dollar américain s’est affaibli, les prix des matières premières ont légèrement augmenté, et l’indice DAX allemand a connu une hausse d’environ 10 % au cours du mois. La seule exception, qui a procuré une satisfaction encore plus grande aux investisseurs, a été la chute des prix de l’énergie.

Pour la plupart des marchés obligataires, novembre semble se profiler comme le meilleur mois de performance totale pour l’année 2023. Aux États-Unis, le crédit aux entreprises affiche ses rendements mensuels les plus élevés depuis 2020. La reprise macroéconomique des actifs est alimentée par la conviction croissante des investisseurs selon laquelle les banques centrales américaine et européenne ont achevé le resserrement de leur politique monétaire. On anticipe une sortie de la légère récession de la zone euro au premier semestre de 2024. En ce qui concerne les États-Unis, le consensus penche en faveur d’une croissance continue, quoique plus modérée, évoquant un “atterrissage en douceur” – un scénario idéal pour les investisseurs.

Cette spectaculaire reprise s’explique principalement par l’anticipation que les banques centrales, à l’avenir, aligneront davantage leurs actions sur les intérêts des investisseurs : le “put” de la banque centrale est de nouveau sur la table. En cas de détérioration des conditions économiques, les investisseurs s’attendent à ce que les banques centrales fournissent leur soutien et assouplissent leur politique, ce qui contribuera au maintien des prix des actifs. C’est une inversion de la fonction des banques centrales qui ont lutté contre l’inflation au cours des deux dernières années.

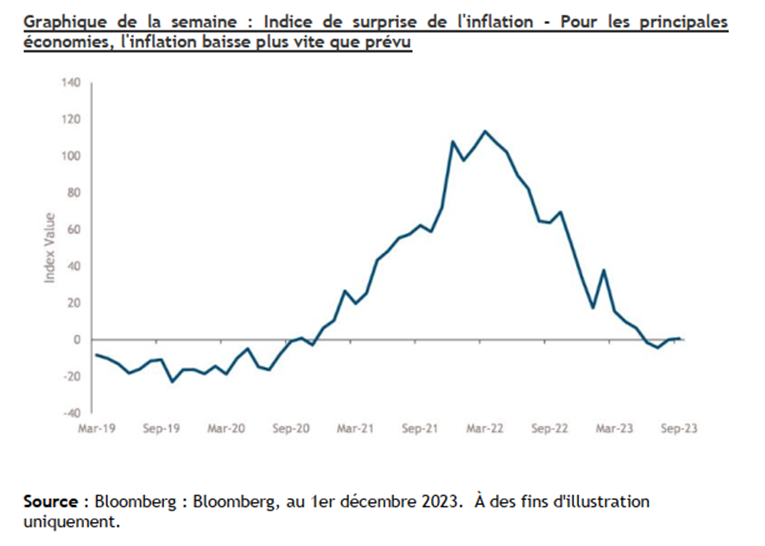

La semaine dernière a été marquée par un événement majeur lié aux courbes des obligations d’État, qui ont connu une accentuation de leur pente, principalement en raison d’une performance exceptionnelle sur la partie courte de la courbe. Les rendements des obligations à 2 ans aux États-Unis et en Allemagne ont été inférieurs de 30 points de base à ceux de leurs obligations respectives à 30 ans, dont le rendement a baissé de 10 points de base. Les données relatives à l’inflation ont été décevantes, avec des chiffres de prix systématiquement en dessous des attentes pour les grandes économies, illustrés par des indices de surprise d’inflation devenant négatifs (voir le graphique de la semaine).

En Australie, l’inflation a ralenti plus que prévu, atteignant 4,9 % en glissement annuel, inversant ainsi la hausse surprise d’octobre. Les investisseurs anticipent désormais une suspension de la réunion politique de décembre par la Reserve Bank of Australia. Pour la zone euro, l’inflation globale est tombée à 2,4 % en glissement annuel, bien en deçà des attentes de 2,7 %, principalement en raison de la baisse des prix de l’énergie. Les prix de base ont également chuté plus que prévu, passant à 3,6 % en glissement annuel contre 4,2 % en octobre, représentant la plus forte baisse mensuelle progressive depuis le pic de l’inflation sous-jacente en mars. La désinflation s’accélère, comme le suggère le marché européen des swaps de taux d’intérêt au jour le jour (OIS), qui anticipe maintenant une réduction totale de la politique monétaire de 25 points de base d’ici avril et une réduction totale de 100 points de base d’ici octobre.

Aux États-Unis, l’indice des prix de base des dépenses de consommation personnelle, préféré du FOMC (Federal Open Market Committee), est tombé à 3,46 % en glissement annuel, en phase avec le consensus mais bien en deçà de la prévision de fin d’année du FOMC de 3,7 %. Le marché américain des OIS a signalé la première baisse de 25 points de base des taux directeurs jusqu’en mai, avec une réduction totale de 100 points de base d’ici novembre 2024.

Si vous aspirez à adopter une posture de Grinch en décembre, votre liste de souhaits pourrait inclure un atterrissage économique abrupt, alors que les politiques monétaires cherchent enfin à rattraper leur retard. Pour l’économie américaine, le scénario sans atterrissage semble se concrétiser, entraînant ainsi une nécessité de resserrement politique. Les déséquilibres entre l’offre et la demande pourraient accélérer la hausse des prix des matières premières, provoquant ainsi une inversion de l’inflation globale. Il est également possible que les partisans des obligations refusent d’acquérir la toujours croissante offre de dette publique ou de financer l’endettement croissant des entreprises. Des incidents de contagion géopolitique ou des turbulences inattendues lors d’élections nationales, favorisant des dirigeants non conventionnels, pourraient générer une énorme incertitude.

Une pause soudaine du moteur de croissance chinoise, plongeant dans une spirale de déflation au moment où le Japon abandonne sa politique de taux d’intérêt zéro, est une autre éventualité. Il se pourrait également que les préoccupations concernant la surévaluation des prix de l’immobilier soient fondées, que les “Magnificent Seven” sous-performent et que les monnaies numériques subissent une pression supplémentaire de la part des régulateurs. Et n’oublions pas le fidèle allié du Grinch, le cygne noir, capable d’apporter des événements imprévus et perturbateurs.