Les récents événements ont souligné l’importance des caractéristiques ESG des investissements en actifs réels dans le cadre des plans de relance adoptés face à la crise de la Covid-19. Il est tout aussi important de veiller à ce que les portefeuilles soient parés pour le futur.

En pleine pandémie mondiale, Apple a annoncé viser une empreinte carbone nulle pour tous ses produits d’ici 2030. Il s’agit d’un défi considérable car Apple est en pleine expansion et a besoin de davantage de points de vente, de bureaux et de centres de données.

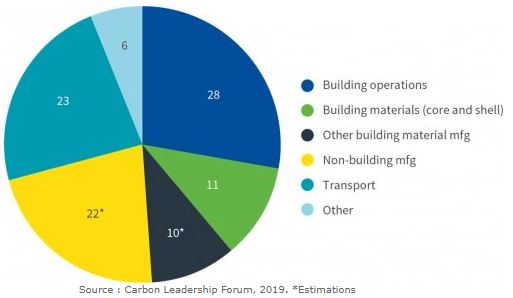

39 % des émissions mondiales de CO2 proviennent du secteur du bâtiment et des travaux publics (BTP), dont 28 points de pourcentage correspondant à des émissions opérationnelles.

Les propriétaires et les locataires de biens immobiliers commerciaux peuvent réduire leur consommation d’énergie en se tournant vers des combustibles non fossiles, en réalisant des économies d’énergie ou les deux à la fois. Les choix de matériaux, de chaînes logistiques et de méthodes de construction avec une empreinte carbone plus modeste peuvent également y contribuer.

Les émissions « grises » de CO2 expliquent les 11 points de pourcentage restants des émissions du secteur du BTP (cf. Graphique 1). À titre de comparaison, le transport aérien représente environ 2,5% des émissions mondiales de CO2.

Que ce soit au travers de l’initiative « Build Back Better » au Royaume-Uni ou du Pacte vert de l’Union européenne, les enjeux ESG occupent une place centrale dans les plans de relance adoptés en réaction à la crise de la Covid-19. Les actifs réels seront fortement impactés par ces plans de relance. Il s’agit d’investissements à long terme qui transforment les communautés, et qui sont cruciaux pour les économies.

Dans cet article, nous abordons quatre domaines qui devraient influencer l’agenda ESG pour les actifs réels : la transition vers la neutralité carbone, la transformation du lieu de travail, l’accent mis sur l’impact social et la prise en compte des enjeux ESG tout au long du cycle de vie des investissements.

Cartographier la neutralité carbone

Atténuer les risques climatiques dans le monde entier repose sur les Accords de Paris de 2015 qui visent à contenir la hausse de la température moyenne mondiale durant le siècle en cours en deçà de 2°C par rapport aux niveaux préindustriels et, si possible, à 1,5°C. Pour y parvenir, les émissions nettes de CO2 à l’échelle mondiale doivent être ramenées à zéro d’ici à 2050, selon le GIEC.

Près d’un quart des grandes entreprises du monde se sont fixé des objectifs climatiques, soit quatre fois plus qu’en 2015.Les gouvernements et les collectivités territoriales ont leurs propres objectifs. Dans ces conditions, les portefeuilles d’investissement devront suivre le mouvement.

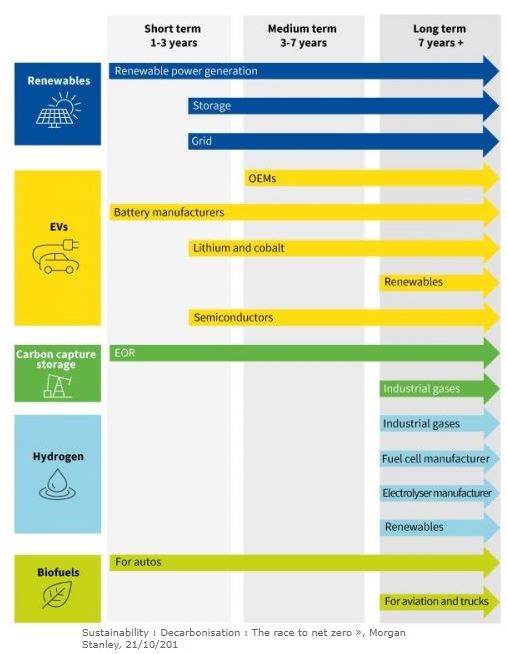

L’essor des énergies renouvelables ne suffira pas pour atteindre la neutralité carbone, d’autant que les énergies éoliennes et solaires sont intermittentes. Atteindre la neutralité carbone nécessitera des investissements significatifs pour décarboner l’électricité et le transport. Le gouvernement devra créer un cadre adapté pour soutenir l’investissement dans les technologies existantes et celles en cours de développement, comme les pompes à chaleur, le stockage sur batterie, le captage et le stockage de CO2 (CSC) ou l’hydrogène. La hausse des prix du carbone et le durcissement de la réglementation seraient de nature à favoriser cette transition.

Le travail, à distance

Le bouleversement de l’organisation du travail pourrait être l’un des héritages durables de la pandémie de la Covid-19. Avec le développement du télétravail, les immeubles de bureaux accueilleront en moyenne sans doute moins d’individus. Cependant, on peut s’attendre à des pics d’occupation si davantage de salariés viennent au bureau au même moment pour échanger physiquement avec leurs collègues car la collaboration reste un élément important de l’économie du savoir.

Lorsqu’ils reviendront au bureau, les occupants auront probablement des attentes plus élevées, ce qui accélérera la demande de surfaces de bureaux modernes et flexibles, avec des normes environnementales plus fortes comme, par exemple, en matière de performance énergétique, dotées de technologies numériques de pointe et mettant davantage l’accent sur la santé et le bien-être, ajoute Dixon.

Impact social : fondamental, mais difficilement mesurable

Dans l’ESG, les objectifs du S ne sont pas toujours compatibles avec ceux des lettres E et G. Par conséquent, les propriétaires d’actifs doivent suivre un processus cohérent pour réfléchir aux compromis qu’ils seront amenés à faire dans leurs décisions d’investissement.

« Les questions relatives aux aspects sociaux revêtent une importance grandissante », souligne Stanley Kwong, ESG Associate Director, Real Assets chez Aviva Investors. « On parle beaucoup de la façon de mesurer les améliorations sociales induites par un investissement, un exercice qui est difficile car les indicateurs sociaux sont moins quantifiables que les améliorations environnementales. »

Ces difficultés ont conduit davantage d’investisseurs institutionnels à se tourner vers les objectifs de développement durable (ODD) pour cibler des objectifs ESG spécifiques. Selon l’organisation des Principes pour l’investissement responsable de l’ONU (UNPRI), la récente tendance à se servir des 17 ODD pour fixer des objectifs d’investissement est susceptible d’aider les investisseurs en actifs réels à y voir nettement plus clair sur l’impact qu’ils peuvent avoir.

Intégrer les facteurs ESG tout au long du cycle de vie

Comprendre les caractéristiques ESG est un processus dynamique. Pour les actifs réels, c’est encore plus complexe car les investissements se font à plus long terme.

Pour véritablement investir à long terme, les investisseurs devront faire en sorte que les enjeux ESG fassent partie intégrante de leur processus décisionnel, depuis l’origination jusqu’à la gestion des investissements et, enfin, à leur cession.