La température de la planète a déjà augmenté de 1 °C par rapport à l’ère pré-industrielle (en 150 ans). Les premiers signes du changement climatique sont déjà visibles. Pour limiter les conséquences du changement climatique, le réchauffement de la planète doit être contenu sous 2 °C.

L’OBJECTIF : Ambition et action

« Les chiffres clés 2019 de la finance climat »

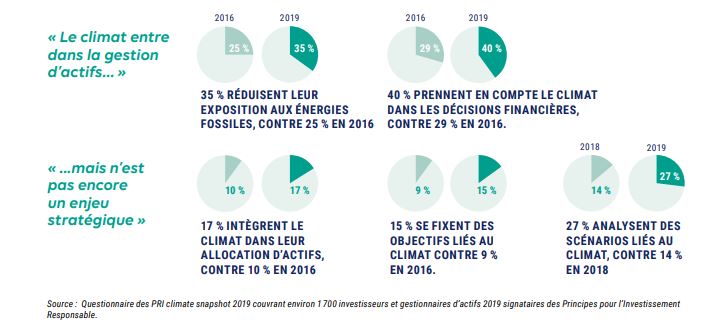

Investisseurs institutionnels & gestionnaires d’actifs

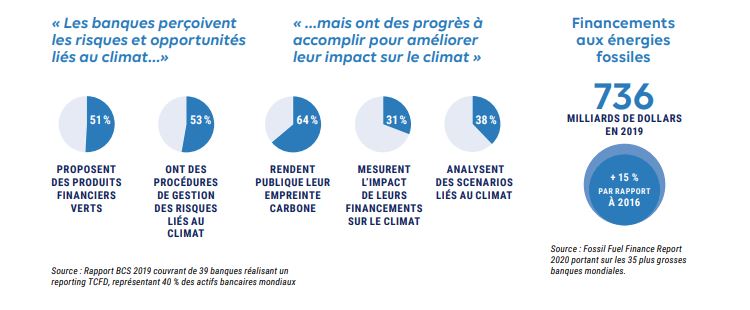

Banques

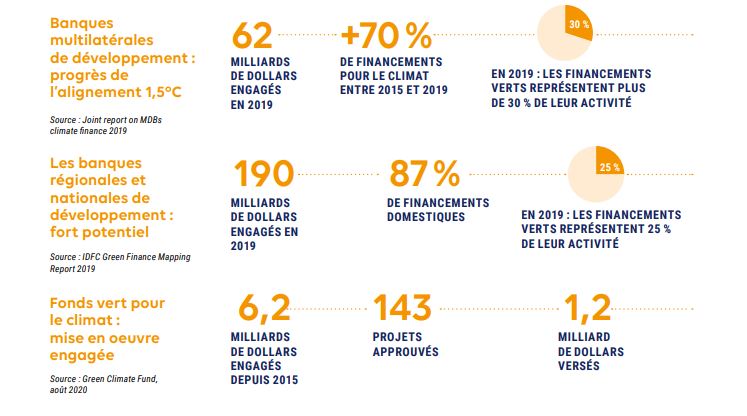

Financements publics internationaux

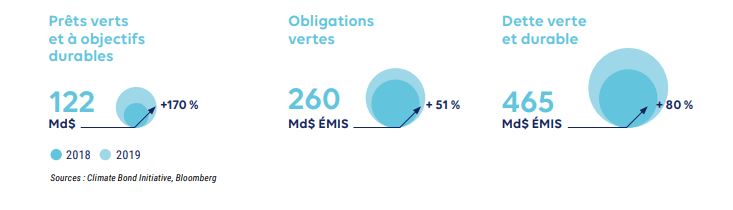

Produits financiers verts et durables : des marchés petits mais en forte progression

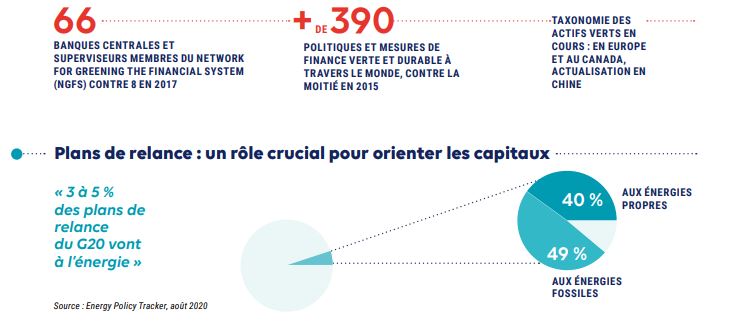

Régulation et supervision financières : des moteurs de l’action

Tendances clés récentes de la finance verte

L’émergence du thème de la finance de transition

De nombreux outils et méthodes sont désormais en place ou en cours pour verdir la finance. Si ce grand mouvement se traduit insuffisamment en volume de financement, c’est notamment parce qu’il est impossible de passer rapidement d’un financement de l’économie telle qu’elle est, surtout dans la crise que le monde traverse, à un financement entièrement dédié aux actifs et activités adaptés à un monde neutre en carbone. Jusqu’à présent, l’attention s’est portée sur les actifs risqués dans la transition, que les premiers travaux réalisés en 2018 par quelques superviseurs européens ont estimé à 10 % environ des bilans bancaires.

L’accent a aussi été mis sur les actifs verts, qui représenteraient au mieux 20 % des portefeuilles de acteurs les plus impliqués et, selon une estimation de l’EIOPA1 , en moyenne 5 % de ceux des assureurs européens. Tous les actifs entre ces deux pôles ne sont pas neutres et il importe qu’ils évoluent également. C’est dans ce but que le concept de finance de transition a émergé récemment. Il vise à qualifier le financement des entreprises qui réduisent progressivement leurs émissions de carbone.

Des critères sont à l’étude pour les produits de dette. Le projet de taxonomie européenne comporte également une catégorie d’activités en transition. Restent à définir des critères qui écarteront complètement les risques de greenwashing. Le lancement promis pour novembre, par Mark Carney, aujourd’hui conseiller climat de la présidence du Royaume Uni de la COP26, d’un « Framework for Financing a Whole-ofEconomy Transition » est une étape attendue.

Le besoin encore plus net dans la crise sanitaire mondiale de concrétiser la transition juste

Le concept de transition juste, né il y a plusieurs années trouve un début de réponse opérationnelle dans des outils de dette à impact tels que les sustainable bonds, loans et leurs déclinaisons. La taxonomie européenne tente également de le prendre en compte à travers l’introduction de critères sociaux minimums à atteindre pour qu’une activité puisse être considérée comme durable.

L’enjeu aujourd’hui est de le généraliser dans le secteur financier pour s’assurer que la transition bas carbone sera socialement acceptable. Cette réflexion fait également écho à la volonté d’avoir plus d’impact chez les financiers, en articulant enjeux sociaux et environnementaux, tels que le propose la structure des Objectifs de Développement Durable.

L’ambition d’alignement sur l’accord de Paris et de parvenir à zéro émission nette d’ici à 2050

Depuis deux ans, cette ambition fait son chemin avec la recherche de méthodes adaptées. D’abord pris par les banques publiques de développement, cet engagement s’étend au secteur financier privé. Il se déploie aussi parmi des entreprises, spontanément ou sous la pression d’investisseurs qui en font une exigence de plus en plus précise. La publication de scénarios sectoriels incontestés et de stratégies nationales de transition partout dans le monde faciliterait grandement ces stratégies d’alignement

Le besoin d’informations précises et pertinentes

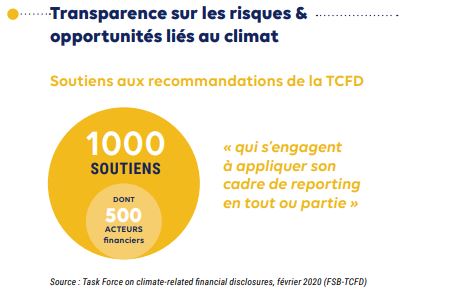

Malgré les efforts de transparence sur les risques et opportunités liés au climat, les acteurs financiers estiment que les entreprises ne leur fournissent pas encore les informations utiles qui leur permettraient de fonder leurs décisions financières. Parallèlement, les performances liées au climat, à l’environnement ou plus largement à la durabilité des produits et services financiers affichant cette ambition, restent difficiles à apprécier et à comparer. La solution se trouve dans la généralisation et l’harmonisation de la transparence obligatoire que peuvent imposer les régulateurs. L’Europe est en passe de le faire. La création de bases de données vérifiées et en accès libre faciliterait l’accès à cette information. Commencent parallèlement à apparaître des outils d’intelligence artificielle permettant d’analyser ces données pour orienter les décisions.

Un enjeu crucial : l’orientation des finances publiques pour surmonter la crise

Enfin, un dernier enjeu résulte de la pandémie de coronavirus et des financements publics massifs déployés pour relancer les économies. Il implique que des considérations environnementales et sociales soient appliquées pour choisir les priorités à financer et en mesurer les impacts. Si jusqu’à présent les mesures d’urgence paraissent plus conservatrices que transformatrices, il importe que les plans de relance en cours de définition et de déploiement ne soient pas une occasion manquée pour une économie plus durable et bas carbone.