Lazard Frères Gestion recommande une gestion de portefeuille obligataire en “sensibilité négative”. En effet, depuis le début de l’année, le mouvement de hausse des taux impacte négativement la valeur des titres sur les marchés obligataires. Par Julien-Pierre Nouen, stratégiste/économiste au sein de l’équipe d’allocation d’actifs et gestion diversifiée, Lazard Frères Gestion

Du danger d’être exposé sur les maturités longues

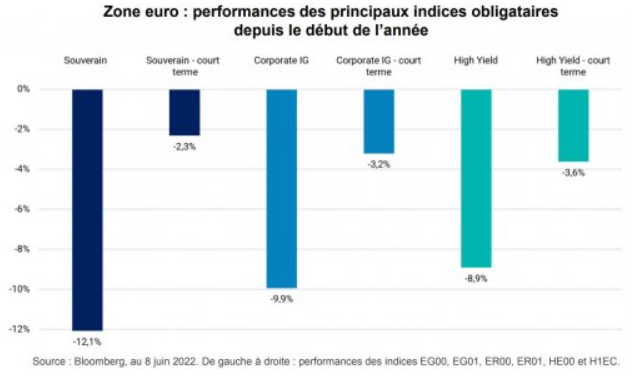

Naturellement, le repli est plus prononcé pour les titres de maturité longue que pour les titres de maturité courte (principe de la sensibilité des obligations)

Notre analyse

Sur les marchés financiers, il est courant d’affirmer que lorsque les marchés actions reculent, les marchés obligataires progressent du fait que les investisseurs se reportent vers des actifs à plus faible risque. Néanmoins, dans le contexte actuel d’inflation et de durcissement des politiques monétaires, les obligations ne remplissent plus leur rôle habituel de « valeurs refuges ».

Depuis le début d’année, le recul des marchés obligataires est particulièrement prononcé pour les titres de maturité longue. En revanche, les portefeuilles obligataires sont 2 à 5 fois moins impactés en se tournant vers des titres de maturités courtes, dont la sensibilité au risque de taux est moindre. Plus intéressant encore, il est possible d’opter pour une gestion de portefeuille en « sensibilité négative », qui permet de dégager une performance positive lorsque les taux montent. Ce type de stratégie devrait continuer à porter ses fruits dans les prochains mois, alors que la BCE a confirmé jeudi qu’elle commencera à relever ses taux directeurs en juillet.