Saipem : Alors que la phase de volatilité se poursuit sur les marchés de crédit, nous allons cette semaine nous intéresser à la gouvernance, sujet très en vogue depuis l’avènement de l’ESG mais que les analystes crédit traitent depuis longtemps, tant il est inhérent à la fiabilité d’une entreprise et à la confiance qu’on peut lui accorder, c’est-à-dire bel et bien à son crédit.

La volatilité

En effet, si la volatilité et la hausse des rendements peuvent être vus seulement comme des risques de court terme, et plutôt comme une opportunité de capter de meilleurs rendements pour les investisseurs long terme, il est important, dans ces phases de marché, de ne pas conserver de rossignols qui, eux, peuvent receler un véritable risque final de non-remboursement, augmentant encore la volatilité des portefeuilles et baissent la performance future…

L’entreprise qui était dans toutes les bouches sur le sujet de la gouvernance était bien entendu Orpea mais ce n’est pas d’elle dont nous allons parler aujourd’hui, le dossier étant pour le moment ouvert mais loin d’être complet, le management et les auditeurs n’ayant pas apporté leur version et l’affaire étant, semble-t-il un sujet idiosyncrasique autant que sectoriel. Il est donc beaucoup trop tôt pour tirer des conclusions sur le crédit bien qu’on puisse déjà avancer une hypothèse générale : le secteur pourra probablement se comparer au secteur bancaire de la décennie 2010 avec une réglementation dure et croissante, abaissant les marges tout en sécurisant les process et les entreprises – un secteur plus propice au créancier qu’à l’actionnaire en somme.

De l’état de solvable à l’état de « restructurable »

Ce n’est donc pas d’Orpea dont nous allons parler mais de Saipem, qui a défrayé la chronique cette semaine en annonçant une révision de chiffres dantesque propre à faire passer l’entreprise de l’état de solvable à l’état de « restructurable ».

Intégrée au groupe Eni jusqu’en 2016, Saipem est une entreprise italienne dans la recherche et les forages pétroliers détenue à 30% par Eni et à 12% par la caisse des dépôts italienne.

Si le métier avait connu une période difficile en 2016, lors de la crise des matières premières, puis en 2020 lors des confinements et de la chute éclair du pétrole, l’entreprise semblait, comme ses pairs, avoir recouvré la santé rapidement, à la faveur des plans de relance et des prix de barils retrouvant des niveaux attractifs pour relancer les investissements chez les majors.

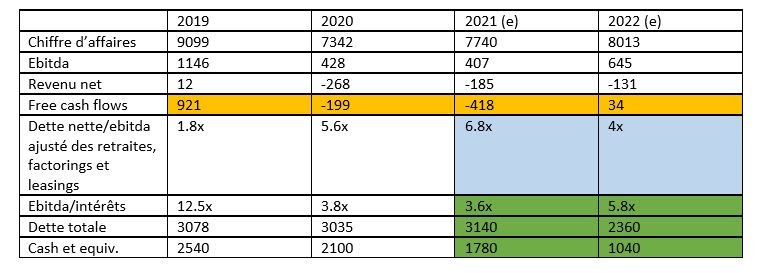

Tout d’abord, nous dresserons l’état des lieux à fin 2020, réalisé par le management suite à la crise du covid et à l’ajustement des perspectives 2021 et 2022 :

Si le retour à meilleure fortune de Saipem semblait plus long que prévu lors de la publication des résultats 2020 et des premiers communiqués courant 2021, l’entreprise semblait tout de même contenir les cash-flows (orange), conserver une liquidité confortable pour honorer ses dettes courtes (vert), notamment une obligation d’échéance avril 2022, et améliorer ses ratios de crédit à horizon 2022 (bleu).

En juillet 2021, Saipem publiait ses chiffres du premier semestre, qui reflétaient une mauvaise performance opérationnelle mais une situation financière correcte avec des free cash flows négatifs de 120M€ mais positifs au T2 de 65M€, une dette nette en baisse et une liquidité satisfaisante de près de 2Md€. Le management visait encore en fin d’année 2021 un chiffre d’affaires de 7 à 8 Mds€ , un Ebitda positif et une dette nette de 1.6Md€. Un signe avant-coureur pouvait d’ores et déjà apparaître, mais c’est facile à dire neuf mois après, quand on sait qu’il y eut ensuite des déconvenues : les cash flows positifs venaient essentiellement de la chute drastique du BFR due à l’érosion de l’activité et aux retards de chantiers… L’impact positif de court terme était donc bien très négatif à plus long terme… On pouvait donc, à l’aune de ces chiffres rester confiant sur les obligations les plus courtes et plus prudent sur les obligations au-delà de deux ans, sans pour autant s’alarmer au vu des donneurs d’ordres, du prix du pétrole et des publications concurrentes.

En octobre, Saipem publiait à nouveau ses résultats de fin de troisième trimestre, toujours aussi mitigés sur la partie opérationnelle en raison des retards, et la situation financière se détériorait sensiblement, l’entreprise ayant consommé 257M€ de cash sur un trimestre et 376M€ sur 9 mois. Pour autant, dans la mesure où il ne s’agissait que de retards de chantiers, Saipem continuait de viser un Ebitda positif et une dette nette quasi stable passant de 1.6 à 1.7Md sur l’année 2021. De plus, Saipem était alors en pleine renégociation de la ligne de crédit bancaire de 1Md€ (sur les 2Mds€ totaux de cash ‘disponible’) et de ses covenants, qui risquaient d’être rompus en raison d’un levier net au-delà de 3.5x. Enfin bien que le montant fût faible, on peut s’étonner, à l’époque, de voir l’entreprise racheter pour 15M€ de ses propres actions alors même que l’opérationnel semblait peiner, le financier se dégradait et la trésorerie diminuait sensiblement… Mais ceci n’était rien par rapport à ce qui allait advenir le 31 janvier…

Ce qui advient le 31 janvier…

Le 31 janvier donc, Saipem annonçait lapidairement que :

- Les retards additionnés aux augmentations de coûts des matières premières et logistiques créaient un effet ciseaux funeste sur les marges de l’entreprise

- Le chiffre d’affaires du S2 2021 ne serait plus de 4.5Mds€ (estimé en octobre 2021, soit 3 mois auparavant) mais de 3.5Mds€

- La perte en 2021 avoisinerait probablement le milliard d’euros, soit plus d’un tiers du capital social de l’entreprise.

De facto, Saipem passait d’une entreprise en difficulté mais à la liquidité confortable à une entreprise en détresse, devant:

- Parer au plus pressé pour stopper l’hémorragie de cash

- Renégocier ses covenants avec ses banques dont la ligne de crédit n’est plus du tout assurée

- Trouver la trésorerie en quelques semaines pour faire face à ses engagements

- Faire appel à ses actionnaires pour une potentielle augmentation de capital

Si les publications et communiqués trimestriels peuvent être l’objet d’ajustements d’autant plus justifiés que le secteur est complexe et la conjoncture incertaine, le revirement de Saipem de plus de 1Md d’euros, sur une capitalisation boursière de 3Mds€, un Ebitda quasi flat et une trésorerie d’environ 1Md€, relève clairement de la faute lourde du management et de la gouvernance de l’entreprise.

Trois explications possibles

Dans la mesure où nous éviterons ici le ton humoristique et l’erreur du stagiaire comptable ayant confondu milliers et milliards, seules trois explications sont possibles et nous n’en promouvrons aucune, d’autant plus qu’elles conduiront toutes à la même conclusion :

- Le management, ou une partie du management, a volontairement caché les éléments financiers tant qu’il le pouvait jusqu’à se trouver « cornerisé » juste avant l’audit des comptes. Nous rappellerons ici que Saipem avait déjà fait l’objet, en janvier 2019, d’une enquête du parquet de Milan pour des falsifications comptables et des manipulations de marché impliquant plusieurs de ses dirigeants. (https://www.capital.fr/entreprises-marches/le-parquet-italien-enquete-sur-saipem-pour-falsifications-comptables-1324495)

- Le management ne dispose pas des moyens d’anticipation ou n’a pas été capable d’anticiper, à deux mois de la fin d’année et malgré les indicateurs et remontées de chiffres des unités opérationnelles, le manquement de l’objectif de chiffre d’affaires pour 1Mds€ sur quatre initialement prévus, la baisse des marges et un Ebitda plongeant de plus d’un milliard d’euros.

- En quelques semaines, fin 2021, le secteur des services pétroliers a connu une chute brutale et massive capable de mettre à bas l’ensemble des entreprises de la même manière que Saipem… sans que personne ne le détecte…

Si l’option numéro 3 nous semble impossible, ayant vu les publications des autres comparables du secteur et n’ayant noté de telle révision dans aucune autre, nous considérerons donc que seules les deux premières explications restent possibles. Ainsi, de deux choses l’une :

- Soit le management a menti à une ou plusieurs reprises dans ses communiqués de 2021, auquel cas un créancier devra absolument éviter l’entreprise car il ne pourra considérer comme fiable aucune de ses annonces.

- Soit les capacités de pilotage de Saipem ou de son management sont à ce point calamiteuses de devoir réaliser de tels revirements capables de faire sombrer l’entreprise en quelques semaines.

Dans les deux cas, nous considérons que la gouvernance est à ce point défaillante qu’il est impératif pour un créancier d’éviter cet émetteur. Comme nous le suggérions au cours de cet hebdo, nous considérions auparavant que les souches courtes de l’émetteur ne présentaient pas de risque majeur et que les perspectives long terme étaient, certes plus risquées, mais gérables, et nous étions notamment porteurs de la souche avril 2022 pour 0.89% du fonds Court Terme et de la souche 2025 pour 0.45% du fonds Octo Rendement 2025.

Les conclusions finales

Quelques minutes après l’annonce de cette révision de chiffres, nous avons abouti à ces conclusions :

- À court terme, l’entreprise pourrait devoir restructurer sa dette si ses actionnaires et banques perdent confiance sur la véracité des comptes ou considèrent que l’entreprise a failli et ne mérite plus leur soutien

- À long terme, l’entreprise devra figurer sur notre liste d’exclusion à moins qu’elle ne modifie sa gouvernance de fond en comble et nous prouve par un track record fiable d’au moins trois à cinq années, une fiabilité retrouvée.

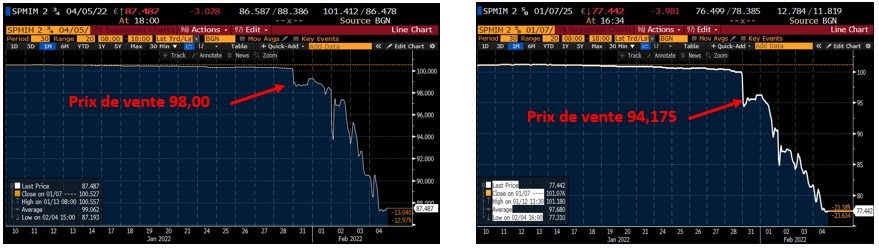

Nous avons donc cédé immédiatement nos positions sur des niveaux proches de la valeur de remboursement (98% pour la souche 2022 et 94% pour la souche 2025, cf. graphe ci-dessous), et observerons maintenant la suite des évènements, la solution la plus probable restant, à l’italienne, un soutien des actionnaires et des banques plutôt qu’un défaut…

A Propos d’Octo AM

Créée en 2011 à l’initiative d’Octo Finances et adossée au groupe Amplegest depuis 2018, Octo AM est spécialiste de la gestion obligataire ‘value’.