Le secteur immobilier, défini comme l’ensemble des activités économiques ayant trait aux biens immobiliers, est une composante clé du « miracle économique chinois ». À partir des années 1980, il a accompagné l’urbanisation rapide du pays, la croissance et l’emploi. Le pilotage des investissements immobiliers est également utilisé pour stabiliser la conjoncture économique.

Par Thomas CARRE, Lennig CHALMEL, Eloïse VILLANI, Jingxia YANG, Direction générale du Trésor

Un rôle moteur dans l’économie chinoise

Le pilotage des investissements immobiliers est utilisé pour stabiliser la conjoncture économique. En période de surchauffe, la politique monétaire est resserrée et des restrictions sont imposées aux acheteurs et aux promoteurs. Lorsque l’activité ralentit, les autorités ont recours au crédit bancaire dirigé pour stimuler l’immobilier, et partant l’économie dans son ensemble.

En 2020, les autorités ont tenté de resserrer la réglementation applicable au secteur immobilier, précipitant les difficultés financières des promoteurs les plus fragiles. Ce resserrement a engendré un net ralentissement de l’immobilier sur les investissements, les ventes et les prix immobiliers et provoqué une crise de liquidité pour certains promoteurs, rendant nécessaire l’intervention des entreprises d’État qui ont opéré des restructurations.

Face au déclin de la croissance, lié notamment au maintien de la stratégie Zéro Covid et au ralentissement du marché immobilier, les autorités ont comme par le passé commencé à alléger certaines contraintes pesant sur le secteur à partir de fin 2021. Ces mesures devraient se poursuivre en 2022.

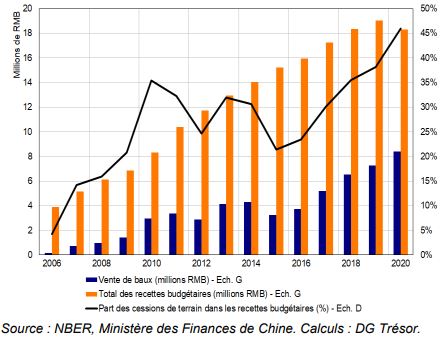

S’agissant des finances publiques, les gouvernements locaux sont particulièrement dépendants des recettes budgétaires issues des cessions des droits d’utilisation des terrains.

Revenus des gouvernements locaux issus des cessions

des droits d’usage de terrain

Une demande de logement soutenue par l’urbanisation et la croissance démographique

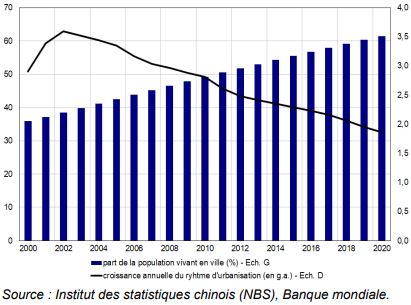

Après l’ère maoïste marquée par la nationalisation des terrains urbains (1949-1976), l’arrivée au pouvoir de Deng Xiaoping en 1978 marque la réintroduction progressive de mécanismes de marché dans le foncier et le secteur immobilier. Au cours des années 1980, il a été mis fin aux politiques du logement alloué par l’employeur caractéristiques du modèle socialiste, ce qui a ouvert le secteur aux acteurs privés. Si la propriété juridique des terrains est restée publique, cette réforme a créé un marché foncier urbain des droits d’usage des terrains, limités dans le temps, généralement à 70 ans pour l’immobilier résidentiel, 30 ans pour l’immobilier industriel et 40 ans pour l’immobilier commercial. La prolongation du bail de terrains est désormais quasiment automatique. La demande de logements a été soutenue à partir des années 1980 par la croissance démographique et l’urbanisation, dont le taux est passé de 36% en 2000 à 61% en 2020 d’après la Banque mondiale. Selon l’OCDE, les migrations internes, bien que progressives et fortement encadrées via le système du « hukou », contribuent pour environ 70% à la croissance de la population urbaine entre 1970 et 2010.

L’immobilier tient une place majeure dans le patrimoine des ménages chinois

La possession d’un bien immobilier, notamment pour les jeunes hommes en vue d’un mariage, est attendue de manière quasi-automatique. Au total, 90% des ménages chinois (urbains et ruraux) sont propriétaires d’un logement, et plus de 20% des ménages chinois détiennent plusieurs biens immobiliers, soit un niveau plus élevé que dans de nombreux pays développés. Outre les facteurs culturels, cette situation s’explique par l’absence de canaux de placement alternatifs rentables (ouverture limitée du compte de capital, faible rentabilité des placements d’épargne en comparaison de la plus-value latente réalisée sur les biens immobiliers). Cette rentabilité est d’autant plus importante que les biens immobiliers présentent l’avantage d’un coût de détention quasi-nul sur le volet fiscal. L’épargne des ménages chinois est donc massivement dirigée vers l’immobilier : la valeur du patrimoine immobilier représenterait 78% de celle des actifs des ménages chinois en 20175, contre 35% aux États-Unis et 57% dans la zone euro.

L’essor du secteur immobilier a été une composante clé du « miracle économique chinois » dans les années 2000

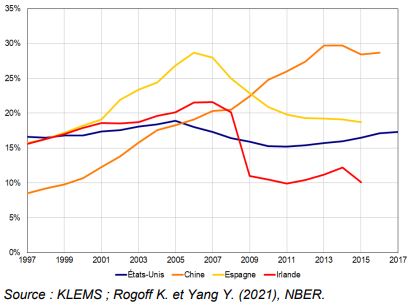

Depuis 1998, les investissements immobiliers ont connu une hausse continue. Au total, le bureau national des statistiques chinois (NBS) estime le poids de l’immobilier à près de 14% du PIB. Cela ne prend pas en compte les secteurs en amont (ciment, acier) et en aval (meuble, électroménager), ni les services associés. De son côté, le bureau national de recherche économique aux États-Unis (NBER)7 estime cette part

à près de 30% en incluant les secteurs en amont et en aval, indiquant que la Chine serait plus dépendante au secteur immobilier que l’Irlande et l’Espagne avant leur crise financière, et bien plus dépendante que les États-Unis avant la crise de 2008. En 2021, les investissements étaient d’environ 75% dans le résidentiel, de 16% dans l’industriel et de 8% dans le commercial selon le NBS et CEIC.

Part du secteur immobilier et des activités associées (en % du PIB)

Le secteur de l’immobilier et de la construction représenterait près de 16% de l’emploi urbain en 2018 d’après le NBS, employant plus de 66 millions de personnes en 2019. Ces estimations restent cependant peu précises compte tenu de la difficulté de mesurer le périmètre de ces secteurs et de l’importance du secteur informel.

Le secteur immobilier présente à la fois un essoufflement structurel et plusieurs déséquilibres

Le ralentissement démographique et de l’urbanisation pèse sur l’essor immobilier

Le ralentissement démographique induit mécaniquement une baisse du nombre d’acheteurs potentiels de logements.

Évolution de l’urbanisation en Chine

La dynamique d’urbanisation ralentit, avec un taux de croissance annuel d’urbanisation inférieur à 2% depuis 2019.

L’urbanisation est aujourd’hui perçue comme posant de nombreux défis. En particulier, l’expansion des zones urbaines constitue une menace majeure pour la sécurité alimentaire nationale (priorité stratégique du 14ème Plan Quinquennal (2021-2025)), car elle exerce des pressions sur le stock et la qualité des terres arables. Enfin, dans les grands centres urbains où la demande de logements reste forte, l’offre de nouveaux terrains constructibles est limitée et se réduit, dans la mesure où les gouvernements locaux ont déjà cédé les terrains les plus attractifs.

L’immobilier pèse dorénavant sur la consommation et la productivité

Le développement du secteur immobilier s’est accompagné de dérives, liées à un endettement excessif et des comportements spéculatifs. En premier lieu, en concentrant les ressources financières, l’investissement immobilier a évincé d’autres investissements productifs. Les banques ont eu tendance à favoriser l’octroi de crédits aux acteurs du secteur immobilier et aux entreprises possédant des biens fonciers (principal nantissement des prêts), conduisant de facto à un amenuisement du crédit à destination des autres acteurs économiques. En parallèle, pour tirer profit de la hausse des prix immobilier mais également sécuriser l’obtention de prêts, les entreprises ont eu tendance à augmenter leurs investissements dans ce secteur au détriment d’autres investissements. La Banque mondiale explique en partie la baisse de la productivité chinoise par un accroissement du crédit et des investissements vers le secteur immobilier, qui a un rendement du capital en baisse et inférieur à celui des autres secteurs économiques (hors infrastructures).

L’immobilier pèserait aussi sur la dynamique de la consommation, la part du revenu disponible des ménages urbains consacrée au logement étant passée de 5% en 1990 à 24% en 2021.

L’immobilier participe aux déséquilibres patrimoniaux et territoriaux

L’augmentation rapide des prix immobiliers contribue au creusement des écarts de richesse au profit des ménages détenant un patrimoine immobilier, en particulier dans les grands centres urbains. Les coûts élevés du logement et des loyers constituent a contrario un obstacle à l’installation des ménages les plus jeunes et les moins aisés dans les grandes villes. La part du patrimoine national détenue par les 90% de ménages les plus modestes aurait chuté de près de 60% à 33% entre 1995 et 2015, mais il n’est pas possible de quantifier précisément l’effet lié aux biens immobiliers. Si la mise en place d’un impôt foncier généralisé, sur les successions ou sur la fortune pourrait en partie freiner la spéculation et lutter contre le creusement des écarts de richesse, la discussion de tels dispositifs ne semble pas d’actualité – ou est sans cesse reportée – en Chine.

L’endettement des promoteurs n’a cessé de croître

L’essor du secteur immobilier et le manque de régulation ont favorisé l’adoption de modèles commerciaux risqués pour les promoteurs immobiliers, fondés sur un fort effet de levier. La Chine comptait quelque 95 000 promoteurs immobiliers en 2020, parmi lesquels des conglomérats majeurs tel Evergrande.

Les besoins de financement des promoteurs n’ont cessé de croître. En dépit de l’explosion des prix, les acquisitions massives de terrains se sont poursuivies, à la fois dans une logique spéculative et pour constituer des stocks pour des chantiers futurs. Ces acquisitions ont conduit à une forte hausse des dépenses des promoteurs, alors qu’en parallèle leurs revenus n’ont pas évolué de manière continue.

L’encours de financement des promoteurs (prêts immobiliers, obligations et autres financements dont le shadow banking) a enregistré un taux de croissance annuel moyen de 18% entre 2008 et 2021, s’élevant désormais à presque 50% du PIB.

L’utilisation contracyclique du secteur immobilier retarde son assainissement

Jusqu’en 2016, l’immobilier est régulièrement mobilisé comme variable d’ajustement économique

Les autorités économiques ont utilisé les leviers de pilotage du secteur immobilier pour refroidir ou stimuler l’économie chinoise. En période de surchauffe, des mesures restrictives pour les acheteurs comme pour les promoteurs se sont ajoutées au resserrement monétaire pour ralentir l’économie. En période de ralentissement du PIB, les autorités ont orienté le crédit bancaire pour stimuler la croissance, en exhortant notamment les établissements bancaires à accorder davantage de crédits aux promoteurs, aux acheteurs ou aux gouvernements locaux. Ces instruments, de pilotage facile, sont particulièrement efficaces compte tenu du poids du secteur et de ses ramifications dans le reste de l’économie. Les gouvernements locaux y ont d’autant plus volontiers recours qu’ils ont pendant longtemps été tenus de remplir des objectifs quantitatifs de croissance, fixés par le gouvernement central.

Ainsi, après la crise de 2008, les autorités ont stimulé le secteur immobilier en favorisant le crédit à l’acquisition des biens et à la construction.

L’année 2016 marque toutefois un tournant, les autorités affichant une volonté de résoudre les déséquilibres du secteur. Le Président Xi Jinping annonce alors vouloir stabiliser le marché, fournir un logement accessible à la population, et réduire les risques liés à l’endettement, avec une formule largement et régulièrement répétée par les régulateurs « un logement est fait pour vivre, pas pour spéculer ». À partir de 2016, les autorités se sont principalement concentrées sur la stabilisation des prix de l’immobilier et l’assainissement du secteur financier.

En 2020 la réglementation a été durcie pour répondre aux risques financiers et aux problèmes sociaux

En août 2020, les autorités ont procédé d’une part à un durcissement réglementaire du secteur immobilier afin de répondre aux risques financiers, avec des réformes macro-prudentielles d’ampleur. Les emprunts des principaux promoteurs immobiliers sont encadrés par « trois lignes rouges » pour limiter l’effet de levier, avec une période de transition de trois ans jusqu’à mi-2023. En décembre 2020, les régulateurs ont encadré les prêts immobiliers des institutions financières bancaires en introduisant deux ratios pour les banques chinoises, plafonnant la part des prêts bancaires octroyés aux promoteurs immobiliers dans l’encours total des prêts et la part des prêts au logement des particuliers.

Ce durcissement règlementaire s’est accompagné de mesures sociales telles que la mise en place de dispositifs de subvention à l’achat de logement à prix raisonnables afin de promouvoir l’accès au logement aux jeunes ménages, aux primo-accédants et aux classes moyennes.

Face à la baisse de la croissance et à la décélération du marché immobilier, les réglementations ont été à nouveau assouplies

En 2021-2022, la Chine fait face à un ralentissement de l’activité économique et à une très forte décélération du marché immobilier. Le coût économique de la stratégie « Zéro Covid », qui implique des mesures de confinement plus nombreuses sous l’effet de la recrudescence du variant Omicron en 2022, est non négligeable. Cette stratégie a contribué à différer les décisions d’achat immobilier (comportements attentistes, renforcement de l’épargne de précaution), ce qui a pesé d’autant sur le dynamisme du secteur.

Dans ce contexte, dès fin 2021, les autorités ont, comme par le passé, commencé à alléger certaines contraintes réglementaires pesant sur le secteur : facilité le recours au financement bancaire par les promoteurs, exclu des ratios prudentiels applicables aux promoteurs publics les actifs rachetés à des promoteurs privés en situation fragiles, autorisé les promoteurs à utiliser les fonds bloqués par les gouvernements locaux pour se financer (50 à 70% des recettes des préventes sont traditionnellement stockées dans des comptes bloqués).

Les promoteurs immobiliers sont au cœur de la crise en cours du secteur

Certains promoteurs immobiliers font face à une importante crise de liquidité, accentuée par le ralentissement du marché

Le resserrement réglementaire de 2020, couplé à la chute des investissements, des ventes et des prix, a placé de nombreux promoteurs dans des situations difficiles, ces derniers peinant à trouver des liquidités suffisantes pour assurer leurs activités. Ils ont été contraints d’opérer des plans de restructuration et de liquidation d’actifs. Ces difficultés financières ont abouti à une vague de défauts obligataires. En 2021, les entreprises chinoises du secteur immobilier ont fait défaut sur un montant record de 3,7 Mds USD d’obligations offshore, soit 36% du total des défauts obligataires offshore chinois.

À moyen terme, la poursuite du ralentissement du secteur immobilier pourrait affecter l’économie chinoise à travers plusieurs canaux

À moyen terme, la poursuite du ralentissement du secteur pourrait affecter la croissance chinoise par de nombreux canaux : directement par de moindres investissements, mais aussi via la détérioration des finances des gouvernements locaux, les effets richesse pour les ménages et les conséquences d’éventuels défauts sur les banques.

S’agissant des finances publiques, certains gouvernements locaux sont confrontés à une diminution de leurs revenus issus de la cession des droits d’utilisation des terrains, accroissant la pression budgétaire. La mise en œuvre d’une taxe foncière nationale pourrait permettre de fiabiliser les recettes publiques issues du secteur immobilier, mais a été reportée sine die. À défaut, le gouvernement central pourrait augmenter ses transferts et recourir à l’endettement.

S’agissant des ménages, un ralentissement du secteur de l’immobilier s’accompagnant d’une baisse des prix aurait des effets opposés : d’un côté, cela favoriserait l’accès des classes moyennes au logement, mais de l’autre, cela affecterait le comportement des ménages propriétaires et réduirait leur confiance et leur consommation via « l’effet richesse » – outre le risque politique de mécontenter les plus aisés en année de renouvellement des élites politiques (le XXème Congrès du Parti communiste chinois est prévu à l’automne 2022).

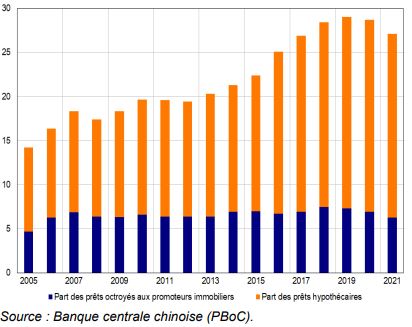

L’exposition directe des banques au risque immobilier est encore relativement faible, même si elle a doublé entre 2005 et 2021 (PBoC).

Exposition des banques chinoises et des institutions financières aux prêts immobiliers (en %)

L’encours des crédits liés à l’immobilier atteint ainsi 27% de l’encours total de crédits bancaires en 2021. Parmi ces prêts immobiliers, ¾ sont destinés aux ménages, et ¼ aux promoteurs. Evergrande, 2ème promoteur immobilier du pays, compte pour seulement 1% du total des prêts des banques. Néanmoins, l’exposition indirecte des banques chinoises est difficile à apprécier, une grande partie de leur bilan étant collatéralisée par des actifs immobiliers.

En définitive, la crise actuelle du secteur immobilier tire ses ressorts de causes conjoncturelles, mais aussi voire surtout structurelles. Maintes fois repoussé, le rééquilibrage du modèle de croissance chinois est devenu urgent.