Que nous réservent les marchés actions et obligataires pour la seconde partie de l’année ? L’inflation actuelle pourrait s’installer sur la durée, soutenu par des mutations structurelles, démographiques ou macroéconomiques, mais aussi par des facteurs liés à la pandémie du Covid-19 et la crise en Ukraine.

Lors de la conférence, à Paris, le 16 juin 2022, Raphaël Thuin, Responsable des stratégies de marchés de capitaux et Jean-Marc Delfieux, Responsable de la gestion obligataire de Tikehau Capital, nous dévoilent leur vision pour le seconde semestre 2022.

La durabilité au cœur du cadre d’investissement

Engagé dans le financement de l’économie réelle, Tikehau Capital propose des solutions de financement sur mesure et innovantes pour soutenir la croissance des entreprises.

Dans la politique d’investissement, les critères environnementaux, sociaux et de gouvernance (ESG) ont la même importance que les facteurs économiques, financiers et opérationnels.

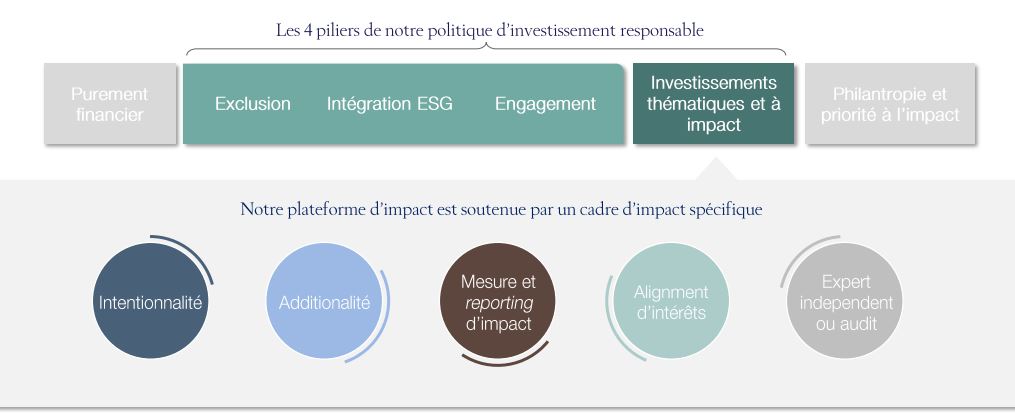

Tikehau Capital considère que l’inclusion des critères économiques, sociaux et de gouvernance (ESG) fait partie intégrante de son processus d’investissement et est une approche de l’investissement pleine de bon sens. La politique ESG repose sur quatre grands piliers :

- Exclusion : exclusion de certains secteurs, comportements ou juridictions risqués pour protéger la valeur

- Inclusion ESG : intégration des facteurs ESG dans l’analyse financière afin d’augmenter la valeur

- Engagement : collaboration avec les organes de gestion et/ou de gouvernance pour identifier des mesures ESG créatrices de valeur

- Investissements thématiques et à impact : répondre aux enjeux sociétaux tout en dégageant des rendements financiers intéressants pour les investisseurs.

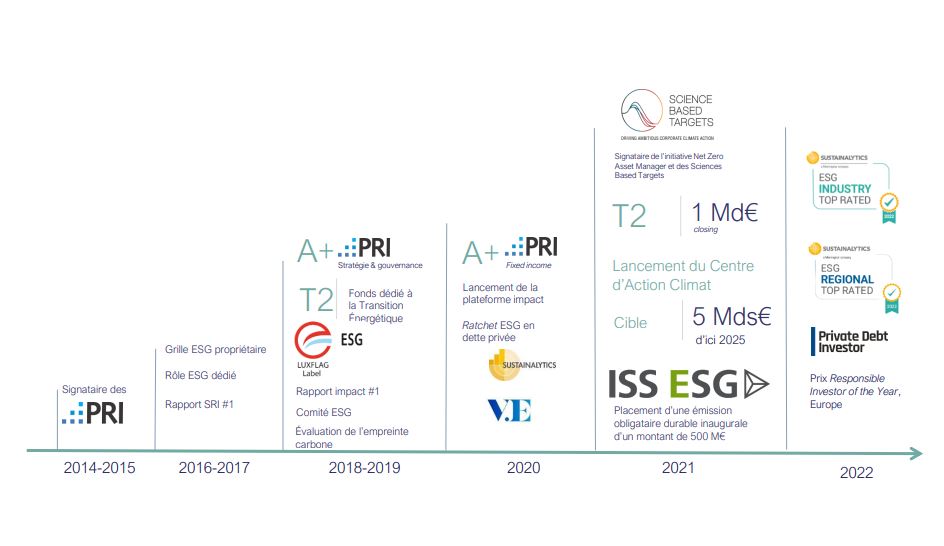

L’évolution des engagements responsables

Que nous réservent les marchés actions et obligataires ?

Un triple effet de l’inflation sur les marchés financiers

Les marchés d’actions enregistrent une correction significative depuis le début de l’année. Les marchés obligataires connaissent quant à eux une baisse historique, la plus importante depuis 1980 sur certains segments.

L’inflation ne cesse ainsi de surprendre à la hausse, entrainant un triple effet sur les marchés financiers.

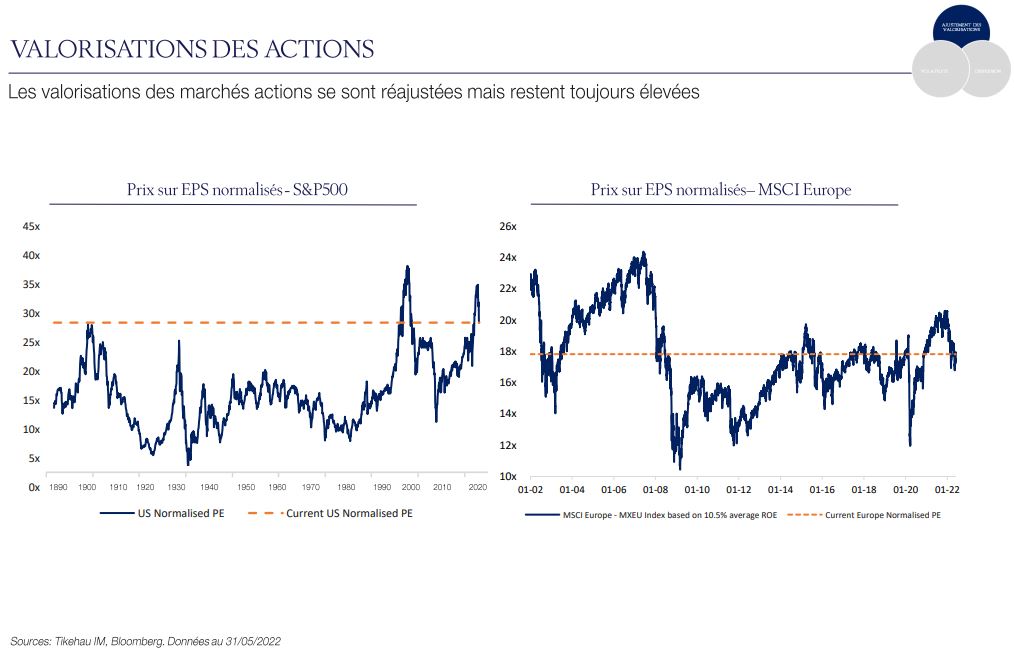

Un réajustement des valorisations

Alors que les valorisations ont fortement corrigé depuis le début d’année, en particulier sur le marché obligataire, elles n’en restent pas moins encore à des niveaux relativement élevés. Les marchés sont également soutenus par des attentes de résultats des entreprises qui semblent optimistes et qui tardent à s’ajuster. Le potentiel de baisse reste donc substantiel.

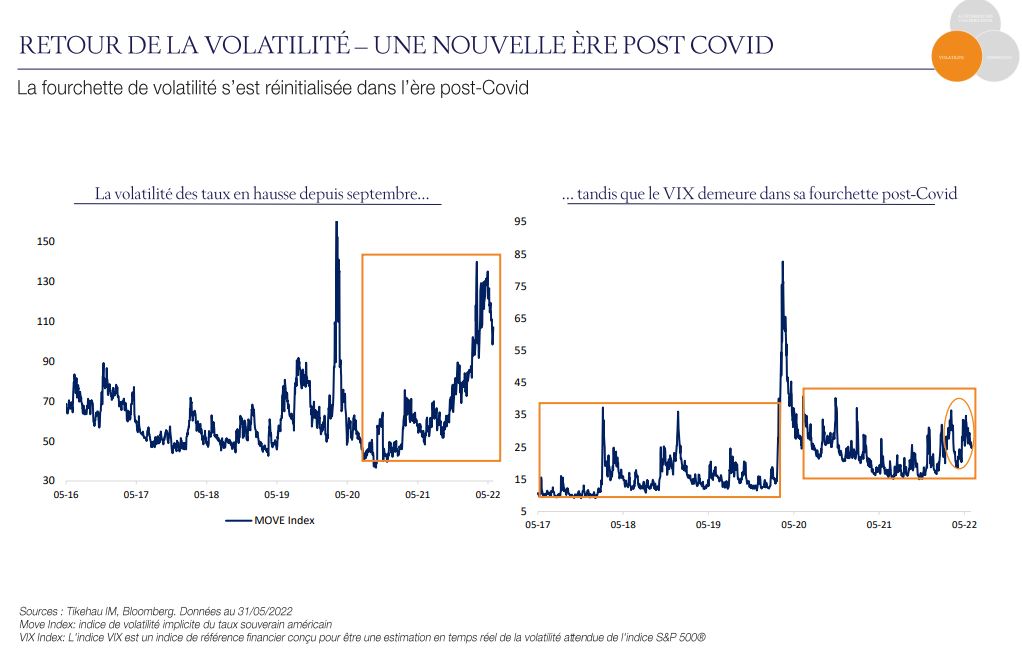

Plus de volatilité

La volatilité pourrait marquer son retour dans l’ère post-Covid. Les différents indices de volatilité implicites s’inscrivent dorénavant dans des fourchettes résolument supérieures aux précédents standards. Plus généralement, dans cet environnement inflationniste et d’augmentation de taux d’intérêt, il est probable que les primes de risque requises pour investir dans différentes classes d’actifs augmentent dans la durée.

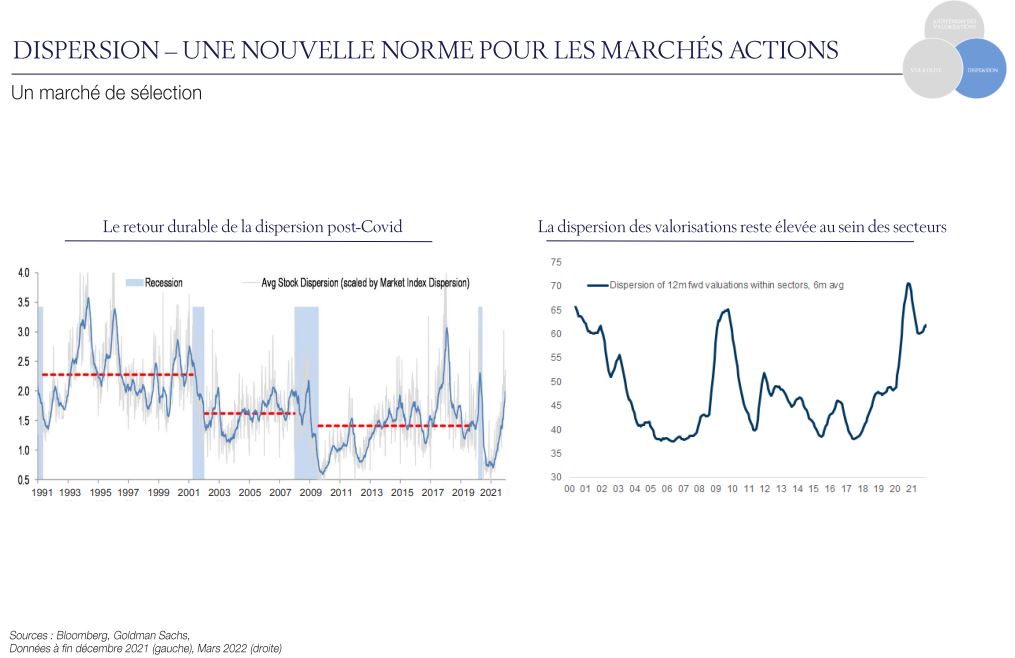

Une dispersion qui ne cesse d’augmenter

Enfin, la dispersion – c’est-à-dire les différences de valorisation et de performance d’un actif à l’autre – semble aussi devoir s’inscrire sur le long terme : elle est en constante hausse depuis l’émergence de la pandémie.

Nous assistons donc à un changement de régime sur les marchés financiers, dont les répercussions pourraient se ressentir sur le long terme. Les conditions actuelles incitent à la plus grande prudence. Le retour de la volatilité et du phénomène de dispersion provoque néanmoins de grandes dislocations de marché. Cela doit favoriser le travail d’analyse fondamentale et de sélection de valeurs : nous avons probablement pivoté d’un marché d’allocation d’actifs vers un marché dans lequel la sélection de valeur portera la performance.

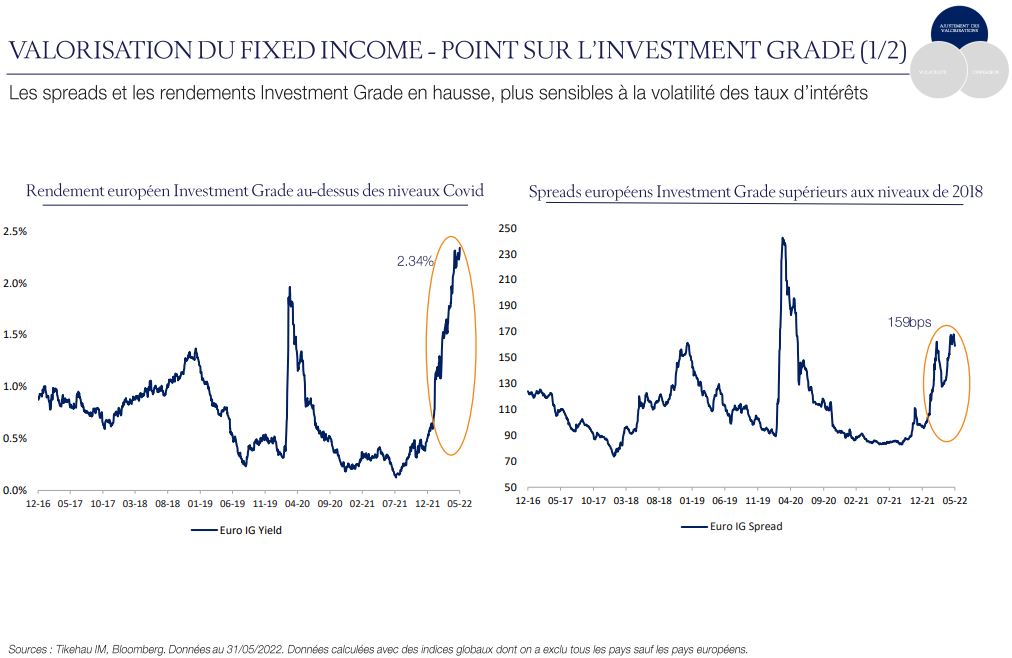

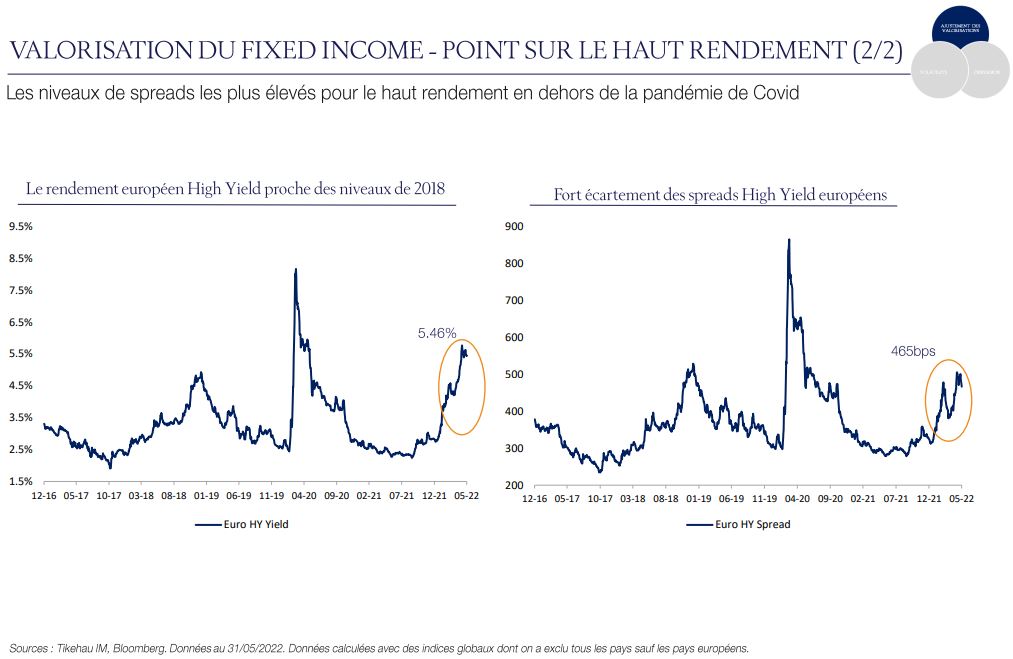

Marché obligataires

Les banques centrales ont acté le caractère plus durable de l‘inflation et ont réajusté leurs politiques monétaires, accélérant ainsi le rythme de resserrement monétaire. En outre, l’incertitude relative à l’évolution des niveaux d’inflation reste entière. Bien que les banques centrales s’attendent à un atterrissage dès le début de 2023, les chiffres ne cessent de surprendre à la hausse. Dans ce contexte, il serait judicieux selon nous de maintenir une sensibilité limitée aux taux d’intérêt, également appelée «duration», dans les portefeuilles.

De plus, nous maintenons notre conviction sur le High Yield (haut rendement) par rapport à l’Investment Grade (obligations de meilleures qualité crédit) et réduisons davantage notre duration crédit. En parallèle, les émetteurs High Yield continuent, pour certains, d’afficher des fondamentaux solides. La sélectivité reste clé : il faut, selon nous, se concentrer sur les émetteurs capables de faire face à une inflation croissante et privilégier les entreprises aux marges importantes.

Enfin, les financières subordonnées (obligations émises par des institutions financières qui répondent notamment aux exigences réglementaires en termes de fonds propres) restent attractives selon nous. En effet, les obligations Additional Tier1 («AT1») offrent un rendement supérieur de 1,5% à 2,0% par rapport au Haut Rendement à ce jour, à notation équivalente. Nous pensons également que les tendances

fondamentales du secteur bancaire européen restent positives, c’est pourquoi nous maintenons ainsi une exposition significative à ce segment dans nos fonds.

Marchés d’actions

Les valorisations sur le marché demeurent relativement élevés malgré la récente correction. De plus, les attentes en termes de bénéfices restent à des niveaux (trop) élevés, ne reflétant pas les incertitudes actuelles.

Dans ce contexte, nous privilégions les sociétés que nous estimons de haute qualité sur le long terme, et que nous achetons à des valorisations raisonnables selon nous. Ces sociétés ont tendance à afficher une profitabilité et des flux de trésorerie supérieurs qui, lorsqu’ils sont réinvestis dans l’entreprise, peuvent générer selon nous une performance significative pour les investisseurs à long terme. Actuellement, notre analyse montre que ce segment de qualité se négocie à des prix historiquement raisonnables par rapport au reste du marché, ce qui constitue potentiellement un point d’entrée intéressant selon nous.

Plus précisément, le secteur des biens de consommation courante est un grand pourvoyeur d’entreprises de qualité dans notre univers d’investissement, et affiche une décote similaire à celle observée lors de la bulle internet. D’autre part, certains segments de la technologie apparaissent encore attractifs (cloud, publicité digitale) et offrent une combinaison qualité & valorisation intéressante d’après nos analyses.

La synthèse Perspectives Second Semestre 2022 dans son intégralité :