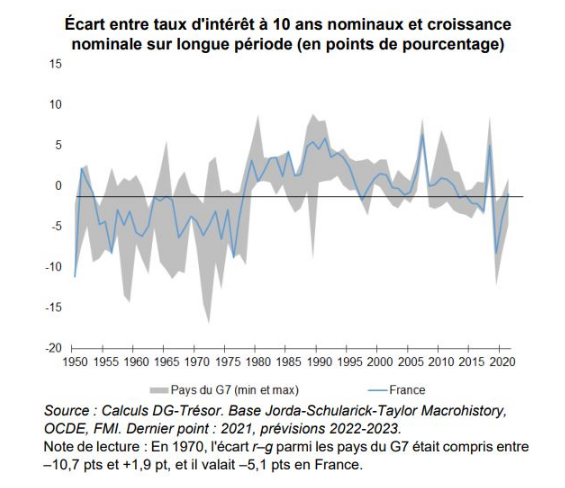

La trajectoire de la dette publique en pourcentage du PIB est influencée par l’accumulation des soldes publics primaires annuels et par l’écart entre les taux d’intérêt et les taux de croissance. Historiquement, en France et dans les grands pays avancés, cet écart a connu des fluctuations importantes, alternant entre des périodes de positivité et de négativité sur le long terme. L’analyse des conditions qui ont permis de réduire les ratios de dette par le passé révèle qu’un écart négatif, en l’absence d’un excédent primaire, ne suffit généralement pas.

La soutenabilité de la dette publique dépend de sa trajectoire à long terme. Celle-ci dépend à son tour des politiques budgétaires (c’est à dire de l’accumulation des soldes primaires annuels), et de l’écart entre le taux d’intérêt (r) et le taux de croissance de l’activité (g).

À solde primaire nul, le ratio de dette en pourcentage du PIB augmente si le taux d’intérêt est supérieur au taux de croissance (r–g>0) et diminue dans le cas contraire. En cas de déficit primaire, l’effet est plus ambigu : un écart r–g positif accélère la hausse du ratio de dette, tandis qu’un écart négatif permet de contenir cette hausse, voire dans certains cas de faire baisser le ratio de dette.

Pour la France comme dans les grands pays avancés, l’écart entre taux d’intérêt et taux de croissance a été très volatil et positif pendant de longues périodes (cf. Graphique). Depuis la fin des années 1990, l’écart entre taux d’intérêt et taux de croissance a baissé pour des raisons structurelles, notamment l’excès d’épargne mondiale qui abaisse les taux d’intérêt sans risque, jusqu’à devenir négatif durant la dernière décennie.

Mesuré avec les taux d’emprunt nominaux, l’écart pourrait redevenir positif dans certaines économies avancées dès 2023-2024, compte tenu des aléas baissiers affectant la croissance et de la forte remontée des taux. Mesuré avec le taux apparent, c’est-à-dire le coût moyen de la dette, l’écart devrait rester négatif à moyen terme.

L’impossibilité de prévoir les valeurs futures de l’écart entre taux d’intérêt et taux de croissance invite à la prudence dans l’utilisation de l’écart observé comme indicateur pour la politique budgétaire. De plus, un écart négatif entre taux d’intérêt et de croissance ne suffit pas en général à maîtriser la dette publique en présence d’un déficit primaire.

Enfin, historiquement le lien n’est pas univoque, car l’écart entre taux d’intérêt et taux de croissance est lui-même influencé par le ratio de dette : plus le ratio augmente, plus r–g augmente aussi.

L’étude complète Trésor-Éco n°334 ⬇️