Hausse des taux, évolution des réglementations, retournements de tendances sur les coûts des intrants – les investissements dans les énergies propres n’ont jamais été aussi élevés ni aussi difficiles qu’en 2023. Alors que les marchés semblent jeter l’ensemble du secteur avec l’eau du bain dans cette période inflationniste, il est temps de distinguer les changements structurels des incidents qui surviennent inévitablement lorsque les industries changent d’échelle… et qui devraient dès lors s’atténuer.

La transition se poursuit

Malgré les guerres, les ruptures d’approvisionnement, l’inflation et l’incertitude géopolitique, l’énergie propre reste une priorité pour la plupart des gouvernements – en témoigne le nombre de participants à la COP 28 à Dubaï. Non seulement le changement climatique reste le principal défi mondial de ce siècle, mais la nécessité d’une action décisive en faveur du climat ne fera que s’accentuer à mesure que la fenêtre d’action se refermera sur nous.

Nous n’avons pas (encore) constaté de ralentissement dans le rythme de la transition énergétique. Au contraire, l’Agence internationale de l’énergie (AIE) prévoit une nouvelle année record, avec l’addition de nouvelles capacités renouvelables en 2023 estimées à 440 GW, soit une augmentation de plus de 100 GW par rapport à 2022 – et ce, malgré l’inflation des coûts dans la plupart des domaines. L’électrification des véhicules de tourisme se fait à un rythme que l’AIE décrit comme proche de celui requis par son très ambitieux scénario « Net Zero ». Une voiture sur cinq vendue en 2022 était électrique, contre seulement une sur 25 à peine deux ans auparavant.

Pourtant, les marchés financiers n’ont pas été très favorables aux technologies propres en 2023, et en particulier aux énergies renouvelables. Après plusieurs années de bons résultats obtenus à la faveur d’un soutien réglementaire important, le secteur souffre aujourd’hui de vents contraires d’ordre macroéconomique, géopolitique et sectoriel.

Le segment de l’énergie propre atteindra-t-il l’objectif mondial fixé à Paris de tripler les capacités renouvelables d’ici à 2030 ? Pour faire simple, cela dépendra de la capacité des gouvernements à maintenir les incitations à l’investissement à long terme dans un environnement économique en mutation.

La rentabilité ? C’est compliqué

Après plusieurs années d’amélioration, la situation économique des énergies renouvelables s’est détériorée pendant la majeure partie de l’année 2023. Le coût de l’énergie nivelé (LCOE) du secteur des énergies propres au sens large a augmenté d’environ 15 % à 25 % de 2020 à 2023, même en tenant compte de certains segments où les coûts ont en fait diminué. La construction de nouvelles capacités d’énergie fossile reste un choix beaucoup plus coûteux, qui n’a pas non plus échappé à la pression des coûts d’intrants du gaz et du charbon en 2022.

La rentabilité du secteur des énergies renouvelables est hétérogène, à la fois au sein des différentes technologies et des zones géographiques – une question de politique plus que de géographie. Mais un LCOE plus élevé n’est pas toujours synonyme de moindre rentabilité, car la hausse des prix de l’électricité a profité à la base installée d’actifs de production d’énergie renouvelable existants.

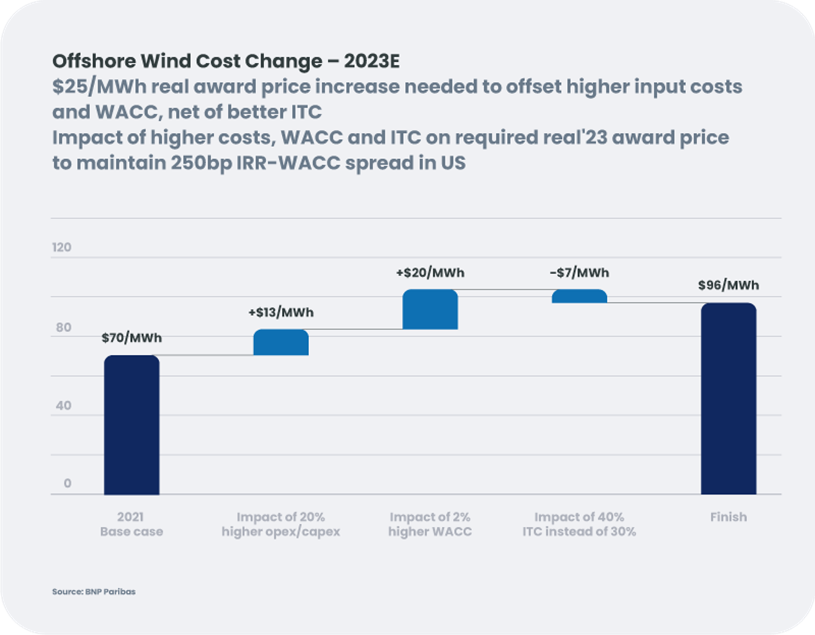

La hausse des taux est décidément un changement majeur. Pourtant, malgré la forte hausse des taux d’intérêt et le niveau élevé des dépenses d’investissement dans ce secteur, le coût du capital n’explique que partiellement la détérioration de l’économie des énergies renouvelables en 2023. Le LCOE s’est détérioré avant même la hausse des taux d’intérêt, en raison de l’augmentation des coûts des intrants. (Pour vous faire une idée, visualisez un graphique du prix de l’acier). Que l’inflation soit pour vous un phénomène passager ou une tendance de fond, il faut espérer que les ruptures d’approvisionnement et la compression spectaculaires de ces deux dernières années ne constituent pas la nouvelle norme pour les futures augmentations du coût des intrants. Ces coûts, au quatrième trimestre 2023, sont déjà moins élevés qu’en 2022 et au début de 2023.

Les énergies renouvelables restent compétitives. Mais toutes les technologies propres ne sont pas égales

Malgré la hausse des taux et le décollage des coûts des intrants au cours des derniers trimestres, les énergies renouvelables restent très compétitives sur la base du LCOE, et nous nous attendons à ce que cela continue au moins jusqu’en 2030, grâce à la fois aux progrès technologiques et au soutien des réglementations telles que la loi sur la réduction de l’inflation (Inflation Reduction Act) aux États-Unis.

Cependant, les différentes technologies, et de nombreux maillons de la chaîne de valeur des énergies renouvelables, ont fait preuve de différents niveaux de résilience face à l’évolution des conditions économiques.

Le positionnement technologique, le niveau d’intégration et la taille sont autant d’éléments clés

Il ne faut pas s’arrêter à l’observation des moyennes. Comme dans tout secteur en évolution, il y a des leaders et des retardataires. Certaines solutions d’énergie propre se développent un peu plus rapidement que d’autres, comme l’énergie solaire photovoltaïque (PV) et les véhicules électriques (VE), en raison de la technologie et de la réduction des coûts. Parmi les points faibles, on peut citer l’insuffisance des investissements dans les réseaux énergétiques et les projets d’éoliennes en mer. Si les réseaux ne sont pas adaptés, une partie de l’énergie éolienne et solaire renouvelable est « bridée », c’est-à-dire qu’elle est tout simplement perdue parce qu’elle ne peut pas atteindre les utilisateurs finaux. N’oublions pas que la moitié de la croissance provient de la Chine – il faut donc regarder ce qui se cache derrière les chiffres de croissance.

Le potentiel de croissance est élevé. Le doublement de l’efficacité et le triplement des énergies renouvelables sont des conditions préalables nécessaires pour être en ligne avec le scénario des 1,5°C de l’Accord de Paris. Le débat et les questions sur la valorisation sont largement centrés sur le pipeline de commandes et les technologies qui prédomineront. Mais comme pour toute nouvelle technologie – des chemins de fer à l’internet – des perspectives de croissance élevées peuvent conduire à un excès d’investissement et à des surcapacités. Les investisseurs ont intérêt à évaluer ces technologies et ces business models à l’aide d’une analyse fondamentale approfondie mettant l’accent sur les avantages concurrentiels, la rentabilité, les conditions de l’environnement réglementaire et les conditions de financement. Les projets ont surtout un flux de trésorerie initial, mais certaines entreprises du secteur ont un besoin presque constant de lever des capitaux pour maintenir le niveau de croissance attendue intégré dans les valorisations – ce qui devient problématique si le secteur n’a plus la cote.

La principale tendance de fond reste la réglementation

Aujourd’hui, la plupart des projets d’énergies renouvelables couvrent largement leur coût du capital. Mais avec tous les facteurs en jeu, le tableau peut changer comme un kaléidoscope. La réglementation doit être prévisible pour que le secteur privé investisse.

L’Europe et les États-Unis connaîtront en 2024 des élections nationales dont les principaux candidats sont des partisans des combustibles fossiles. L’Europe pourrait également adopter un discours moins axé sur le climat. La géopolitique jouera également un rôle décisif. Comment l’Europe et les États-Unis réagiront-ils à la prédominance de la Chine dans les chaînes d’approvisionnement en technologies propres ? Comment les dispositions protectionnistes de l’IRA affecteront-elles le marché ? L’Europe va-t-elle surenchérir dans le « protectionnisme vert » ?

L’objectif des gouvernements est de décarboner nos économies et de garantir la sécurité de l’approvisionnement énergétique à un coût abordable pour les citoyens. Ce « trilemme » énergétique est d’autant plus complexe que les prix de l’énergie sont élevés, comme en témoignent les récentes tergiversations des gouvernements face à l’échec des ventes aux enchères d’énergies renouvelables. La complexité augmentera à mesure de l’utilisation croissante des énergies renouvelables et de l’apparition de potentiels conflits avec le fonctionnement centralisé actuel des marchés européens de l’électricité, basé sur le principe du « merit order ».

Le consensus trouvé à la sortie de la COP 28 a peut-être apporté un début de réponse à ces interrogations. L’objectif fixé par l’ensemble des parties prenantes de tripler les capacités en énergies renouvelables d’ici 2030 est un signal fort, qui permet de rassurer les entreprises et investisseurs de ce secteur après une année 2023 mouvementée. Le message est clair : la révolution du renouvelable est en place et va continuer à s’accélérer, et ce malgré le contexte macroéconomique et les difficultés industrielles.

La transition vers les énergies renouvelables est une tendance de fond en cours d’accélération. Le rythme de cette accélération, ainsi que la résilience et la rentabilité des énergies renouvelables, sont une histoire de leadership. Les gouvernements doivent s’engager résolument dans la transition énergétique. Ils doivent s’adapter simultanément à un environnement macroéconomique plus difficile et à l’urgence climatique qui s’intensifie. La géopolitique est susceptible de devenir un nouveau facteur clé dans ce « trilemme » énergétique structurel, les technologies propres devenant une nouvelle arène pour les stratégies commerciales et une démonstration de puissance.

À propos de Candriam

Candriam, qui signifie “Conviction AND Responsibility In Asset Management”, est un gestionnaire d’actifs mondial multi-spécialiste. Pionnier et leader dans le domaine des investissements durables depuis 1996, Candriam gère environ 144 milliards d’euros d’actifs et s’appuie sur une équipe de plus de 600 professionnels. La société dispose de centres de gestion à Luxembourg, Bruxelles, Paris et Londres et ses responsables de clientèle couvrent plus de 20 pays dans toute l’Europe continentale, au Royaume-Uni, aux États-Unis et au Moyen-Orient. Candriam propose des solutions d’investissement dans plusieurs domaines clés : obligations, actions, stratégies à performance absolue et allocation d’actifs, avec une gamme large et innovante de stratégies ESG couvrant toutes ces classes d’actifs. Candriam est une société du groupe New York Life Investments. New York Life Investments se classe parmi les principaux gestionnaires d’actifs mondiaux.