La création de valeur ne peut plus ignorer les critères Environnementaux Sociaux et de Gouvernance (ESG), tant du côté des entreprises, que de celui des investisseurs.

Si les investisseurs institutionnels étaient à l’avant-garde des enjeux ESG, les particuliers sont davantage nombreux à considérer ces problématiques, soutenus par des initiatives comme la Loi Pacte ou les Objectifs de Développement Durable (ODD) des Nations Unies.

Fidelity nous propose son Livret ESG :

7 Clés pour aborder l’investissement durable

Les approches

Quelles sont les différentes approches possibles pour appliquer la notion d’investissement durable ?

Avec la prise de conscience de l’investissement durable, certaines notions comme l’intégration ou l’exclusion ont pris leur place progressivement dans le langage des investisseurs.

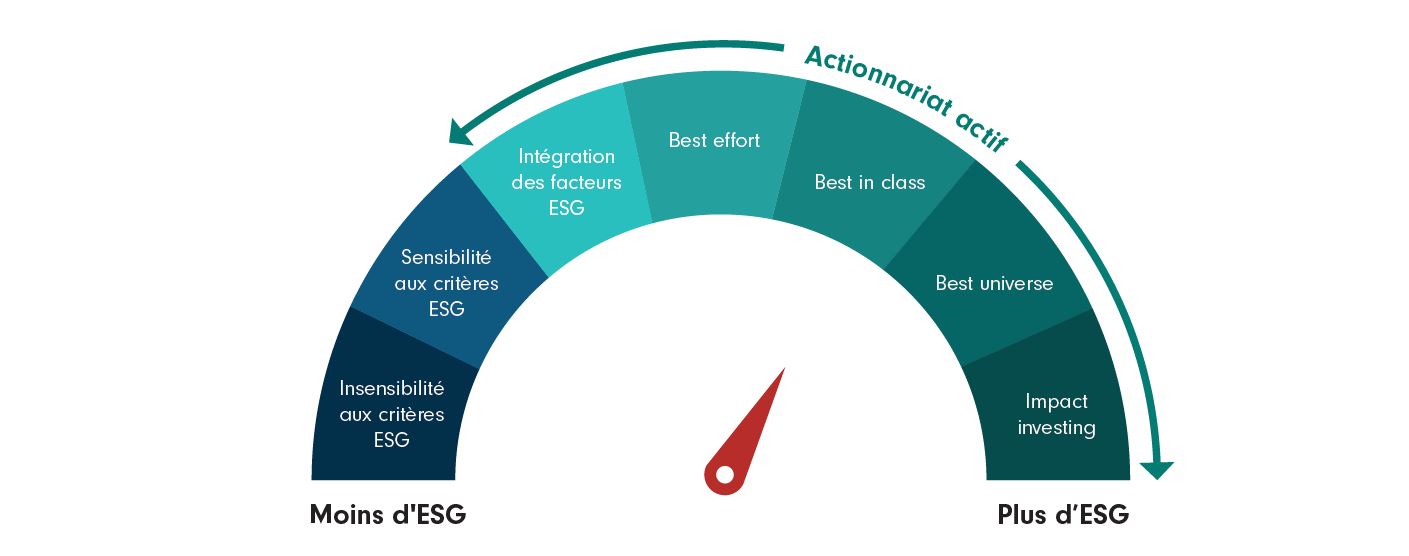

Selon les exigences ESG des investisseurs, différentes approches de l’investissement durable peuvent être mises en place.

L’intégration ESG, qui signifie la prise en compte de façon systématique et explicite des facteurs environnementaux, sociaux et de gouvernance dans le processus d’investissement, est probablement le socle commun à toute véritable approche d’investissement durable.

Son principe d’application premier est celui de l’exclusion, qui consiste à proscrire de son univers d’investissement des secteurs inadéquates aux exigences en matière d’ESG (pétrole, gaz, armement, tabac, jeux, “divertissements pour adultes”).

Plusieurs approches se dessinent pour répondre à différents objectifs des investisseurs. En voici les principaux axes :

- Approche « best effort » : sélection des entreprises les plus performantes dans l’amélioration de leurs pratiques ESG.

- Approche « best in class » : sélection des sociétés ayant les meilleures pratiques ESG dans chaque secteur.

- Approche « best in universe » : sélection des meilleures entreprises en termes de pratiques ESG dans l’univers global, tous secteurs confondus.

- Impact investing :investissement dans des sociétés apportant des solutions aux enjeux de développement durable et générant un impact positif tangible et mesurable.

Aperçu des différents degrés de sensibilité aux enjeux ESG

Les classes d’actifs

Certaines classes d’actifs sont-elles plus adaptées que d’autres au cadre de l’investissement durable ?

Il est tenu pour acquis que l’investissement durable – à commencer par l’intégration des critères ESG – s’applique prioritairement aux actions, classe d’actifs liquide et jouissant de la plus grande notoriété auprès du grand public. Les autres classes d’actifs sont-elles pour autant en reste ?

L’investissement durable s’applique indifféremment à toutes les classes d’actifs

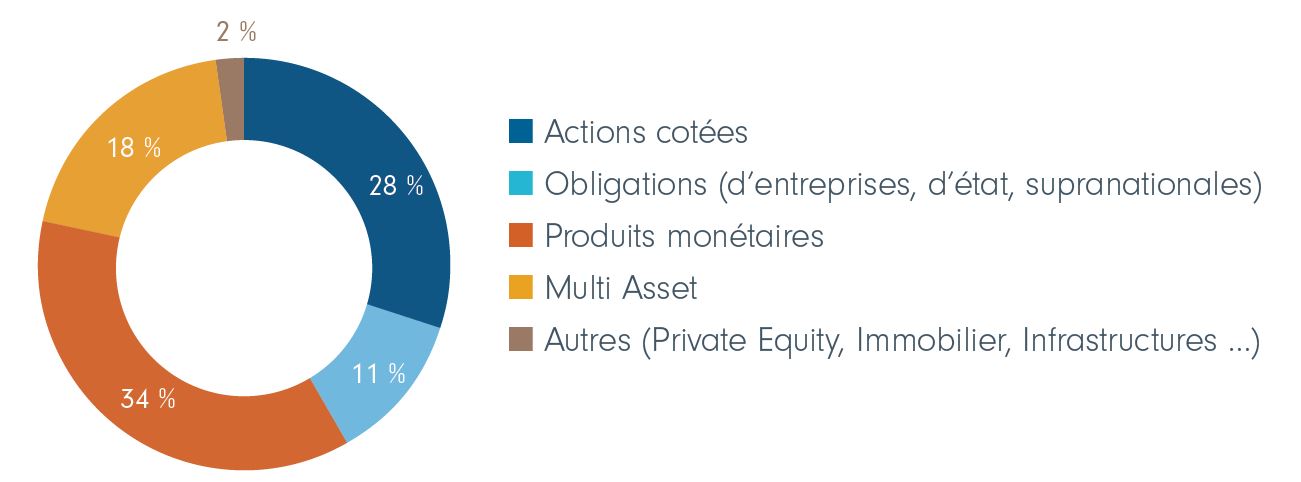

Si, à leurs débuts, ces approches étaient exclusivement appliquées aux marchés actions, ce n’est désormais plus le cas. En France, les actions et les obligations (d’entreprises, souveraines, convertibles …) se partagent l’essentiel du marché, avec respectivement 28 % et 34 % des actifs sous gestion parmi les stratégies d’investissement durable, selon la dernière étude annuelle de l’Association Française de Gestion. Mais la prise en compte de ces critères se diff aussi dans d’autres classes d’actifs avec des applications spécifiques.

À l’instar de l’immobilier qui permet de répondre à des problématiques environnementales (limitation de la consommation énergétique, constructions aux dernières normes environnementales…) et sociales (mixité sociale, accès aux centres-villes, désenclavement…). Cela vaut également pour le private equity, les produits structurés ou indiciels.

Répartition des encours des fonds d’investissement durable en France

Les investisseurs

L’investissement durable a-t-il plus de sens pour les investisseurs institutionnels ?

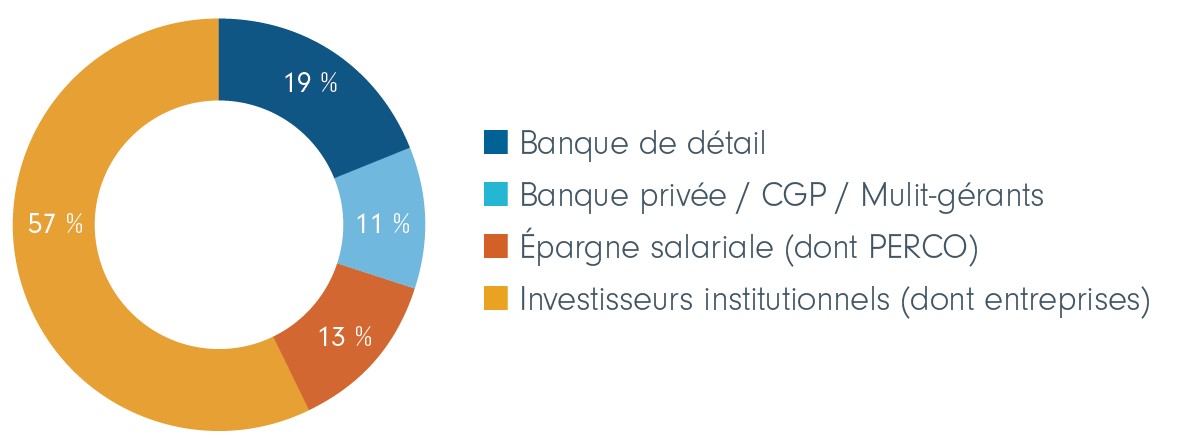

À l’avant-garde de cette philosophie de gestion, les investisseurs institutionnels ont été les premiers sensibilisés et à adopter de telles approches. Ayant contribué à l’essor et au succès de ces stratégies, on peut penser qu’elles sont leur domaine réservé.

Une part croissante d’investisseurs particuliers souhaite donner du sens à leurs investissements

Les investisseurs institutionnels continuent de jouer un rôle moteur dans le développement de l’investissement durable. Pour autant, cette philosophie ne leur est pas réservée. Loin de là. Depuis quelques années, les particuliers européens représentent une part croissante dans la détention des actifs ISR qui est passée de 3,40 % en 2013, à 22 % en 2015 et 30,80 % en 2017 (Eurosif, forum européen de l’investissement durable).

À travers diff entes initiatives internationales, notamment les Accords de Paris sur le climat, les Objectifs de Développement Durable (ODD) des Nations Unies, les gouvernements essayent de mettre en place un cadre pour promouvoir des démarches plus responsables. En France, le déploiement de la loi Pacte (Plan d’action pour la croissance et la transformation des entreprises) va aussi dans ce sens, afi notamment de favoriser le fi ement de projets durables au travers une épargne responsable, sans pour autant sacrifi les objectifs de performance.

Zoom sur la ventilation de l’encours des fonds ISR par type de clientèle

Effet de mode ?

L’investissement durable est-il un simple effet de mode ?

Comme les enjeux auxquels elle compte s’attaquer, cette approche a longtemps été dénigrée en comparaison de stratégies plus traditionnelles. Elle est souvent jugée comme un effet de mode, un moyen cosmétique de se donner bonne conscience sans pour autant être un vecteur de changements concrets dans les pratiques des émetteurs, pour l’environnement ou pour la société au sens large.

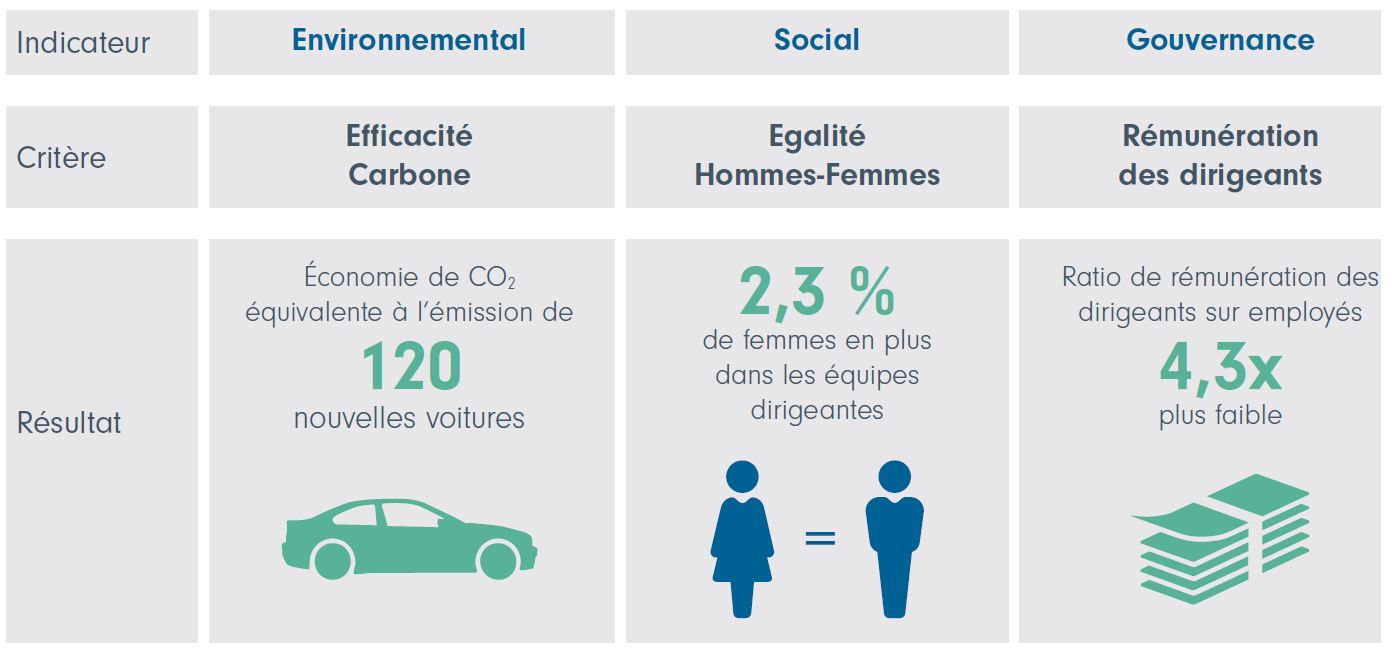

Des stratégies thématiques dédiées se traduisent généralement par un impact concret et mesurable

L’essor de l’investissement durable tient surtout à la prise en compte des critères extra-financiers en tant que réponse à une prise de conscience des risques liés au développement des sociétés modernes (réchauffement climatique, surexploitation des ressources, non-respect des droits humains et sociaux). Son succès se traduit par une croissance de plus de 34 % entre 2016 et 2018 pour atteindre 30 683 milliards de dollars d’encours en 2018.1

Loin d’être un simple outil marketing, l’investissement durable est surtout l’expression d’un actionnariat actif visant à promouvoir l’amélioration des pratiques des émetteurs (entreprises ou souverains) en matière d’ESG. Concrètement, cette politique d’impact se traduit par des rendez-vous réguliers avec le management des entreprises et une politique de vote active aux assemblées générales en interpellant la direction sur ces sujets. Les résultats escomptés sont mesurables grâce aux reporting détaillés désormais mis à disposition par certaines sociétés de gestion.

Quels effets pour quels impacts ?

Illustration de l’impact relatif* entre un investissement dans un indice de référence et dans un fonds ESG

1

La notation extra-financière

Toute politique d’investissement repose sur la disponibilité de données financières qui permettent de procéder à des analyses, des comparaisons et des notations pour sélectionner les meilleurs titres. Il en va de même pour les données extra-financières dans le cadre de l’investissement durable.

Ainsi, afin de synthétiser les critères les plus pertinents par secteur/ thème, des notations externes sont ainsi réalisées par des agences spécialisées.

En parallèle, certaines sociétés de gestion définissent leur propre système de notation des émetteurs sur les enjeux ESG qui se nourrit de leurs expertises, de leur connaissance et de leurs contacts réguliers avec le management des émetteurs qu’elles couvrent.

Les notations externes (réalisées par des agences spécialisées) et les notations internes (réalisées par les sociétés de gestion) ne sont pas opposables, elles sont mêmes complémentaires. Les premières sont généralement plus quantitatives et basées sur des données historiques. Elles donnent un positionnement factuel d’un émetteur par rapport à un critère ESG. Plus empiriques, les secondes résultent directement des échanges avec les entreprises sur leurs problématiques durables. Elles sont donc, par nature, plus qualitatives.

Enfin, selon les ressources et méthodes adoptées par la société de gestion, l’approche de notation peut se vouloir prospective afin de prendre en compte les marges de progression des émetteurs dans l’amélioration de leur pratique en matière d’ESG.

Performance

L’investissement durable nécessite-t-il de mettre de côté ses objectifs de performance ?

La prise en compte des critères extra-financiers a longtemps été perçue comme un facteur complexifiant le processus d’investissement aux dépens des sources de performances. En outre, l’investissement durable serait, par nature, incompatible avec la génération de performance.

Investissement durable et performance sont loin d’être incompatibles, au contraire…

Selon une étude universitaire1, les initiatives d’engagement liées aux enjeux ESG sont synonymes d’une surperformance de 1,8 % au cours de l’année suivant leur mise en place. Le dialogue sur les thèmes de la gouvernance d’entreprise et du changement climatique s’est avéré le plus rentable avec des surperformances respectives de 8,6 % et de 10,3 %.

Plus généralement, il existe un phénomène de convergence car l’intégration des facteurs environnementaux, sociaux et de gouvernance contribue à réduire le profil de risque d’une entreprise et donc à l’amélioration de ses performances financières.

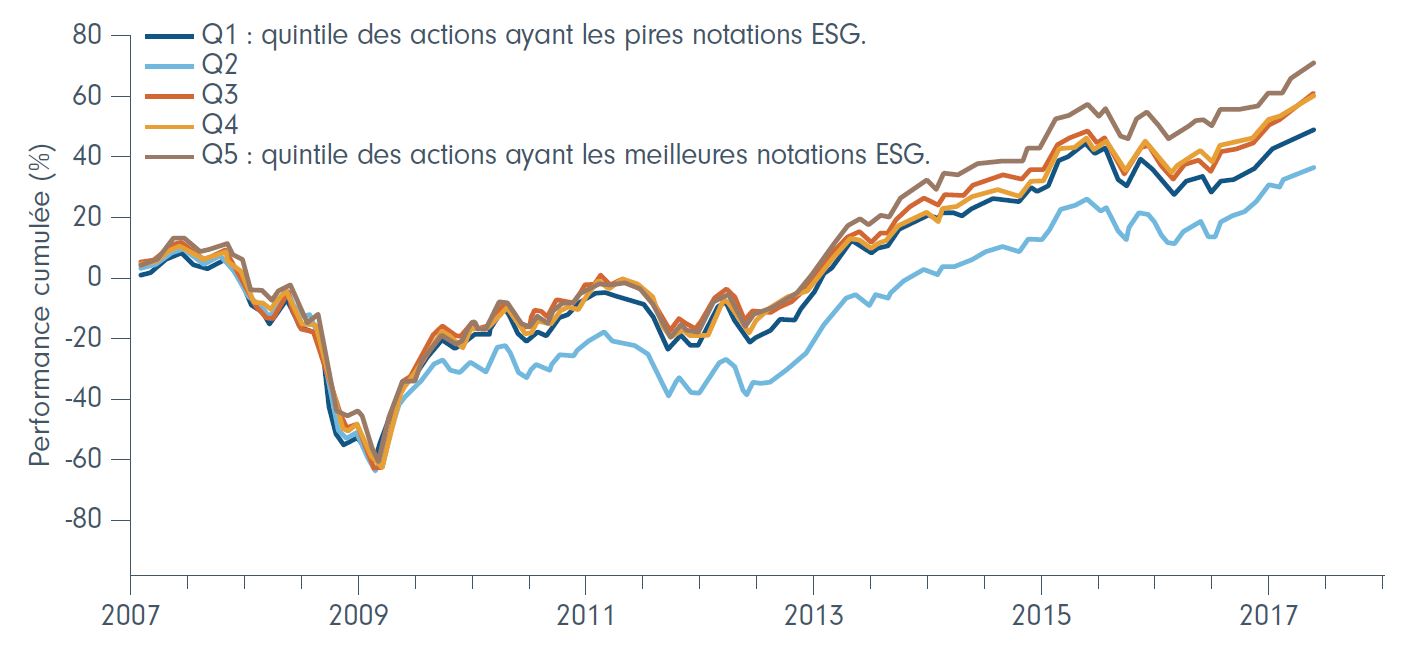

Performance historique des actions classées par quintile de notation ESG, au sein du MSCI World ex US, sur 10 ans.

Les actions des quintiles les plus élevés en termes de notation ESG (Q5) ont enregistré une meilleure performance au cours de la période de backtesting de 10 ans (2007-2017) que celles des autres quintiles.

Grille de lecture

En dépit d’un certain historique, l’investissement durable n’en reste pas moins un univers en expansion. Si ses principes fondamentaux sont établis, il demeure en phase de structuration et d’affinement sur certains sujets (agences de notation, standardisation des critères d’évaluation, référentiels communs …).

Le développement des labels constitue par exemple un gage de crédit très utile pour les investisseurs. Voici une grille de lecture des paramètres essentiels à prendre en compte pour sélectionner au mieux une stratégie d’investissement durable.

Cinq repères pour choisir une stratégie d’investissement durable