Les actifs bloqués (« stranded assets ») ne menacent pas, pour le moment, la prospérité des compagnies pétrolières, qui ont toujours un rôle à jouer dans les portefeuilles, souligne l’économiste en chef Léon Cornelissen.

La question se pose en raison de l’engagement pris dans le cadre de l’Accord de Paris par les pays participants, à savoir de limiter le réchauffement climatique à un niveau de 2 degrés Celsius de plus que les niveaux pré-industriels d’ici 2100. Cet engagement signifie qu’un maximum de 80 % des réserves de carburants fossiles de la planète ne peut être brûlé, entraînant le « blocage » de milliers de milliards de dollars de charbon, de pétrole et de gaz.

Dans la mesure où les réserves de pétrole et de gaz demeureront probablement non utilisées en raison de la transition énergétique en cours, les investisseurs se trouvent confrontés à une question délicate : le moment est-il venu de vendre ces positions à forte intensité en carbone, ou est-ce prématuré ? Par ailleurs, les craintes d’avoir à subirdes pertes significatives en raison d’une dépréciation inévitable d’actifs « bloqués » inutiles sont-elles exagérées ?

Un avenir faible en carbone

En 2017, les « supermajors » ont commencé à se positionner en faveur d’un futur faible en carbone, avec les majors européennes en tête. En l’absence de feuille de route sur la transition énergétique, des incertitudes demeurent; on ne sait pas avec exactitude combien de temps durera ce processus, ni quelles seront les technologies gagnantes.

Une tendance clairement identifiable est l’investissement accru de ces supermajors dans l’énergie sans carbone. Les géants pétroliers reconnaissent que l’offre pétrolière atteindra un pic vers 2020, avant de baisser de 20 % d’ici 2030, en raison de la nécessité de réduire la production pour atteindre les objectifs climatiques de 2 °C. Pour y parvenir, une partie de l’offre sera substituée par des sources alternatives, à l’image des énergies solaire et éolienne.

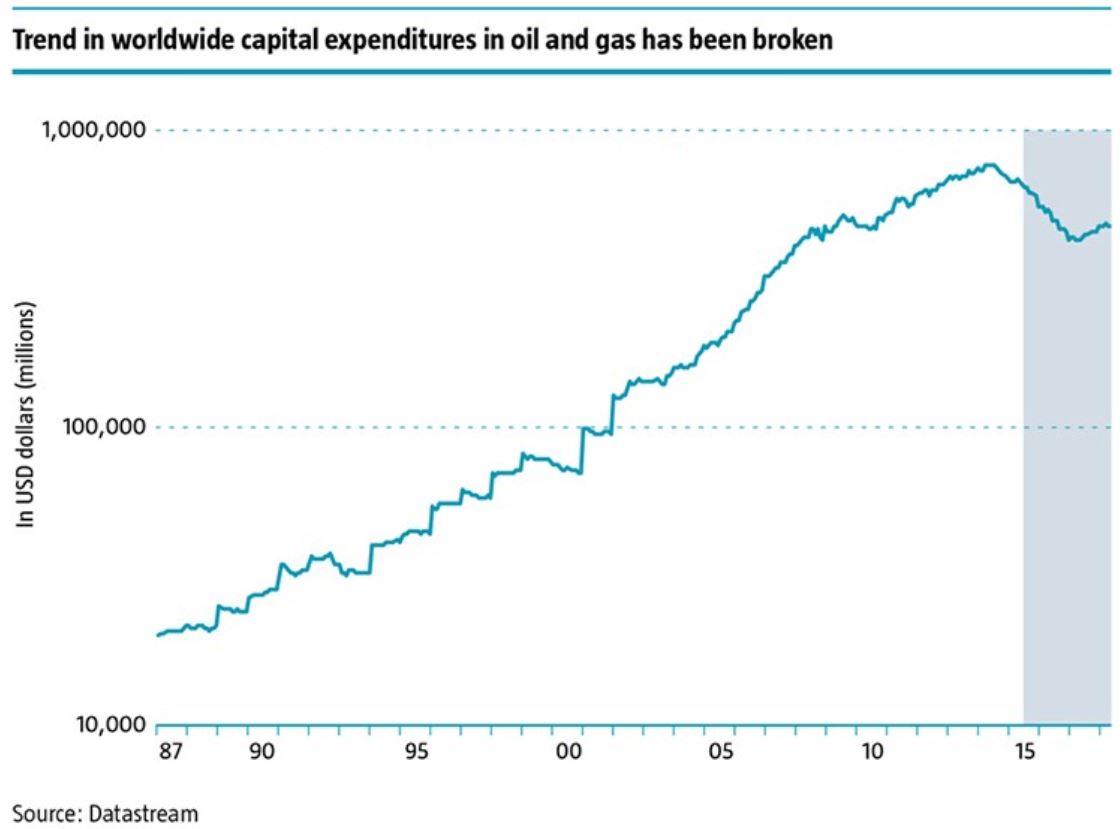

Les dépenses engagées dans l’exploration de carburants fossiles par les majors pétrolières ont déjà fortement diminué depuis 2014, comme le montre le graphique ci-dessous.

Source: Datastream

Les estimations concernant les quantités qui peuvent être brûlées et celles qui doivent rester enfouies varient fortement même si, d’après l’Agence internationale de l’énergie, la quasi-totalité des réserves 2P (prouvées et probables) des majors pétrolières peut être extraite. De ce fait, ce sont les réserves 3P (prouvées, probables et possibles) en excédent des réserves 2P qui sont exposées à un risque élevée de « blocage ».

Cette dernière proportion représente seulement quelques points de pourcentage de la valeur totale des majors pétrolières, de sorte que le risque qu’elle devienne « bloquée » peut être considéré comme extrême pour les compagnies pétrolières dans leur ensemble. Dans la mesure où la demande de pétrole continuera d’augmenter dans les cinq prochaines années, notamment celle des marchés émergents, la transition vers une économie faible en carbone pourrait bien voir le jour plus tard que prévu. Les estimations concernant le pic de la demande pétrolière ont changé et varient désormais de 2023 à 2070.

Le cours du pétrole n’a pas réagi

Parallèlement, le cours du pétrole n’a pas encore réagi à la perspective de l’utilisation impossible d’une grande partie de la matière première. Avec l’abandon progressif du pétrole, son cours devrait diminuer sur le long terme. Mais un manque d’investissement (dans les sables bitumeux ou dans l’Arctique par exemple) pourrait entraîner des pénuries, tirant ainsi son cours à la hausse. Jusqu’à présent, les fluctuations du cours du pétrole ne semblent pas être conditionnées par la transition vers une économie faible en carbone.

Les problèmes du côté de l’offre (au Nigeria et au Venezuela par exemple) et les politiques efficaces de rationnement de l’OPEP sont les facteurs clés qui influeront sur l’évolution des cours à court terme. Le potentiel haussier des cours du pétrole est quelque peu limité par la révolution du schiste aux États-Unis. En effet, une hausse des cours augmente l’offre, ce qui illustre l’adage « le meilleure remède à la hausse des prix, c’est la hausse des prix ».

Dans un contexte d’augmentation de la demande mondiale, cette situation crée un dilemme pour les investisseurs. Le moment est-il venu de céder ses positions sur le carbone ? Ou alors est-il trop tôt ? Par ailleurs, les craintes d’avoir à encourir des pertes significatives en raison d’une dépréciation inévitable d’actifs « bloqués » inutiles sont-elles exagérées ? À un certain stade, le cours du pétrole est voué à chuter. Même l’Arabie saoudite a récemment annoncé un projet visant à devenir une économie neutre en carbone dans un délai de quelques décennies.

Le pétrole dans l’indice

Par ailleurs, le pétrole demeure une pondération importante dans les indices des marchés actions, en dépit de la préférence actuelle en faveur des valeurs Internet FANG. Exxon Mobile, la plus grande des majors pétrolières, reste parmi les dix principales positions de l’indice MSCI World, et le secteur de l’énergie représente plus de 6 % au sein de cet indice. Dans la mesure où les cours du pétrole sont essentiellement imprévisibles à court terme, et ont été jusqu’à présent très peu affectés par la transition mondiale vers une économie sans carbone, investir dans le secteur de l’énergie reste justifié.

Nous déconseillons même de rester à l’écart du secteur car il offre aux investisseurs adeptes de la gestion active des opportunités intéressantes de générer de la valeur. Au cours des dix dernières années, le secteur de l’énergie a ajouté un risque unique aux portefeuilles d’actions, une situation qui devrait perdurer. Par ailleurs, les investisseurs bénéficient généralement d’une diversification accrue de leurs portefeuilles.