Nous arrivons enfin à la fin de 2020. Ce fut une année de turbulences et de bouleversements dans tous les domaines de l’économie, y compris le secteur financier, mais il y a aussi eu des points positifs. Pour le marché des obligations vertes, la finalisation des premiers critères de la nouvelle taxonomie de l’UE et de la norme des obligations vertes de l’UE est une étape importante. Cela aura un impact positif à long terme sur l’intégrité et la transparence du marché des obligations vertes de l’UE, et devrait servir de modèle de réglementation dans d’autres régions. Dans ce bulletin, NN investment partners (NN IP) a approfondie ce à quoi ressemble cette taxonomie et ce qu’elle signifie pour les investisseurs en obligations vertes. NN IP a créé un exercice d’alignement de téléchargement avec la taxonomie de l’UE, en utilisant une obligation de son portefeuille pour clarifier comment cette loi historique fonctionnera dans la pratique.

Que sont la taxonomie de l’UE et le Green Bond Standard et pourquoi ont-ils été créés?

La taxonomie de l’UE et la norme des obligations vertes de l’UE sont des textes législatifs issus du plan d’action durable de l’UE pour financer une croissance économique durable en Europe. La taxonomie de l’UE couvre une gamme d’activités économiques qui représentent 93,2% des émissions de gaz à effet de serre dans le monde d’aujourd’hui. Il comprend un ensemble de critères pour chaque activité qui doivent être remplis pour qu’ils soient classés comme durables / verts.

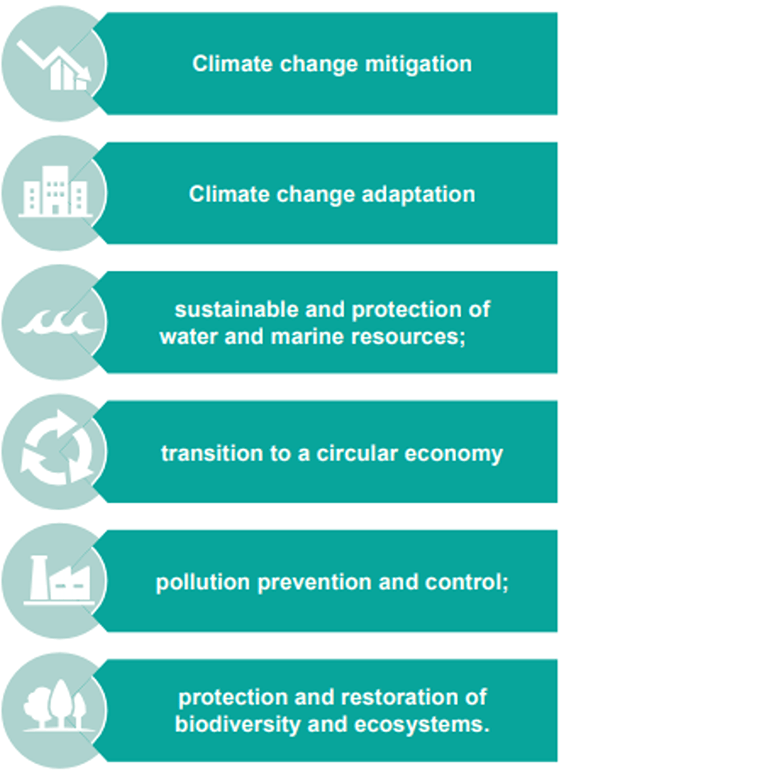

Le règlement de l’UE sur la taxonomie définit six objectifs environnementaux et fixe des seuils de performance (données d’examen technique) pour les activités économiques. Une activité sera considérée comme conforme à la taxonomie de l’UE si elle contribue substantiellement à un ou plusieurs des objectifs environnementaux ou permet à d’autres activités d’apporter une contribution substantielle à un ou plusieurs d’entre eux; ne nuit pas de manière significative aux autres objectifs environnementaux (DNSH); et respecte les garanties sociales et de gouvernance.

Figure 1: Les six objectifs environnementaux de la taxonomie de l’UE

La norme européenne sur les obligations vertes est une norme en quatre parties. Premièrement, il faut que l’activité / les activités économiques financées par une obligation soient alignées sur la taxonomie de l’UE. L’émetteur d’obligations doit alors suivre les procédures normales prescrites par les principes des obligations vertes de l’International Capital Market Association. Celles-ci consistent à fournir un cadre d’obligations vertes qui montre comment le produit sera utilisé et géré, à fournir un rapport annuel sur l’impact et l’allocation et à obtenir une vérification par un tiers.

Ces trois dernières parties seront déjà familières aux émetteurs d’obligations vertes, mais l’alignement de la taxonomie est nouveau, et il faudra peut-être un certain temps pour que les gens se mettent au courant. Si un émetteur ou opère dans l’UE a une entreprise de plus de 500 employés et souhaite émettre une obligation verte, il devra se référer à ces nouveaux critères pour s’assurer que les activités financées par les obligations sont réellement vertes. Avant la taxonomie de l’UE, il y avait des orientations mondiales dans la taxonomie de la Climate Bonds Initiative (CBI), et certaines catégories d’activités lâches fournies par les principes des obligations vertes, mais aucune définition à l’échelle de l’UE de ce qui constitue une activité verte dans différents secteurs . Cette nouvelle définition uniforme réduit la probabilité de greenwashing et aidera à rationaliser les investissements verts en général. Par exemple, une obligation verte investissant dans les énergies renouvelables répondrait aux principes des obligations vertes, mais selon la taxonomie de l’UE, elle devrait également répondre à des critères spécifiques associés au type d’énergie renouvelable financé. Ce n’est qu’alors qu’elle peut être considérée comme une activité verte éligible.

Quelles sont les implications pour les gestionnaires d’actifs et les émetteurs?

Les gestionnaires d’actifs devront montrer leur alignement sur la taxonomie de l’UE dans leurs portefeuilles d’ici le 1er janvier 2022; pour les émetteurs, l’échéance est fin 2022. Dans les deux cas, ces informations d’alignement devraient également être rendues publiques. Pour l’instant, il n’y a pas de pourcentage d’alignement requis spécifié. En ce qui concerne son champ d’application, la taxonomie de l’UE aura un impact sur un large éventail de fonds qui relèvent des classifications de l’article 9 (a un objectif durable) et de l’article 8 (promeut les caractéristiques ESG) en particulier. Les implications seront différentes pour chaque fonds et produit. Dans ce bulletin, NN IP se concentrent sur l’impact pour un fonds d’obligations vertes.

Les implications pour les émetteurs et les investisseurs dépendent dans une large mesure de l’état d’avancement de leur processus de collecte de données. Si les investisseurs évaluent régulièrement des activités économiques individuelles et suivent la taxonomie CBI et le projet de critères de taxonomie de l’UE, l’exercice d’alignement ne doit pas avoir un impact important sur leurs portefeuilles. Si, cependant, un fonds a simplement investi dans des obligations vertes basées sur le label vert sans enregistrer des informations détaillées sur les activités liées à chaque obligation, alors cet exercice d’alignement pourrait être une tâche gigantesque.

Chez NN IP, les analystes et gestionnaires de portefeuille réalisent déjà leur propre évaluation approfondie des projets financés par les obligations et de l’entreprise elle-même en évaluant des indicateurs quantitatifs et qualitatifs. NN IP ne se fient jamais uniquement au label vert d’une obligation et aux données externes. Ils ont déjà mis en place un processus d’évaluation éprouvé et les nouveaux critères de taxonomie constituent un excellent complément à leurs spécifications techniques déjà complètes pour l’industrie.

Qui doit se conformer?

Les acteurs des marchés financiers et les grandes entreprises qui remplissent certains critères devront se conformer à la taxonomie de l’UE. Ils seront également tenus de publier un état non financier en vertu de la directive comptable, telle que modifiée par la directive sur l’information non financière. Le NFRD comprend des exigences plus strictes et standardisées concernant la manière dont les entreprises déclarent les informations non financières et la manière dont elles divulguent les données ESG.

Figure 2: Trois groupes d’utilisateurs de taxonomie

L’exercice d’alignement – comment ça marche, est-ce compliqué et qu’attendons-nous des émetteurs?

Oui, c’est assez compliqué et il faudra un certain temps aux investisseurs pour aligner l’ensemble de leurs portefeuilles. Dans un premier temps, NN IP peuvent effectuer eux-mêmes l’exercice d’alignement, car tous les émetteurs ne sont pas en mesure de fournir toutes les données requises. NN IP sont dans une meilleure position que de nombreux autres fonds d’obligations vertes car ils enregistrons déjà un niveau élevé de données d’activité individuelle pour chaque obligation depuis des années, ils partent donc avec un avantage. Ils commenceront officiellement leur processus d’alignement en janvier 2021 pour d’assurer qu’ils sont prêts à fournir la documentation nécessaire d’ici la date limite du 1er janvier 2022.

Figure 3: Norme européenne sur les obligations vertes

Source: NN Investment Partners

Exercice d’alignement en quelques mots

S’il est vrai que les investisseurs doivent fournir leur alignement de la taxonomie de l’UE avant les émetteurs dans la chronologie de la taxonomie de l’UE, certains – quoique minoritaires – incluent déjà des informations d’alignement de la taxonomie dans leurs cadres d’obligations vertes. À mesure que l’utilisation de la taxonomie de l’UE se généralise, il est possible que les émetteurs intensifient et calculent eux-mêmes leur alignement avec la taxonomie. Cela donnerait toutes les informations dont NN IP auraient besoin sous une forme normalisée à intégrer dans leur propre processus de sélection avant de prendre une décision sur la participation ou non à une caution. Dans leur engagement au cours de l’année écoulée avec les émetteurs, NN IP ont souvent mis en évidence ce sujet.

Regarder vers l’avant

Il y aura probablement des problèmes de démarrage à mesure que la taxonomie de l’UE sera déployée au cours des deux prochaines années. Par exemple, certains investisseurs ont commencé à faire des exercices d’alignement pour leurs portefeuilles, mais ont été contraints d’oublier de grandes sections car les émetteurs ne peuvent pas fournir suffisamment de données. Il s’agit d’un problème potentiel et peut conduire certains investisseurs à publier des exercices qui surexagèrent considérablement l’alignement de la taxonomie de l’UE. Lorsqu’il est fait correctement, l’alignement sera très probablement faible au début, car le marché évolue et les émetteurs ajustent le niveau d’informations qu’ils fournissent. Au fil du temps, cela devrait s’accélérer rapidement à mesure que de plus en plus d’acteurs des marchés financiers se joignent à eux, augmentant et améliorant le niveau de données disponibles dans le secteur des obligations vertes. En ce qui concerne NN IP, à un moment donné, le lancement de la taxonomie de l’UE ne devrait pas changer fondamentalement la philosophie et le processus d’investissement des fonds d’obligations vertes. Les gestionnaires pourront toujours suivre leurs propres cadres d’obligations vertes, qu’ils aient des seuils plus stricts ou plus cléments que la taxonomie de l’UE, mais la taxonomie entraînera un changement de culture dans le secteur. Il fournit des définitions plus claires des activités durables et vertes pour une gamme plus large d’activités économiques avec des critères pertinents, créant une base de référence sans ambiguïté et harmonisée pour les acteurs du marché. Cela conduira à une plus grande autorégulation au sein du secteur, car les investisseurs et les émetteurs d’obligations vertes commenceront à être évalués par rapport à cette norme plus élevée.

Une fois qu’il existe des définitions vertes officielles, tout écart par rapport à celles-ci devra être clairement justifié. Jusqu’à présent, le nombre croissant de taxonomies d’obligations vertes n’a pas modifié le fait que les obligations vertes sont des instruments à revenu fixe auto-labellisés et que le caractère vert des projets qu’elles financent est évalué subjectivement par les émetteurs et les investisseurs. Il existe peut-être des lignes directrices sur les meilleures pratiques de marché, mais leur application reste volontaire. Il reste à voir si cette nouvelle décision à l’échelle européenne de catégoriser plus efficacement les investissements verts atténuera cette approche plus subjective et si ces paramètres plus stricts freineront la tendance vers de nouveaux types de produits durables tels que les obligations liées au développement durable et les obligations de transition.