L’épidémie de covid-19 a fortement pénalisé l’activité, à travers les mesures d’endiguement et plus généralement les comportements prudents qu’elle a

provoqués, engendrant un recul plus important encore que durant la crise financière. La contraction de l’activité a été hétérogène entre pays, secteurs et composantes de la demande. Voici les perspectives mondiales relevées au printemps 2021.

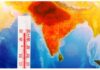

L’activité a reculé de façon inédite dans les économies avancées en 2020

L’activité a été tributaire de la gravité de la situation sanitaire et de la sévérité des restrictions. Ainsi, le Japon, où l’épidémie a été relativement contenue et les États-Unis, où les mesures ont été moins restrictives,

ont vu leur activité moins reculer qu’en Europe. L’Allemagne s’en sort mieux que ses partenaires européens, avec un recul de l’activité en 2020 de

–5,3 %, du fait notamment d’une première vague relativement contenue au 1er semestre et d’une spécialisation plus favorable. À l’inverse, l’Espagne et

le Royaume-Uni ont été particulièrement touchés au printemps (comme à l’automne pour ce dernier) et ont connu le recul de l’activité le plus prononcé (–11,0 % et –9,9 % respectivement). Moins touchées que

l’Espagne, la France et l’Italie ont été affectées plus fortement que l’ensemble de la zone euro, avec un recul de l’activité de respectivement –8,2 % et –8,9 % en 2020.

Hormis la consommation publique, toutes les composantes de la demande ont reculé en 2020, dans des proportions différentes selon les pays. La

consommation privée a été particulièrement affectée par les restrictions sanitaires et a amplement contribué au recul de l’activité. Pour autant, dans la plupart des pays, les revenus des ménages ont été préservés,

grâce aux soutiens massifs des pouvoirs publics, ce qui se traduit par une forte hausse du taux d’épargne. Après le rebond à l’été 2020, les

ventes au détail ont stagné au 2e semestre et reculent depuis octobre dans la plupart des pays, dans le sillage des nouvelles restrictions sanitaires. L’investissement a également fortement chuté mais s’est nettement repris

au 2e semestre, témoignant de la confiance des acteurs sur la sortie de la crise sanitaire malgré les incertitudes sur l’horizon effectif. Le fort recul des exportations en 2020, plus important que celui des importations, a

également pénalisé la majorité des pays et notamment ceux de la zone euro.

La dichotomie entre les services et l’industrie perdure. Les services de loisirs, plus exposés aux interactions sociales et aux mesures sanitaires,

demeurent particulièrement affectés, alors que la production dans l’industrie s’est nettement redressée et évolue près de son niveau d’avant-crise.

Les enquêtes de conjoncture signalent des perspectives divergentes

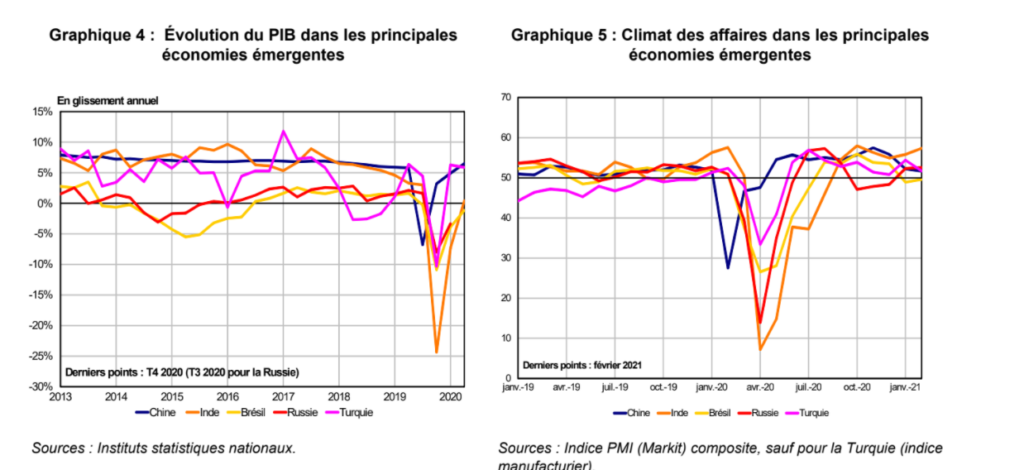

Dans les grandes économies émergentes, le choc est sans précédent, mais il a été variable selon les pays en termes d’ampleur et de temporalité.

En Chine et en Turquie, l’activité n’a fait que légèrement ralentir (à respectivement +2,3 % et +1,8 %) sur l’ensemble de l’année 2020 grâce à un rebond fort et rapide après le choc initial du début de l’année. En Inde, au Brésil et dans une moindre mesure en Russie, l’épidémie a induit un choc initial plus important et une reprise plus progressive, ce qui a

plongé ces pays en récession en 2020 (–8,4 % en Inde, –4,6 % au Brésil et –3,1 % en Russie).

Les enquêtes de conjoncture signalent des perspectives divergentes au sein des grandes économies émergentes (cf. Graphique 5). Les indices

PMI en Chine sont revenus en territoire d’expansion dès le mois de mars 2020 pour l’industrie manufacturière, et en mai pour les services, et demeurent bien orientés depuis lors. Alors qu’en Turquie, l’indice PMI semble se stabiliser légèrement au-dessus du seuil d’expansion, il est en rebond en Russie depuis l’automne, désormais également légèrement supérieur à 50. Au Brésil, le PMI composite a fortement rebondi au 2e semestre 2020, mais il s’inscrit à nouveau en zone de contraction depuis

janvier 2021. En Inde, le PMI manufacturier est sorti du territoire de contraction en août et celui des services en octobre ; les deux indices s’améliorent sensiblement depuis janvier 2021.

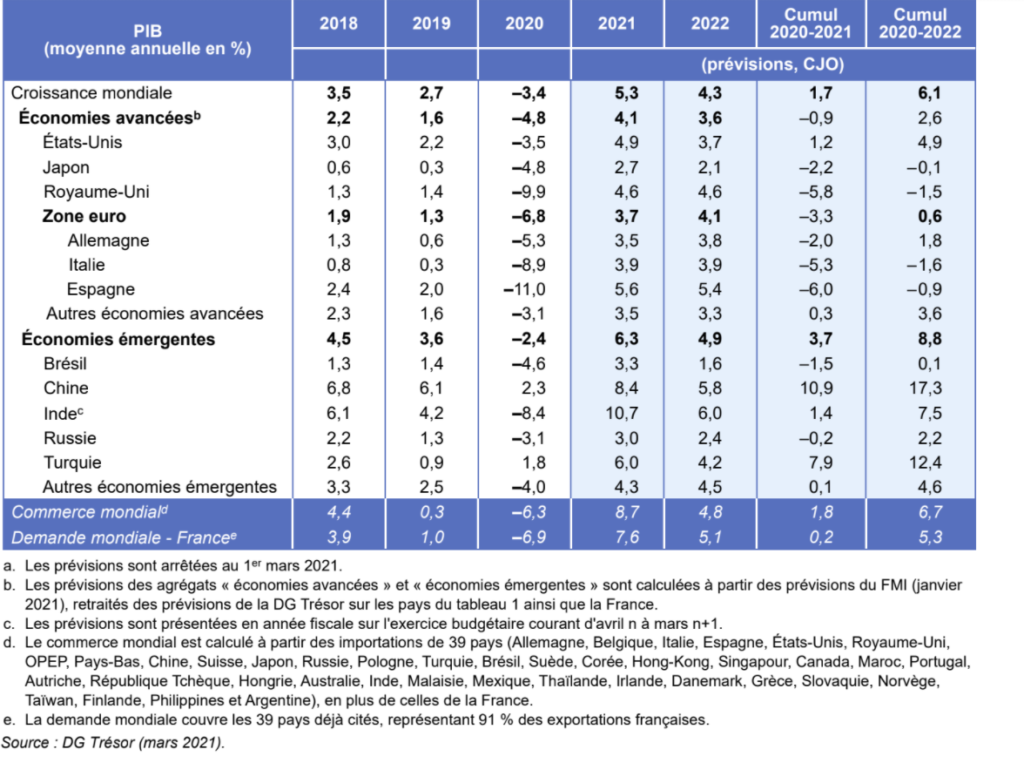

Après une chute inédite, l’activité mondiale se redresserait très nettement sur l’horizon de prévision

Ce scénario est construit sous l’hypothèse d’une normalisation progressive de la situation sanitaire et d’une levée globale des restrictions au 2e semestre 2021. Il suppose que les conditions de financement resteraient favorables grâce aux soutiens des politiques monétaires. Les phénomènes de réallocation prendraient place progressivement, sans vague de faillites massive ou brusque remontée du chômage.

Les mesures de soutien public seraient retirées très progressivement. Il convient de noter l’importance des incertitudes qui entourent cet exercice de prévision, compte tenu de l’ampleur du choc observé, de la multiplicité des facteurs de reprise et de l’importance des aléas notamment sur le volet sanitaire. perspectives

L’épidémie aurait des effets inégaux sur les grandes économies avancées

Après un recul inédit de l’activité en zone euro, en 2020 (–6,6 %), la persistance de l’épidémie et la prolongation de mesures sanitaires brideraient la reprise au 1er semestre 2021 et limiteraient le rebond en 2021 (+3,7 %). Le rythme de reprise des pays diffèrerait en raison de sensibilités particulières au choc de la covid- 19 (orientation sectorielle, exposition aux échanges mondiaux…) et de facteurs structurels spécifiques

(structure du marché du travail, croissance potentielle…) ainsi que de l’ampleur des plans de soutien et relance nationaux. La zone euro bénéficierait en outre du plan de relance européen Next Generation

EU qui s’échelonnerait sur 2021-2026. La levée des mesures sanitaires, pesant sur la consommation permettrait un rebond conséquent de l’activité en 2022 (+4,1 %). L’activité en zone euro retrouverait son niveau de 2019 à la fin de l’horizon de prévision, avec cependant des écarts significatifs entre les pays.

L’Espagne, dont l’activité a été particulièrement affectée en 2020 (–11,0 %), connaîtrait un fort rebond en 2021 (+5,6 %), porté par la consommation privée et l’investissement. En 2022, la levée de l’ensemble des

restrictions sanitaires et la reprise progressive du tourisme permettraient à l’économie de poursuivre son rattrapage (+5,4 %). Pour autant, l’Espagne ne

retrouverait pas son niveau pré-crise en 2022 (–0,9 % par rapport à 2019) en raison (i) d’un marché du travail durablement dégradé, où le chômage (structurellement élevé) a fortement augmenté du fait de la prévalence

des contrats temporaires, et où la réallocation serait ralentie par des problèmes préexistants d’appariement ; et (ii) de difficultés durables du secteur touristique (12 % du PIB). Le rebond serait par ailleurs conditionné

à la bonne absorption des fonds de relance européens, dont l’Espagne est, avec l’Italie, la principale bénéficiaire. La sévérité de l’épidémie a entraîné une forte chute de l’activité en 2020 en Italie, (–8,9 %), qui devrait rebondir

en 2021 et 2022 (à +3,9 %). La consommation rebondirait mais resterait pénalisée par les faiblesses structurelles du marché du travail, notamment le faible dynamisme de la population active et de la productivité. Le plan de relance européen devrait soutenir fortement l’investissement qui retrouverait son niveau pré-crise en 2022, alors même que l’activité resterait dégradée (–1,6 % par rapport à 2019). perspectives perspectives