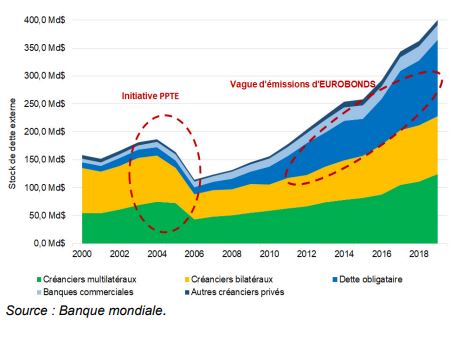

Après les annulations de dette souveraine intervenues au début des années 2000, dans le cadre de l’initiative « Pays Pauvres Très Endettés », le stock de dette extérieure des pays d’Afrique subsaharienne a de nouveau fortement augmenté : il a été multiplié par trois depuis 2006, point le plus bas consécutif aux annulations.

Emma HOOPER, Valentine LE CLAINCHE, Clément SEITZ

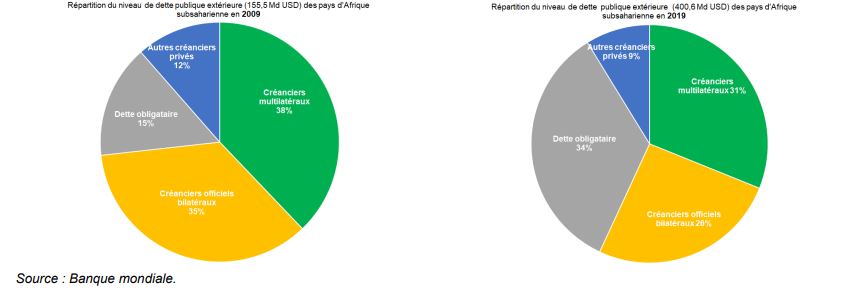

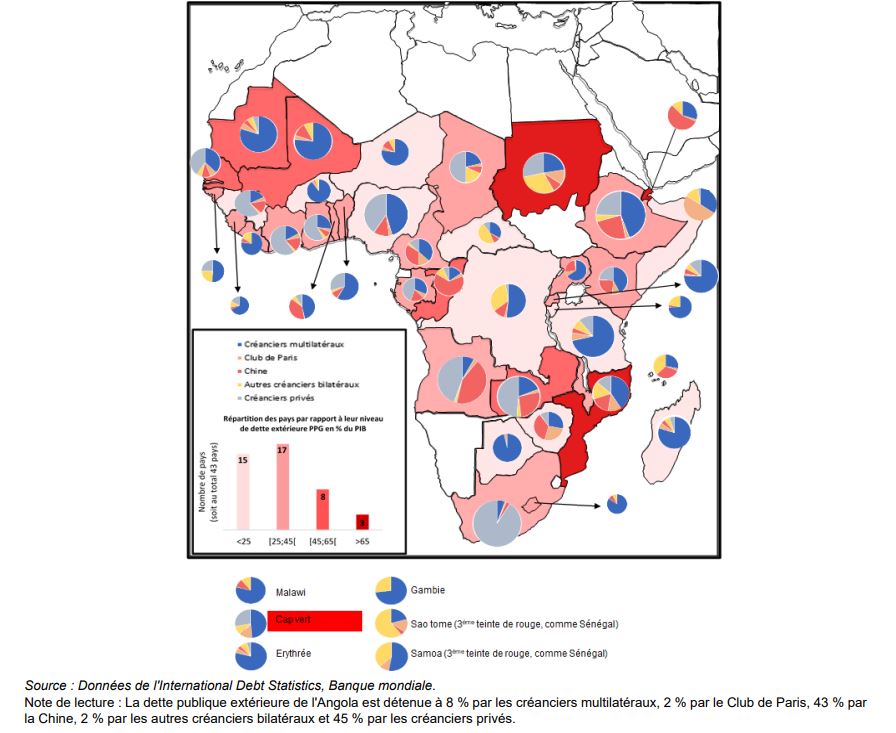

- La composition des créanciers a évolué, avec une place grandissante des créanciers privés (+14 points de pourcentage entre 2009 et 2019), reflétant une augmentation du nombre d’États émettant sur les marchés de capitaux internationaux. En outre, la Chine est désormais le premier créancier bilatéral en Afrique subsaharienne (ASS), avec 62 % des créances bilatérales en 2019.

- Ce réendettement rapide est une source de vulnérabilités importantes du fait de la complexité des nouveaux instruments de dettes. Ainsi, le recours aux marchés financiers a créé des risques significatifs de refinancement et de change. En outre, le manque de transparence des emprunts adossés à des collatéraux peut accroître le risque de surendettement et complexifier les éventuels traitements de dette.

- La crise de Covid-19 a exacerbé les vulnérabilités préexistantes. Début 2020, l’incertitude et la hausse du risque perçu par les investisseurs étrangers ont privé certains pays d’Afrique subsaharienne de leur accès aux marchés de capitaux étrangers, avant une normalisation au cours du second semestre 2020. À cette occasion, les institutions multilatérales ont bien joué leur rôle contra-cyclique en débloquant en urgence des fonds très importants (230 Md$ entre avril 2020 et mi-2021).

- De surcroît, l’initiative de suspension du service de la dette (ISSD), mise en place par le G20 et le Club de Paris, a permis aux pays d’Afrique subsaharienne à bas revenus de dégager des liquidités importantes pour faire face à la crise. Pour aller au-delà d’une mesure temporaire comme l’ISSD, les membres du G20 et du Club de Paris se sont accordés pour la première fois sur un cadre commun multilatéral pour les futurs traitements de dette de ces pays.

Dette publique extérieure des pays d’Afrique subsaharienne

de 2000 à 2019 (en Md$)

1. Un réendettement important accompagné d’une diversification des sources de’ financement

1.1 Après les annulations de dette des années 2000, les pays d’Afrique subsaharienne se sont très fortement réendettés

Au milieu des années 2000, les initiatives pays pauvres très endettés (PPTE) et d’allègement de la dette multilatérale (IADM) ont eu un effet très net sur le stock de dette des pays africains. Le stock de dette officielle multilatérale2 a diminué de 43 % entre 2004 et 2006, et le stock de dette officielle bilatérale a diminué de 46 % sur la même période.

Par la suite, les pays ayant bénéficié de ces annulations se sont réendettés sans interruption depuis 15 ans. Le stock de dette a retrouvé dès 2014 le sommet atteint pré-PPTE (en 2004). Ce plafond a ensuite été largement dépassé : fin 2019, le stock de dette global des pays d’Afrique subsaharienne a atteint 395 Md$ soit presque le double du niveau de l’année 2004 et le triple du point bas consécutif aux annulations, atteint en 2006.

1.2 Les sources de financement ont fortement évolué

La part des créanciers officiels a nettement baissée, en particulier entre 2009 et 2014. La part des créanciers officiels bilatéraux est passée de 34 % à 26 % de l’encours total entre 2009 et 2019. La part des créanciers multilatéraux a diminué moins fortement, passant de 37 % à 31 %. En miroir, la part des créanciers privés a augmenté de 29 % à 43 % sur la même période, du fait de l’augmentation de la part des dettes obligataires ( Graphique 1).

Graphique 1 : Évolution de la composition de la dette publique extérieure des pays ASS de 2000 à 2019 (en Md$)

La Chine est devenue le principal créancier officiel bilatéral. L’ensemble de l’encours des créances chinoises a été multiplié par 14 depuis 2006 et il représentait environ 62 % des créances officielles bilatérales fin 2019. Les encours dus au Club de Paris ont diminué de 35 % sur la même période en raison principalement de l’initiative PPTE. Ils affichent une relative stabilité depuis 2012 autour de 18 Md€.

2. De nouvelles vulnérabilités

2.1 Le risque de non-soutenabilité a augmenté dans certains pays

Le service de la dette publique des pays d’Afrique subsaharienne a plus que triplé entre 2010 et 2019, reflétant à la fois la hausse de l’endettement et des taux d’intérêt plus élevés servis aux créanciers privés. Le service de la dette rapporté aux recettes publiques a augmenté, signalant une forte vulnérabilité dans certains pays, par exemple au Nigéria où il atteint près de 85,5 % en 2021 (selon les prévisions du FMI, 139 % des recettes de l’État nigérian pourraient être destinées au paiement du service de la dette en 2026). Cette hausse du service de la dette reflète en partie l’augmentation du taux moyen annuel des nouveaux financements octroyés sur un an en Afrique subsaharienne, passé de 2,3 % en 2010 à 3,7 % en 2019.

2.2 Des pays ont su maîtriser leur endettement

Certains pays africains ont pu échapper à la récession en 2020, grâce à une économie diversifiée et résiliente. C’est le cas de la Côte d’Ivoire, où le stock de dette publique est resté maîtrisé, avec un niveau d’inflation faible. Si certains pays africains n’ont accès aux marchés qu’à un coût élevé, pour d’autres les émissions d’Eurobonds permettent de lever des ressources à long terme (entre 10 et 30 ans) et de réduire le risque de refinancement tout en allongeant la maturité moyenne de leurs dettes publiques. C’est le cas des récentes émissions du Bénin (janvier 2021) et de la Côte d’Ivoire (février 2021), qui incluaient des opérations de reprofilage de dette permettant de lisser les remboursements à venir et de racheter des séries d’Eurobonds précédemment émises.

2.3 Le recours aux créanciers privés créé des risques nouveaux pour les pays emprunteurs

Le recours aux marchés financiers permet aux États de diversifier leur base d’investisseurs, et ainsi d’augmenter la concurrence entre ses financeurs. Bien qu’il n’existe pas plus de consensus sur une structure optimale de financement des États à niveau de développement donné qu’il n’en existe pour le financement des entreprises, à mesure qu’un pays se développe le financement de sa dette publique externe évolue généralement d’une base concessionnelle et officielle vers une base non-concessionnelle et concurrentielle. Cette situation s’explique par la réduction des défaillances de marché à mesure que l’asymétrie d’information se réduit et que la liquidité sur la dette du pays augmente, contribuant à réduire le risque de contrepartie et surtout à faciliter pour les financeurs une éventuelle sortie de leur exposition. L’augmentation du nombre de financeurs entraîne ainsi une augmentation simultanée des encours d’emprunt disponibles et de la liquidité de la dette externe des pays émetteurs.

2.4 L’opacité des instruments collatéralisés complique l’appréciation du risque et les traitements de dette

La hausse de la dette des pays africains envers des pays non-membres du Club de Paris et des créanciers privés a coïncidé avec une forte hausse du niveau de dette collatéralisée dans les pays à faibles revenus exportateurs de matières premières. La hausse des prix des matières premières a permis à plusieurs pays fortement dotés en ressources naturelles d’augmenter leur niveau d’endettement grâce à ce type de contrats. En dépit de la difficulté à obtenir des données fiables sur les prêts collatéralisés, le FMI estime que leur part dans les prêts souverains a légèrement augmenté depuis 2007, sans préjuger toutefois de l’importance des actifs existants collatéralisés, ni du caractère structurant des projets visés par ces garanties. Conformément à ce que prévoit l’analyse théorique, qui voudrait que le recours à ces sûretés réelles soit privilégié pour les investissements les plus risqués, les prêts collatéralisés en Afrique sont particulièrement répandus parmi les pays dont la note de crédit est « non-investment grade ». Ils sont aussi plus répandus parmi les pays n’ayant pas de notation que parmi les pays bénéficiant de bonnes notations.

En dépit des avantages que présentent ces sûretés pour le créancier, qui voit son espérance de remboursement augmenter, et pour le débiteur, qui bénéficie de taux d’emprunts plus faibles, la dette collatéralisée présente des risques réels. En amont, les prêts collatéralisés peuvent brouiller l’évaluation de la soutenabilité du pays s’ils ne sont pas bien identifiés par les investisseurs. En aval, ce type de prêts peut significativement complexifier les traitements de dette et la mise en place de programmes par le FMI.

3. Des solutions innovantes face aux vulnérabilités exacerbées par la pandémie

3.1 Certains risques se sont matérialisés pendant la crise du Covid-19

La pandémie de Covid-19 a intensifié les vulnérabilités et exacerbé les déséquilibres préexistants. En juin 2021, 6 pays africains étaient surendettés et 15 en risque élevé de surendettement. Pour ces pays, les effets négatifs de la pandémie se sont transmis aux finances publiques par différents canaux : la réduction du PIB, via le choc direct sur l’offre et l’affaiblissement de la demande globale qui comprime les recettes, la chute du prix des matières premières, la nécessité de redéployer certaines dépenses pour faire face à la crise sanitaire (à hauteur de 5,1 % du PIB en moyenne dans ces pays, soit le quart de ce qui est observé dans les pays développés), la baisse des transferts internationaux et l’impossibilité d’accéder aux marchés de capitaux internationaux. Pour certains pays exportateurs de pétrole, la baisse de la demande globale de matières premières a fortement affecté le niveau de leurs réserves de change, fragilisant leur capacité à honorer leurs échéances libellées en monnaie étrangère.

Le début de l’année 2021 a été marqué par une reprise des émissions africaines sur les marchés financiers internationaux. Après l’émission d’Eurobonds par la Côte d’Ivoire en décembre 2020 et le Bénin en janvier 2021, d’autres pays d’Afrique subsaharienne (Ghana, Sénégal, Kenya, Cameroun) ont retrouvé leur accès au marché, ce qui reflète un déclin global des spreads.

3.2 Des mesures d’urgence prises par la communauté financière internationale et une coordination renforcée

Pendant la crise sanitaire, les institutions multilatérales ont tout d’abord joué un rôle déterminant, en apportant des fonds en urgence. Le FMI a ainsi octroyé 17 Md$ aux pays d’Afrique subsaharienne depuis le début de la crise, dont 15,9 Md$ via des instruments de financement d’urgence (instrument de facilité rapide et facilité de crédit rapide). Au total, les Banques multilatérales de développement (BMD) et le FMI ont mobilisé 230 Md$ entre avril 2020 et mi-2021. Au niveau bilatéral, l’Agence française de développement (AFD) a mis en place l’initiative « Santé en commun » dès avril 2020, qui a permis de soutenir la réponse à la crise en Afrique en mobilisant 1,2 Md€ (dont 150 M€ de dons et 1 Md€ de prêts).

La situation fragile des dettes africaines a suscité des avancées majeures en matière de coopération multilatérale des créanciers bilatéraux. L’Initiative de Suspension du Service de la Dette (ISSD), mise en place par les membres du G20 et du Club de Paris le 15 avril 2020, vise à suspendre et rééchelonner les échéances de dette bilatérale de l’année 2020 (remboursées entre 2022 et 2024). 73 pays pauvres ou vulnérables (pays éligibles à l’AID et pays les moins avancés) y sont éligibles et 35 pays ont demandé à en bénéficier et ont signé un protocole d’accord permettant de différer un montant total de dette de près de 2,5 Md$ (entre mai et décembre 2020). 25 de ces 35 pays se trouvent en Afrique subsaharienne, pour un montant total différé de 830 M$.

Répartition de la dette extérieure des pays africains par type de créancier en 2019

Pour agir de manière plus ciblée et structurelle, les membres du G20 du Club de Paris, ont convenu d’un « Cadre commun pour le traitement de la dette au-delà de l’ISSD ».

Face à la diversité des situations en Afrique subsaharienne, le financement des pays se heurte au défi de la maitrise de leur endettement public, à travers la mobilisation des financements concessionnels (en particulier des organisations multilatérales mais aussi des institutions financières africaines), et le développement de marchés financiers locaux et des investisseurs internationaux. Cela a été un thème majeur du Sommet du financement des économies africaines du 18 mai 2021 et le sera également pour le sommet UE-Union africaine de 2022.