Le 25 Mai 2023 : À l’ère des taux négatifs, les investisseurs ont dû s’adapter et rechercher des stratégies plus actives et offensives pour générer des rendements. Toutefois, Invesco pense fermement que l’opportunité se présente à nouveau pour adopter un modèle de type agricole. Celui-ci consiste à acheter un portefeuille de titres de haute qualité, à les conserver sur le long terme et à récolter les coupons générés au fil des années.

Par Invesco.

Une approche agricole dans un contexte de taux négatifs

Acheter, conserver, récolter les rendements

“Le climat actuel nous paraît favorable aux rendements « investment grade », en particulier sur les courtes échéances, qui est le segment de la courbe des rendements efficace en termes de capital “, déclare Charles Moussier, responsable des solutions clients pour les assureurs, EMEA

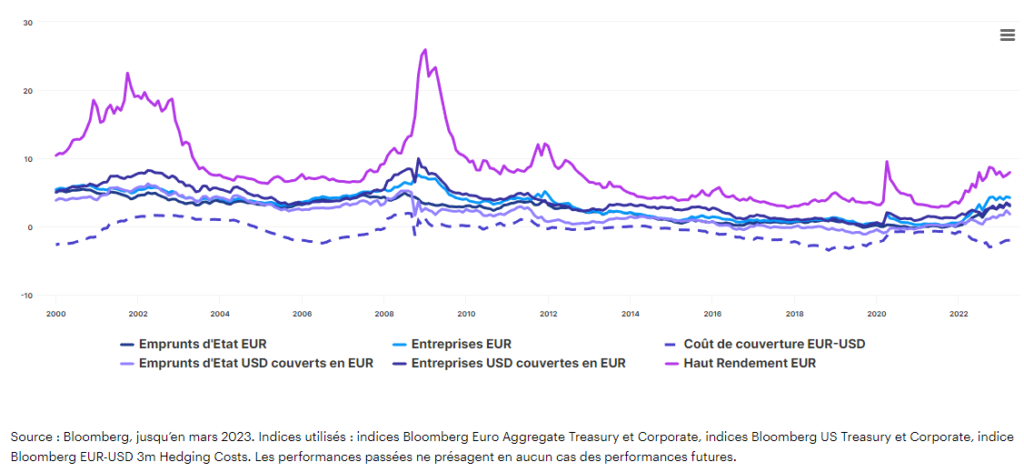

Figure 1. Rendement minimum des classes d’actifs sélectionnées, % en EUR

Quelles sont les opportunités ?

La figure 1 révèle que les rendements des bons du Trésor et des obligations d’entreprises en euros sont au plus haut depuis près de 10 ans. Les rendements obligataires américains sont également relativement élevés, mais semblent moins attrayants lorsque l’on intègre les coûts de couverture. Il convient également de souligner que les rendements des obligations d’entreprises « investment grade » libellées en euros se situent autour de la moyenne du haut rendement en euros pour la période qui s’étend de 2014 à 2021.

L’avantage supplémentaire que procure « l’investment grade » est que les perspectives de réalisation de ces rendements sont beaucoup plus élevées actuellement. Cela est particulièrement vrai lorsque ces perspectives de rendements sont combinées à la diversification des émetteurs et aux décisions d’investissement de l’équipe mondiale d’analystes de crédit chevronnés d’Invesco, qui étayent leurs décisions par une analyse de crédit bottom-up.

En observant les taux de défaut au fil du temps, la plus mauvaise performance relevée par les entreprises mondiales de catégorie « investment grade » sur une année a été de 0,4 % en 2002 et 2008, tandis que celle des entreprises à haut rendement a été de 10 % voire plus.

Comme les marchés obligataires anticipent de nouvelles hausses de taux par la plupart des grandes banques centrales, les rendements sont actuellement plus élevés sur les plus courtes échéances. Si l’on considère un portefeuille d’entreprises « investment grade » à 3 ou 5 ans dans le cadre d’une approche d’achat et de conservation, le rendement minimum de l’indice est d’environ 4,2 %, tandis que la duration effective est de 3 à 4 ans.

“Chez Invesco, nous sommes capables d’optimiser un portefeuille en vue de réaliser des rendements entrant dans le cadre d’un budget Solvabilité II grâce à notre système d’analyse exclusif Vision.“

Quels sont les risques ?

Les principaux risques sont les suivants :

1) les banques centrales ne parviennent pas à maîtriser l’inflation et de nouvelles hausses de taux sont nécessaires – dans ce cas de figure, il y aurait un coût d’opportunité de court terme au niveau du rendement comptable, mais avec la possibilité de réinvestir de manière plus rentable à l’échéance ;

2) une croissance plus faible que prévu pénalise les fondamentaux des entreprises – il y a là encore, un coût d’opportunité de court terme au niveau du point d’entrée, mais nous n’anticipons pas de vague majeure d’anges déchus ; la recherche crédit méticuleuse et la diversification d’Invesco permettant d’atténuer davantage les risques. Se concentrer sur des échéances plus courtes augmente également la visibilité pour nos analystes réduisant ainsi le besoin de rotation du portefeuille.

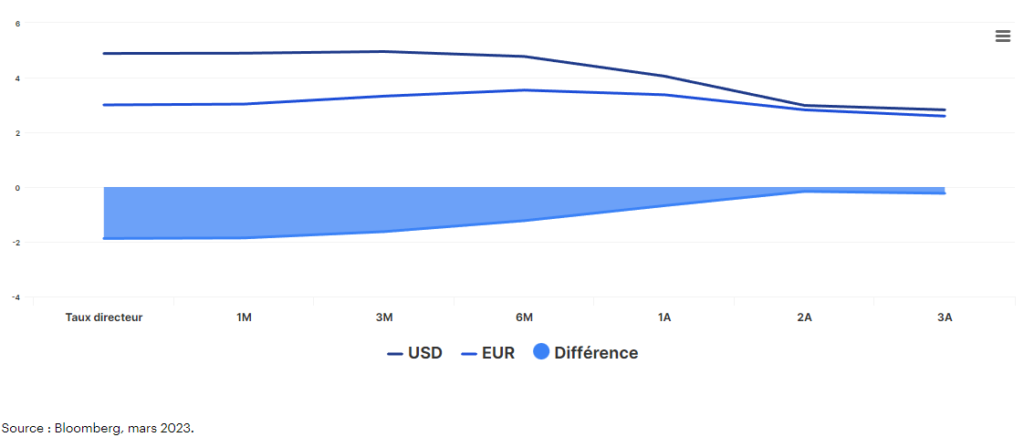

Bien que les rendements mondiaux soient actuellement inférieurs à ceux des portefeuilles uniquement libellés en euros après prise en compte des coûts de couverture, nous anticipons que les deux convergeront au cours des deux prochaines années, car la BCE est en bonne voie pour relever les taux d’intérêt de manière plus significative et rattraper les États-Unis.

Figure 2. Taux monétaires implicites du marché (%)

En termes de spreads, bien que le marché européen ait été plus durement touché que celui des États-Unis en 2022 à cause du conflit russo-ukrainien et de la crise énergétique qui en a découlé, une part de l’élargissement pourrait s’inverser à mesure que les entreprises s’adaptent et que les économies se redressent. On observe actuellement également des opportunités en livres sterling et en Asie après la sous-performance de 2022. Une approche flexible vaut donc la peine d’être envisagée, en particulier pour les portefeuilles permanents dans lesquels les revenus et les produits à l’échéance peuvent être réinvestis.

Dans l’ensemble, on considére que les conditions actuelles sont favorables aux obligations d’entreprises « investment grade », en particulier sur les échéances plus courtes, qui offrent la possibilité de récolter des rendements auparavant réservés aux segments du haut rendement et des marchés émergents, mais avec moins de coûts en termes de capital de solvabilité.