Fidelity International annonce les principaux thèmes macroéconomiques et leurs implications sur l’allocation d’actifs.

Evaluation des risques

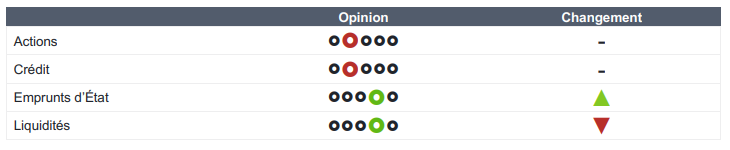

L’aversion au risque reste prégnante. Les marchés sont en berne depuis un certain temps et nous sommes conscients qu’une augmentation des couvertures de positions courtes pourrait les conduire à de brusques mouvements erratiques, même sans véritable catalyseur. Toutefois, compte tenu des risques à court terme (inflation élevée, durcissement des politiques monétaires, perte de confiance des ménages et des entreprises et confinements en Chine), nous préférons rester prudents vis-à-vis des actifs risqués. Par conséquent, nous sous pondérons les actions et le crédit.

Nous passons d’une position neutre à une surpondération des emprunts d’État. Comme nous pensons que le potentiel de hausse des taux réels est limité, les futurs resserrements se matérialiseront probablement sur les marchés du crédit plutôt que sur les marchés de taux. Les spreads des obligations à haut rendement ont remarquablement bien résisté cette année, mais ils pourraient subir de nouvelles pressions à mesure que les prévisions de croissance seront revues à la baisse et que les risques de défaut seront réévalués. En conséquence, les emprunts d’État semblent désormais plus intéressants. En cas d’atterrissage brutal ou en douceur de l’économie, la Fed sera en mesure d’ajuster sa politique de resserrement lorsque l’inflation, d’une manière ou d’une autre, finira par baisser.

Sur le segment des actions, nous préférons le marché américain, qui est relativement plus immunisé contre l’envolée des prix des matières premières et qui conserve son statut de valeur refuge. Nous maintenons notre sous pondération des actions européennes et japonaises. Selon nous, le potentiel de valorisation des actions des pays émergents et d’Asie-Pacifique a augmenté.

Sur le crédit, nous conservons notre positionnement défensif en étant surpondérés sur l’investment grade et sous-pondérés sur le high yield. En ce qui concerne les taux, nous maintenons la sous-pondération des bons du Trésor américain et la surpondération des Gilts et des emprunts d’État japonais (JGB). Sur le front des devises, nous continuons à surpondérer le dollar, car il devrait bénéficier de ses qualités défensives en cas de détérioration du sentiment ou de resserrement de la politique de la Fed. Et nous pensons que l’euro offre une opportunité tactique par rapport à la livre sterling.

Perspectives macroéconomiques

La stagflation ne semble plus à l’ordre du jour. Mais quid des perspectives ?

Ces derniers mois, l’actualité des économies et des marchés a été dominée par le risque potentiel de stagflation. Nous pensons que cette tendance va se dissiper, le sujet de la croissance prenant le dessus sur les craintes inflationnistes. Mais quel scénario va désormais se mettre en place ? Nous estimons la probabilité d’un atterrissage en douceur à 40 %, d’un atterrissage brutal à 35 %, d’une poursuite de la stagflation à 20 % et d’un scénario reflationniste à 5 %.

Ces estimations reposent sur trois facteurs clés que nous surveillons : les données brutes via nos nouveaux indicateurs d’activité, les perturbations du secteur énergétique et les signaux implicites du marché.

Nos indicateurs d’activité font apparaître des tensions sur la consommation en Europe

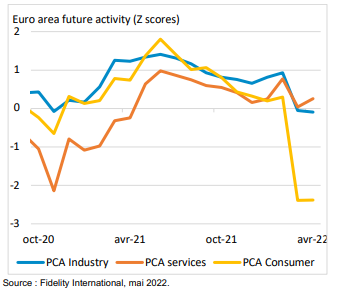

Nos nouveaux indicateurs d’activité pour les États-Unis et la zone euro, qui agrègent toute une série de données, témoignent d’un récent ralentissement des prévisions d’activité future dans ces deux régions, évidemment lié au déclenchement de la guerre en Ukraine fin février. L’indicateur de la zone euro se situe désormais à environ un demi écart-type en dessous de sa moyenne à long terme, contre un écart-type pendant la récession de 2011-2012.

Graphique 1 : La consommation pèse sur les perspectives d’activité en Europe

En Europe, les tensions sont alimentées par la dégradation du sentiment des ménages, tandis que les

anticipations dans le secteur des services résistent encore bien. Alors que dans le monde entier les ménages voient leur niveau de vie baisser en raison de la contraction des revenus réels (à l’exception notable de la Chine et du Japon), que les taux d’intérêt augmentent et que les conditions financières se durcissent, l’activité et la croissance sont clairement confrontées à des risques baissiers persistants. Les données augurent un atterrissage brutal en zone euro, mais elles sont moins concluantes quant aux perspectives des États-Unis.

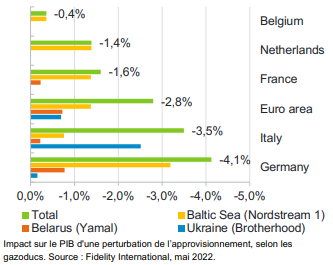

Les stocks de gaz en Europe devraient refléter les dommages subis par le secteur industriel

Les marchés de l’énergie sont le principal canal macroéconomique par lequel les conséquences du conflit entre la Russie et l’Ukraine se transmettent aux quatre coins du monde. La probabilité d’une récession, notamment en Europe, dépendra en grande partie de l’évolution des marchés énergétiques. L’Europe est très dépendante du gaz russe, qui représente environ 40 % de sa consommation. Les prix de l’énergie se sont envolés depuis le début de la guerre, les pays du monde entier ayant imposé des embargos et des sanctions sur les produits russes. Cependant, l’Europe continue d’importer des sources d’énergie russes.

Les flux d’acheminement du gaz sont déjà largement perturbés et affectent à la fois les ménages et le secteur industriel, et se répercutent sur l’économie via une inflation plus élevée et une croissance plus faible. L’acheminement du gaz russe vers l’Europe a commencé à diminuer en septembre 2021. Cette année, les flux sont inférieurs de près de 30 % à ceux de l’année dernière.

Graphique 2 : L’Europe souffrira en cas de nouvelles perturbations de l’approvisionnement en gaz russe

En Europe, les tensions sont alimentées par la dégradation du sentiment des ménages, tandis que les anticipations dans le secteur des services résistent encore bien. Alors que dans le monde entier les ménages voient leur niveau de vie baisser en raison de la contraction des revenus réels (à l’exception notable de la Chine et du Japon), que les taux d’intérêt augmentent et que les conditions financières se durcissent, l’activité et la croissance sont clairement confrontées à des risques baissiers persistants. Les données augurent un atterrissage brutal en zone euro, mais elles sont moins concluantes quant aux perspectives des États-Unis.

Les stocks de gaz en Europe devraient refléter les dommages subis par le secteur industriel

Les marchés de l’énergie sont le principal canal macroéconomique par lequel les conséquences du conflit entre la Russie et l’Ukraine se transmettent aux quatre coins du monde. La probabilité d’une récession, notamment en Europe, dépendra en grande partie de l’évolution des marchés énergétiques. L’Europe est très dépendante du gaz russe, qui représente environ 40 % de sa consommation. Les prix de l’énergie se sont envolés depuis le début de la guerre, les pays du monde entier ayant imposé des embargos et des sanctions sur les produits russes. Cependant, l’Europe continue d’importer des sources d’énergie russes

Les flux d’acheminement du gaz sont déjà largement perturbés et affectent à la fois les ménages et le secteur industriel, et se répercutent sur l’économie via une inflation plus élevée et une croissance plus faible. L’acheminement du gaz russe vers l’Europe a commencé à diminuer en septembre 2021. Cette année, les flux sont inférieurs de près de 30 % à ceux de l’année dernière.

Graphique 2 : L’Europe souffrira en cas de nouvelles perturbations de l’approvisionnement en gaz russe

La réduction de l’offre n’a pas encore entamé de manière significative les stocks de gaz de l’UE, qui sont déjà supérieurs à leur niveau de 2021 et convergent rapidement vers leur moyenne sur cinq ans. Cependant, compte tenu des bouleversements actuels, nous pensons que cette tendance tient à un affaiblissement de la demande dû à des températures plus clémentes et à une réduction des usages industriels liée à des prix plus élevés. Les stocks de gaz sont donc un indicateur clé à surveiller : si l’offre reste limitée, ils donneront une indication des dommages subis par le secteur industriel européen.

Les courbes de taux ne présagent pas de récession, mais un nouveau resserrement des conditions financières (FCI) est nécessaire

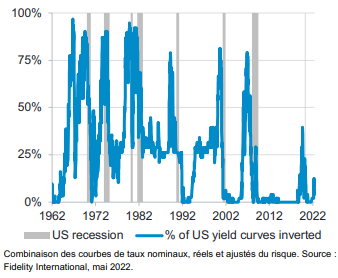

L’inversion d’une partie de la courbe des taux américains a suscité une attention accrue en début d’année.

Cependant, tous les segments de la courbe ne se sont pas inversés et certains envoient des signaux très différents. Si l’on regarde l’ensemble des courbes de taux (nominaux, réels et ajustés du risque), seulement 13 % des segments se sont inversés, ce qui n’est pas encore un motif d’inquiétude.

Graphique 3 : Globalement, les courbes de taux n’émettent aucun signal d’alarme

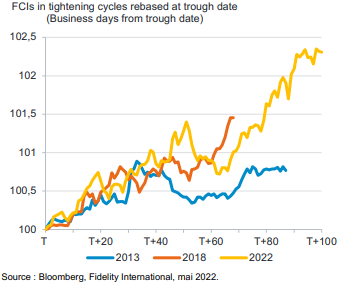

Autre signal implicite du marché, les conditions financières. Aux États-Unis, elles se sont durcies de plus de 200 pb cette année, soit un cycle de resserrement plus marqué et plus long que ceux de 2013 ou 2018. Étant donné que les variations de l’indice FCI de Goldman Sachs ont vocation à être corrélées exactement à la croissance du PIB, il n’est pas surprenant que les estimations de la croissance américaine aient chuté d’environ 180 pb. La Fed cible désormais clairement une croissance du PIB inférieure à sa tendance (environ 1,9 %) afin de ramener l’inflation à des niveaux compatibles avec son objectif de PIB.

Malgré le resserrement marqué opéré depuis le début de l’année, l’inflation reste obstinément élevée et le marché du travail dynamique. Au final, nous pensons qu’un resserrement supplémentaire est nécessaire, ce qui fera encore baisser les estimations de croissance.

Graphique 4 : Un resserrement déjà significatif, mais qui n’est pas terminé

Nous sommes également convaincus que le système financier lui-même, en raison d’un endettement nettement plus élevé, ne peut pas supporter des taux réels positifs sur une longue période de temps. En raison de ces contraintes systémiques, nous pensons que le plafond du taux réel à 5 ans dans 5 ans s’établit probablement entre 0,5 % et 0,75 %.

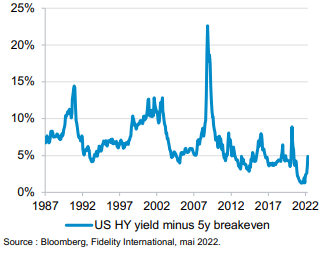

Cela implique que le principal moteur du resserrement des conditions financières ne sera plus les marchés des taux, qui ont alimenté le durcissement jusqu’à présent, mais les marchés du crédit. Les spreads des obligations à haut rendement n’ont pas encore intégré de manière claire les risques sur la croissance, alors que les rendements ajustés de l’inflation sont toujours proches de leurs plus bas niveaux historiques. Selon nous, cette situation va évoluer.

Graphique 5 : Le resserrement des conditions n’est pas terminé sur le marché du crédit

Indicateurs de Fidelity

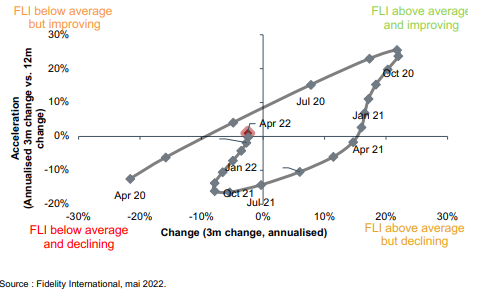

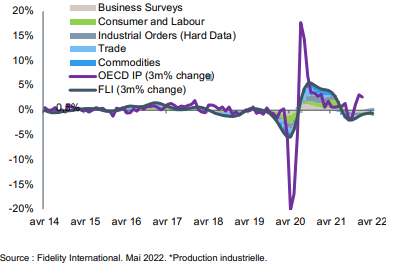

L’indicateur avancé de suivi de cycle de Fidelity (FLI Cycle Tracker) est resté globalement stable en avril par rapport à mars et se situe désormais dans le quadrant « supérieur gauche » (inférieur à la moyenne et en amélioration). Les différents soussecteurs sont également restés largement inchangés par rapport au mois précédent. Les secteurs du commerce mondial et des matières premières sont toujours dans le quadrant « supérieur droit », tandis que les enquêtes conjoncturelles et les secteurs de la consommation et du travail sont restés dans le quadrant « inférieur gauche ». Les commandes à l’industrie n’ont guère évolué et demeurent dans le quadrant.

Indicateur avancé de suivi de cycle de Fidelity

Indicateur FLI : variation en % sur 3 mois par rapport à l’indicateur PI de l’OCDE

Le commerce mondial (supérieur à la moyenne et en amélioration) a conservé une croissance et

une dynamique soutenues pour le quatrième mois consécutif. Les exportations coréennes ont

encore accéléré en avril, ce qui tend à montrer que l’économie mondiale absorbe jusqu’à présent les retombées de la guerre russo-ukrainienne. Toutefois, compte tenu de la hausse soutenue des prix des facteurs de production et des coûts élevés du fret, l’activité commerciale pourrait ralentir au cours des prochains mois. Les enquêtes de conjoncture ont enregistré une détérioration séquentielle plus prononcée qu’au mois dernier. Les indices PMI mondiaux ont continué à s’éloigner de leurs récents plus hauts, mais sont restés en territoire expansionniste. Le ralentissement des indices PMI s’explique par le

fléchissement de la demande, la baisse des nouvelles commandes et les pressions inflationnistes dans les secteurs de l’industrie et des services, même si les services gardent leur avance sur l’industrie. Les enquêtes conjoncturelles en zone euro ont fait état de fortes baisses séquentielles par rapport à leurs derniers sommets, en particulier en Allemagne et en France.

Vues transversales sur les différentes classes d’actifs par région

États-Unis

Les entreprises américaines ont annoncé de solides résultats au premier trimestre. Environ 80 % des entreprises ont réservé des surprises positives en matière de bénéfices. Les revenus déclarés ont également été solides, mais dans une moindre mesure que les bénéfices. Cependant, les variations de cours ont été relativement faibles. En effet, les entreprises dont les chiffres ont été inférieurs aux prévisions ont été sanctionnées, alors que celles ayant annoncé des données supérieures aux anticipations n’ont guère été récompensées, en raison de la faiblesse de leurs prévisions. Compte tenu de la croissance des bénéfices et de la correction récente des cours, les valorisations aux États-Unis sont retombées dans leur fourchette d’avant crise. Les perspectives relatives aux marges sont mitigées. L’inflation est devenue un thème récurrent dans les publications de résultats. Une tendance plus favorable se dégage néanmoins, à savoir le début de la dissipation des perturbations des chaînes d’approvisionnement. Les révisions à la hausse des bénéfices ont été plus nombreuses aux États-Unis qu’en Europe ou dans les pays émergents. Les positionnements semblent encore prudents, avec des fluximportants vers les instruments monétaires.

La Fed reste très présente dans l’actualité. La courbe des taux américains s’est aplatie après la hausse de 50 pb décidée lors de la réunion du FOMC de mai. Le taux implicite du marché d’ici la fin de l’année a légèrement baissé depuis la réunion, un signe clair que les inquiétudes commencent à se porter non plus sur l’inflation mais sur la croissance. Le marché du travail reste très dynamique et même si l’inflation commence à se modérer, nous pensons que la tendance sera lente. Toutefois, les conditions financières se sont déjà considérablement durcies puisque les rendements réels à 10 ans sont désormais positifs, et il faudra déterminer si de nouveaux resserrements seront nécessaires. Enfin, sur le plan politique, nous ne pensons pas que l’administration Biden fera adopter de vastes plans budgétaires avant les élections de mi-mandat en novembre

Asie

La situation sanitaire en Chine n’a pas beaucoup évolué. Les cas diminuent à Shanghai, mais le nombre de districts à haut risque reste inchangé. Dans un récent discours, le président Xi Jìnpíng a réitéré l’engagement de son pays à poursuivre sa stratégie « zéro-Covid ». Les confinements commencent à avoir un impact tangible sur les entreprises. En Asie, les bénéfices ont subi une révision globale à la baisse, mais ce sont les actions onshore chinoises qui en ont le plus pâti : le nombre d’annonces de bénéfices inférieurs aux prévisions a été plus élevé que lors du premier confinement, début 2020. Taïwan et l’Australie ont enregistré le plus grand nombre de révisions à la hausse des bénéfices, tandis que la Corée et la Thaïlande ont également fait état de surprises positives.

La devise chinoise s’est dépréciée ces derniers temps. Le CNH a enregistré un repli d’environ 5 % le mois dernier, mais l’indice du RMB résiste mieux. L’excédent commercial de la Chine diminue et sa part dans les exportations devrait commencer à se réduire en raison du redressement de la production des autres régions du monde. La politique monétaire a également contribué à cette dépréciation et la PBoC fait figure d’exception par rapport aux autres grandes banques centrales qui durcissent la leur. Les écarts de rendement réels sont encore assez faibles car l’inflation américaine est très élevée. Toutefois, si cette dernière atteint un pic, le CNY pourrait subir de nouvelles pressions baissières, mais nous pensons que son potentiel de baisse sera relativement modéré.

Europe

Les bénéfices du premier trimestre en Europe ont été supérieurs aux moyennes historiques. Environ 10 % des entreprises ont réservé des surprises positives, mais l’orientation des cours reste baissière. Sans surprise, les secteurs de l’énergie et des matériaux ont enregistré les plus fortes hausses. Le secteur de la santé a également enregistré de bonnes performances. L’impact des confinements en Chine s’est fait ressentir de manière très aigue et les entreprises européennes les plus exposées à la Chine ont été plus durement touchées que leurs homologues plus sensibles aux États-Unis.

Nos indicateurs composites internes signalent que l’activité présente actuellement des tensions, bien que les perspectives se soient légèrement améliorées le mois dernier. La croissance des salaires réels se contracte de manière prononcée. Cependant, les ménages disposent encore d’un excédent d’épargne estimé à 500-600 milliards d’euros. Il faudra néanmoins surveiller dans quelle mesure cette épargne sera dépensée dans un avenir proche compte tenu du niveau toujours élevé des incertitudes. Elle devrait toutefois amortir l’augmentation du coût de la vie et empêcher une récession profonde.

Nous restons toutefois pessimistes quant aux perspectives de croissance et tablons sur une récession technique. De son côté, la BCE a progressivement durci le ton. Une première hausse des taux en juillet semble être assurée. D’ici la fin de l’année, nous pensons que la BCE procédera à un resserrement moins prononcé que ce que le marché anticipe actuellement.