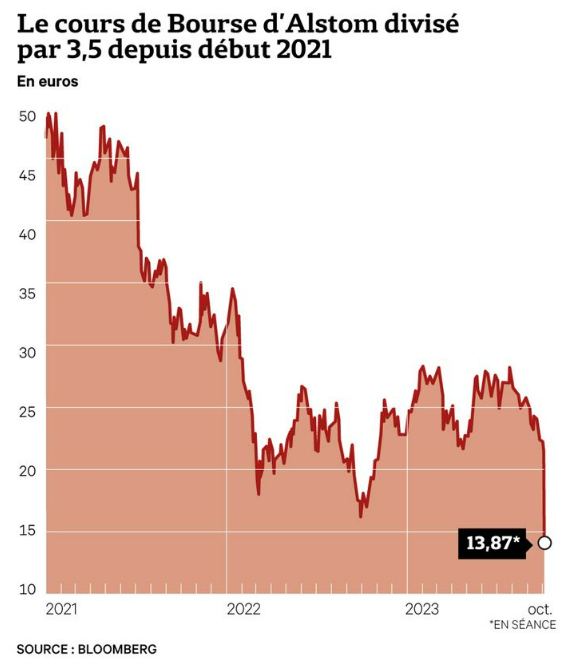

L’action du constructeur ferroviaire français plongeait de près de 38 % ce jeudi après un avertissement, la veille, sur un indicateur clé de trésorerie. Pour consolider son bilan, le groupe réfute l’hypothèse d’une augmentation de capital.

La bourse a très mal réagi, jeudi, aux annonces d’Alstom formulées la veille. Au point qu’en milieu d’après-midi, son cours était en chute libre de 38 %. En cause : l’annonce, mercredi soir, d’une forte réduction de sa prévision de flux de trésorerie disponible (FCF) pour l’année fiscale, un indicateur clé de trésorerie. Raison avancée : l’accélération de la mise en production de trains et des retards de certaines commandes. La cotation du titre a subi son plus fort repli depuis 1992.

Alstom a annoncé s’attendre désormais à un FCF négatif de 500 à 750 millions d’euros pour son exercice fiscal décalé 2023-2024, qui sera bouclé fin mars, après un FCF négatif de 1,15 milliard d’euros pour le seul premier semestre. Le groupe prévoyait auparavant un FCF annuel « significativement positif ».

Possibles cessions

Lors d’une conférence avec les analystes, le nouveau directeur financier Bernard Delpit a écarté le besoin de recourir à des levées de fonds, tout particulièrement à travers une augmentation de capital, pour protéger le bilan du groupe. Un scenario suggéré juste avant par les analystes de Stifel. En revanche, le dirigeant s’est dit ouvert à la possibilité de cessions, si cela fait du sens.

« Les coups de plusieurs milliards portés au FCF semblent devenir une habitude pour Alstom. Sur une base de 12 mois glissants, les commandes et les recettes sont désormais clairement en deçà de la croissance du marché », pointe Stifel dans une note. Contrairement aux années passées, Alstom a atterri sur un volume de commandes proche de celui de ses livraisons (book-to-bill ratio), alors que le premier poste était traditionnellement supérieur au second, depuis le rachat de Bombardier Transport en 2021. Néanmoins, avec 3,5 milliards de liquidités, plusieurs analystes relativisent et pensent que le groupe est loin d’être aux abois.

Des livraisons moins élevées que prévu

Les difficultés actuelles tiennent à plusieurs éléments conjoncturels. D’une part, les livraisons de matériels roulants sont moins élevées que prévu. « La très forte accélération annoncée n’a pas eu lieu », détaille Oddo BHF. Exemple, son premier client, IDFM, vient encore de déplorer les 13 mois de retard annoncés par Alstom pour les livraisons des nouvelles rames du RER B (MI-20), une commande de 146 trains pour laquelle il doit présenter un « plan de rattrapage ». Or Alstom a engrangé des niveaux de stocks importants, pour éviter des interruptions de production dans ses usines.

Le constructeur a également des soucis à se faire en Grande-Bretagne. Au rang des retards de livraisons, figurent les trains Aventra, des rames électriques de transport périurbain héritées de Bombardier, choisies par six opérateurs anglais et fabriquées dans l’usine de Derby. Ce contrat massif sera finalisé avec retard, soit au cours de l’exercice 2024/2025, privant de facto Alstom de certaines avances de trésorerie.

L’inconnue du TGV britannique

Autre grosse inconnue outre-Manche, la commande du futur TGV britannique. Alstom avait emporté fin 2021 la compétition en pool avec Hitachi pour le premier lot de rames, soit 54 trains rapides pour un montant total de 2,3 milliards d’euros. Mais l’abandon officiel de la moitié nord du programme ferré (Birmingham-Manchester), ce mercredi, jette une énorme inconnue sur le développement à terme du TGV anglais.

Avec ces mauvaises surprises, les analystes redoutent un abaissement de la note de la part de Moody’s. « La note «investment grade» du groupe semble désormais menacée, une augmentation de capital devenant de plus en plus probable », estime Deutsche Bank, revoyant en baisse de 8 % en moyenne les estimations de bénéfices par action du groupe pour 2023-2025. Deutsche Bank s’attend également à ce que la dette nette annuelle du constructeur s’élève à 3 milliards d’euros, soit environ 1 milliard d’euros de plus que la prévision précédente.

Au-delà de son trou d’air passager, Alstom se veut néanmoins rassurant : « Nous restons déterminés à atteindre les objectifs de rentabilité et de génération de cash-flow libre à moyen terme », a déclaré le directeur général Henri Poupart-Lafarge en complément de son profit warning. Sur l’année, il anticipe un ratio de commandes sur chiffre d’affaires supérieur à un, une croissance de chiffre d’affaires d’au moins 5 % en organique, et une marge d’Ebit d’environ 6 %.