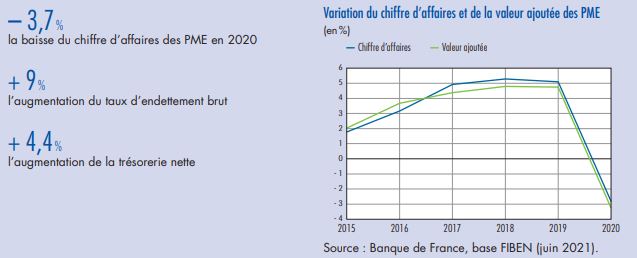

En 2020, le chiffre d’affaires des petites et moyennes entreprises (PME) baisse de 3,7 %. La diminution de la valeur ajoutée est plus marquée (– 4,2 %) du fait du ralentissement de la production, contrairement à 2009 lorsque la baisse du chiffre d’affaires de 5,4 % n’avait entraîné qu’une baisse de 3,7 % de la valeur ajoutée. Grâce à l’ajustement de leurs dépenses et aux mesures de soutien sans précédent, le taux de marge des PME ne s’est contracté que de 0,3 point.

Les restrictions sanitaires affectent de façon inégale les PME, y compris dans un même secteur. Le chiffre d’affaires des commerces de biens d’équipement a même progressé en 2020. Les rentabilités économique et financière diminuent sensiblement et la structure financière se dégrade en raison de la hausse de l’endettement brut. Le recours aux prêts garantis par l’État (PGE) compense les pertes de trésorerie d’exploitation et permet la constitution d’une épargne de précaution.

Cet etude analyse la situation économique et financière des petites et moyennes entreprises (PME) en 2020, en mobilisant la base des comptes sociaux du Fichier bancaire des entreprises (FIBEN) de la Banque de France.

L’activité des PME se contracte en 2020, de façon moindre qu’en 2009

Le chiffre d’affaires et la valeur ajoutée diminuent dans la plupart des secteurs

L’épidémie de Covid-19, qui s’est déclarée en 2019, n’a affecté directement l’économie française qu’en 2020. Le chiffre d’affaires des PME a baissé de 3,7 % et la valeur ajoutée de 4,2% en 2020 2, alors que leurs croissances respectives étaient de + 5,1 % et 4,7% en 2019 ..

Le ralentissement de l’activité en 2020 s’inscrit néanmoins en deçà de celui de 2009 où, à la suite de la crise des subprimes de 2008, le chiffre d’affaires des PME s’était contracté de 5,4 % et la valeur ajoutée de 3,7%. Cette résistance face à un choc majeur s’explique par la mise en œuvre de dispositifs de soutien sans précédent, mais aussi par le fait que les PME ont abordé cette crise avec une bonne structure financière 3.

La baisse du chiffre d’affaires est particulièrement marquée dans les secteurs des conseils et services aux entreprises (– 7,3 %) et de l’industrie manufacturière (– 5,9 %)]. Le secteur de la construction connaît une baisse de son chiffre d’affaires de 4,9% en 2020, contre une croissance de 8,3% en 2019, et sa valeur ajoutée diminue de 5,1% en 2020 alors qu’elle progressait de 7,3% en 2019.

Variation du chiffre d’affaires et de la valeur ajoutée des PME (en%)

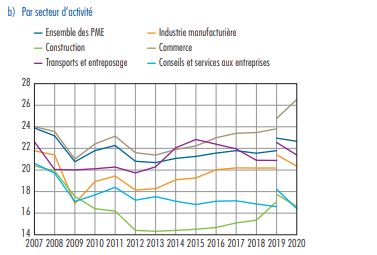

Variation du chiffre d’affaires et de la valeur ajoutée des PME, par secteur d’activité

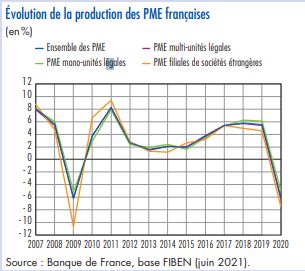

La baisse de la production en 2020 (– 5,9%) est légèrement inférieure à celle de 2009 (– 6,2%)

La baisse de la production pour l’ensemble des PME s’établit à – 5,9% en 2020, contre – 6,2% en 2009, alors que la croissance se renforçait de façon continue depuis 2013 .

Pour les PME filiales de sociétés étrangères, la baisse en 2020 n’est que de – 7,5%, contre – 10,7% en 2009.

Les PME mono-unités légales accusent une baisse de la production légèrement inférieure, avec – 4,9% en 2020,

contre – 5,1% en 2009. La diminution de la production pour les PME multi-unités légales est semblable sur les

deux années, à – 6,2%.

Pour autant, plus que la taille ou l’organisation en groupe, le secteur d’activité est un déterminant important de la

baisse d’activité, en lien avec des restrictions sanitaires qui n’ont pas affecté toutes les entreprises à l’identique (dans

le cas des sous-secteurs du commerce, par exemple).

Après la crise de 2008 et l’effondrement de la production en 2009, deux ans ont été nécessaires pour retrouver le niveau de production d’avant crise. Et après le ralentissement qui a suivi, de 2011 à 2013, six années de redressement continu n’ont pas suffi à retrouver le niveau de 2011.

Étant d’origine sanitaire, la crise actuelle n’est pas assimilable aux crises économiques habituelles. La vigueur de la reprise actuelle semble conforter ce point de vue. À court terme néanmoins, après l’ajustement des stocks opéré en 2020, les entreprises sont en difficulté pour répondre à la demande et il en résulte des tensions sur les délais d’approvisionnement et sur les prix. Certains de ces aspects ne seront que conjoncturels, mais le nouveau contexte sanitaire pourrait toutefois avoir des effets persistants à long terme (comme dans l’aéronautique)

Les dispositifs de soutien limitent, comparativement à 2009, la baisse du taux de marge et des rentabilités

Les évolutions de taux de marge diffèrent selon les secteurs et les types d’entreprise. Les mesures d’indemnisation de l’activité partielle ont permis de réduire les charges de personnel face à la chute d’activité, sans entraîner d’ajustement majeur de l’emploi comme on peut l’observer lors de crises économiques classiques. Néanmoins, les PME ont fortement réduit leur recours au personnel extérieur (cf. tableau 3).

En dépit de ces mesures, doublées des dispositifs de soutien de leur chiffre d’affaires (comme le fonds de solidarité), l’excédent brut d’exploitation (EBE) baisse plus (– 5,5%) que la valeur ajoutée (– 4,2%).

Il en résulte une baisse limitée du taux de marge – rapport de l’excédent brut d’exploitation (EBE) sur la valeur ajoutée (VA) –, de 0,3 point. Les baisses de taux de marge sont plus importantes dans certains secteurs, comme celui des conseils et services aux entreprises ou bien celui de la construction. En revanche, dans le commerce au niveau agrégé, le taux de marge augmente de 1,7 point du fait du quasi-maintien de l’activité dans ce secteur et des dispositifs de soutien venus réduire les charges salariales.

Les rentabilités économique et financière des PME se dégradent sensiblement

La rentabilité économique mesure l’efficacité de l’appareil productif des PME en rapportant l’excédent net d’exploitation (ENE) au capital d’exploitation (actif économique). Elle diminue en 2020, quel que soit le type de PME (cf. graphique 4a infra). Pour l’ensemble des PME, la baisse est de 0,8 point.

En dépit du faible coût de la dette bancaire – malgré les conditions de taux « à prix coûtant » associées aux prêts garantis par l’État (PGE) –, la baisse de la rentabilité économique et le poids de la dette entraînent la baisse de la rentabilité financière (qui mesure la rentabilité des capitaux investis par les actionnaires en rapportant la capacité d’autofinancement aux capitaux propres). La rentabilité financière baisse de 1,7 point pour l’ensemble des PME.

Autres points abordés dans cette etude

- La distribution du revenu global, moins importante qu’en 2019, ne permet pas d’éviter la baisse de l’autofinancement et de l’investissement

- Les flux de financement sont portés par l’endettement

- Les PME constituent une trésorerie de précaution