Fitch Ratings : Le secteur mondial des entreprises est bien positionné pour résister à la montée du risque géopolitique émanant de la Russie et de la Chine, aux défis persistants de la chaîne d’approvisionnement.

Faire face aux risques en 2022

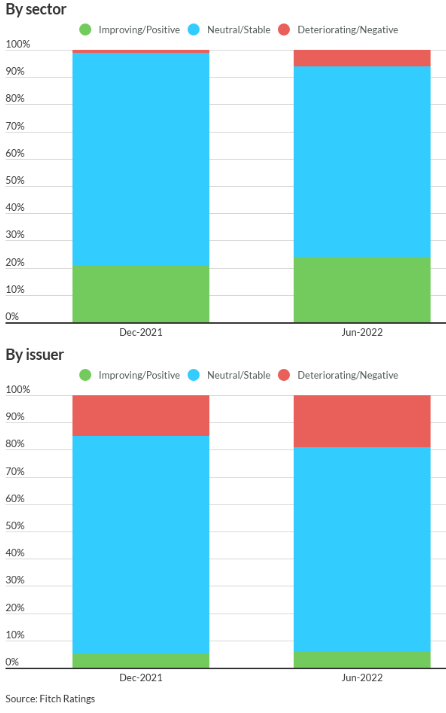

Seules 11 perspectives sectorielles (17 % des 65 perspectives du secteur des entreprises pour 2022 publiées à fin 2021) ont changé à la suite de notre examen à mi-année, après avoir intégré la hausse des risques. Cinq perspectives ont été révisées à la hausse, passant de neutre à l’amélioration, et six révisées à la baisse : trois à neutre à partir de l’amélioration et trois à se détériorant à partir du neutre.

Quatre secteurs ont désormais des perspectives dégradées : deux secteurs liés à la construction en Chine qui sont touchés par la baisse des ventes de logements neufs et la politique chinoise zéro-Covid-19 ; la technologie Asie-Pacifique, en raison de l’affaiblissement de la demande post-pandémique et de la hausse des prix des intrants ; et le crédit européen à haut rendement et à effet de levier, en raison du risque de refinancement croissant.

Les secteurs dont les perspectives sont passées à l’amélioration profitent de la hausse des prix des matières premières. Nous avons maintenu une amélioration des perspectives sur le secteur mondial du transport aérien, car il continue de s’améliorer par rapport à une base basse de 2020 marquée par la pandémie.

L’effet limité de la détérioration des conditions géopolitiques et macroéconomiques est dû, en grande partie, à la faible base de comparaison, car de nombreux secteurs n’ont pas encore complètement retrouvé leur niveau d’avant la pandémie et ont encore un certain potentiel de rebond, indiquant une amélioration des perspectives. En outre, certains secteurs sont encore en mesure de répercuter la hausse des coûts sur les clients via les prix ou résistent assez bien à la récession.

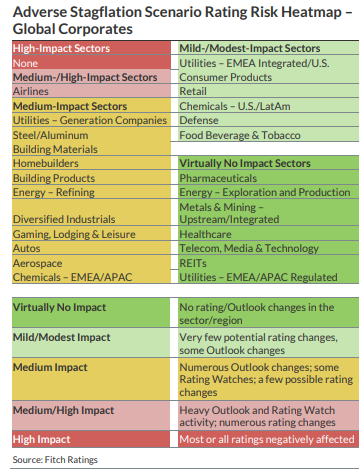

La vulnérabilité du secteur augmenterait dans un scénario de récession ou de stagflation, ce dernier pouvant entraîner des modifications des perspectives de notation, des surveillances de notation et des dégradations de notation. L’éventuelle interruption brutale de l’approvisionnement en gaz russe pourrait entraîner de nouvelles révisions des perspectives du secteur, en particulier en Europe, car elle provoquerait un choc macroéconomique majeur dans la région.

Les perspectives pétrolières, gazières et minières s’améliorent

La forte hausse des prix de l’énergie et des autres ressources naturelles est positif pour les secteurs mondiaux des matières premières, y compris le pétrole et le gaz et Exploitation minière. L’augmentation des flux de trésorerie a permis à certains émetteurs de réduire leur endettement, résultant en des profils de crédit améliorés et des mises à niveau récentes des notations.

Les prix élevés du pétrole soutiennent les flux de trésorerie du secteur. Les prix moyens du pétrole et du gaz devraient dépasser nos niveaux initiaux les attentes et les prix moyens en 2021. Nous pensons que les prix du pétrole restent élevés, du moins à court terme, en raison de la situation géopolitique tensions et une demande solide.

Les producteurs de pétrole et de gaz génèrent des flux de trésorerie beaucoup plus importants que prévu au début de 2022. Nous prévoyons des flux de trésorerie d’exploitation à affecter à l’augmentation des investissements, ce qui être bénéfique pour les services pétroliers, plus de distributions aux actionnaires et la réduction de la dette. Les raffineurs américains profitent d’écarts de craquage supérieurs à la normale, ce qui améliore leur capacité à réduire leur dette.

L’inflation des coûts s’intensifiera mais aura un impact limité sur la plupart des producteurs, car les coûts de production représentent une proportion relativement faible revenus et seront plus que compensés par des prix plus élevés. Liquidité, qui est un facteur de notation pour les petits producteurs à haut rendement, devrait également améliorer.

Exploitation minière mondiale soutenue par une demande et des prix robustes

Les facteurs de soutien des prix des métaux comprennent la demande refoulée de production d’acier, faibles stocks de cuivre et d’aluminium, et facteurs géopolitiques favorables à l’or. De plus, les prix de quelques les métaux ont reculé en début d’année, offrant des perspectives positives pour le reste de 2022.

Le charbon thermique et métallurgique bénéficie d’un fort transport maritime des prix liés aux sanctions européennes sur le charbon russe et un engagement de Le Japon va supprimer progressivement les importations russes. La Russie est un grand producteur de nickel et les prix restent bien plus élevés qu’à fin 2021.

Amélioration des perspectives des compagnies aériennes et de l’automobile

Faible base de comparaison pour le secteur aérien. L’amélioration de nos perspectives pour le secteur du transport aérien est étayée par fondamentaux d’exploitation qui comprennent une demande refoulée et des l’offre, qui soutient des rendements plus élevés et aide à compenser les les frais de carburant et de main-d’oeuvre. Plusieurs grandes compagnies aériennes indiquent également que les voyages d’affaires reprennent plus vite que prévu, potentiellement réduire l’un des principaux risques pesant sur nos prévisions de trafic.

Les restrictions de voyage mondiales s’assouplissent également et l’effet de les vagues suivantes de coronavirus diminuent à mesure que les consommateurs s’habituent de plus en plus à vivre avec le Covid-19 comme un problème endémique. Bien que la dette ait considérablement augmenté en raison de la pandémie limite la flexibilité financière, la liquidité du secteur est élevée, ce qui offre une certaine protection contre les baisses à court terme.

De plus, le secteur est mieux placé pour gérer les pressions sécessionnistes via la tarification, limitant la croissance des capacités et stationnement des avions moins efficace par rapport aux deux dernières années et demie années où la demande a été artificiellement déprimée en raison du Covid-19. Néanmoins, le risque augmente, en raison de la possibilité d’une prolongation période de coûts élevés du kérosène et de craintes de récession. Cela se reflète dans nos perspectives négatives pour plusieurs compagnies aériennes.

Nous avons identifié le secteur du transport aérien comme souffrant potentiellement d’un impact moyen/élevé de notre scénario de stagflation défavorable, et par conséquent, une cristallisation de ces hypothèses pourrait entraîner une révision à la baisse de nos perspectives sectorielles. Cela pourrait provenir d’un détérioration supplémentaire et accélérée des conditions économiques ou si le trafic de loisirs diminue une fois la demande refoulée épuisée.

La forte demande automobile compense les problèmes de production

La production automobile mondiale reste affectée par la chaîne d’approvisionnement problèmes, en particulier la faible disponibilité des semi-conducteurs. Cependant, il y a des signes que la pénurie de puces s’atténuera en 2H22 pour l’automobile fabricants. Le conflit ukrainien va peser sur la production européenne à travers 2022 et les blocages liés à la pandémie continueront d’affecter production chinoise à court terme. Cependant, l’estimation de Fitch car la production mondiale était déjà prudente au début de l’année. Les coûts des produits de base et autres ont considérablement augmenté, en partie à cause de le conflit russo-ukrainien, mais les comparaisons d’une année sur l’autre devraient aisance en 2H22. Les constructeurs automobiles continuent de démontrer un fort pouvoir de fixation des prix et une capacité à gérer une offre limitée avec un mix de produits à marge plus élevée.

La pandémie et la pénurie de micropuces ont créé une demande mondiale refoulée importante qui atténuera tout effet potentiel de l’entrée un ralentissement cyclique. Cependant, la demande pourrait être affectée dans un scénario de stagflation car les ventes de véhicules neufs ont tendance à être corrélées avec conditions macroéconomiques, bien qu’il y ait des signes que cela diminuer en 2H22. Nous avons classé le secteur automobile comme ayant un risque de notation dans notre scénario de stagflation défavorable. L’industrie gère le passage à l’électrification avec un accélération des offres et des ventes électriques, notamment en Europe et la Chine, ce qui pèsera sur la rentabilité et la trésorerie à court terme génération. Cependant, cela placera l’industrie dans une situation plus favorable position à plus long terme.

Retrouver le rapport complet est disponible ci-dessous.